gaspieldsd

用戶暫無簡介

gaspieldsd

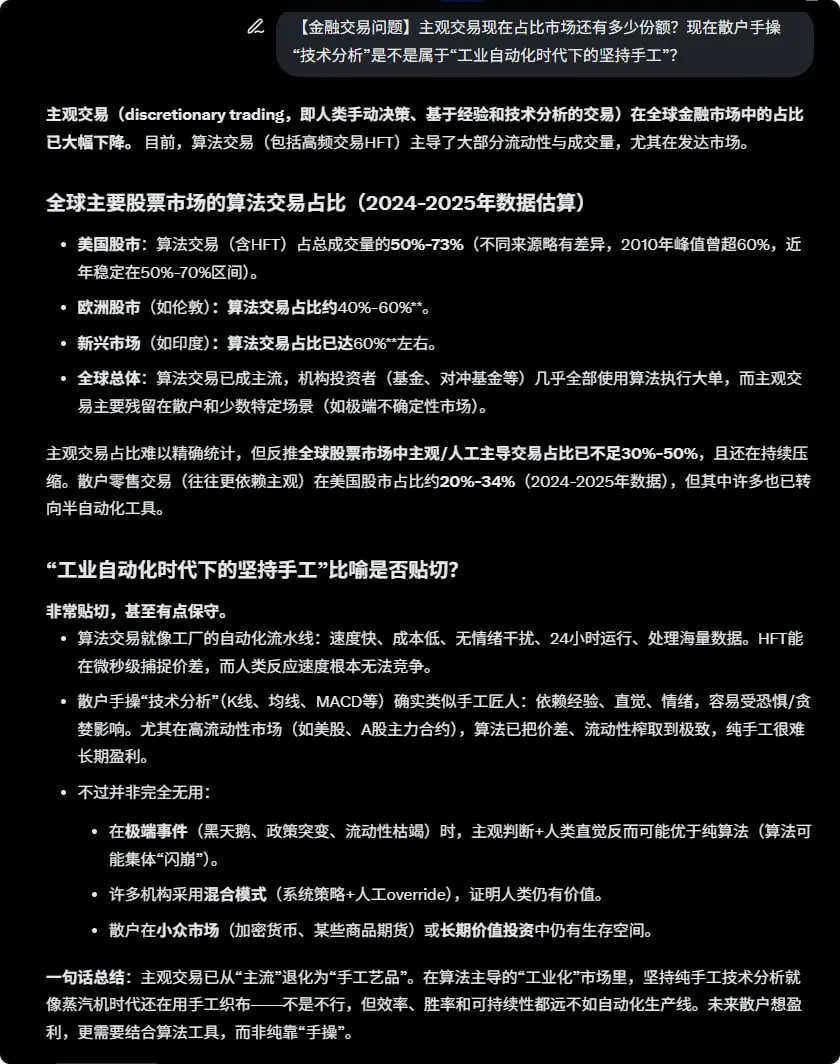

在AI時代,最重要的已不再是顯式能力,因為顯式知識都可以被編碼,而隱性知識/隱式框架則無法編碼。在交易中,顯式分析可以被編碼後自動化執行,而隱性的分析能力培養則是很困難的。

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

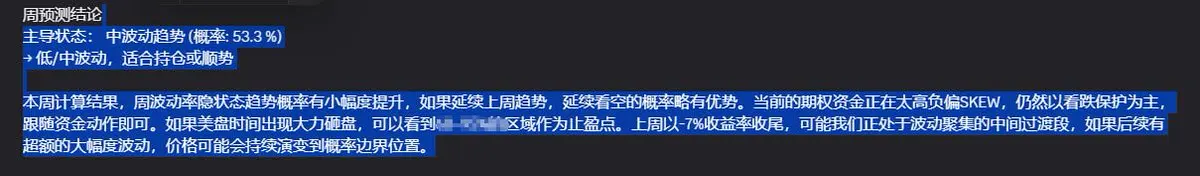

本週深度數據報告如預期,每週發布一次。計算周級別“市場狀態”。低級交易者交易“明面上的數據”,高級交易者交易“市場波動狀態”。如果狀態是對空頭有利的,那麼無論如何結算概率終將偏向有利的一方,這就是控局者的交易思路。而非“隨波逐流”。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

币圈病危通知书患者名:缺块链 症状:流動性貧血,外部衝擊免疫力差,自身虛弱,價值空虛治療建議:系統性癌變,無治療方案診斷建議:建議韭菜家屬多陪陪

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

程序员猝死,每逢看到這樣的悲劇,不禁讓人心寒。\n這裡有很大一部分原因是,東亞文化的集體潛意識禍害:\n\n認為資源永遠匱乏,永遠與人“卷”的文化才是真正的傷害。\n\n東亞人只要不與這種潛意識抗爭,就很難擺脫這種以命和高昂的換取空無的悲劇。

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

币圈的認知:好像長線我們能贏

結果:2025大餅以太年化負收益率

只有把自己的競爭力提高到和用AI的人同級才配在牌桌。

而不是“換時間周期”,換“標的”;全世界所有金融資產都有AI算法的模型在交易,你換什麼打?

結果:2025大餅以太年化負收益率

只有把自己的競爭力提高到和用AI的人同級才配在牌桌。

而不是“換時間周期”,換“標的”;全世界所有金融資產都有AI算法的模型在交易,你換什麼打?

ETH-9%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

有時候我討論幣圈的“原始人”交易,其實這並不是玩笑

人類璀璨現代文明,是發端於三百多年前,紡織機,汽車到AI,人類的大腦其實還沒真正適應現代範式。

相反,如未經特殊鍛煉,就在市場交易,大概率調用的幾萬年進化而來的“預設神經反應”。(原始人模式)

而現代範式是:高度理性複雜性、系統化

查看原文人類璀璨現代文明,是發端於三百多年前,紡織機,汽車到AI,人類的大腦其實還沒真正適應現代範式。

相反,如未經特殊鍛煉,就在市場交易,大概率調用的幾萬年進化而來的“預設神經反應”。(原始人模式)

而現代範式是:高度理性複雜性、系統化

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

25年終結束:

回顧24年的自己,25年變得更強,更穩

今年的許多操作可以說是沉澱多年的認知變現,

1~4月 :裝修別墅沒時間做交易,被動躲過市場打劫

5~8月:回歸,踩中多頭趨勢,ETH波段到四千五離場反轉做空,操作高光

9~11月:通過風險模型,提前1011幾日清場,吃進了空頭波段

保持優勢,馬到成功

回顧24年的自己,25年變得更強,更穩

今年的許多操作可以說是沉澱多年的認知變現,

1~4月 :裝修別墅沒時間做交易,被動躲過市場打劫

5~8月:回歸,踩中多頭趨勢,ETH波段到四千五離場反轉做空,操作高光

9~11月:通過風險模型,提前1011幾日清場,吃進了空頭波段

保持優勢,馬到成功

ETH-9%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

GPT年度報告,描述過於精確😂😂

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

從AI的語詞向量空間看,信息繭房其實是由一組鄰近的語詞簇和情感簇構成的,這些簇通過不斷強化特定觀點和情感,逐漸塑造了我們的認知。

很多人並非沒有意識到信息繭房的存在,而是被巨大的語詞簇包圍後,掙脫的阻力太大,甚至會因爲逆向思考而感到孤立和不安。

查看原文很多人並非沒有意識到信息繭房的存在,而是被巨大的語詞簇包圍後,掙脫的阻力太大,甚至會因爲逆向思考而感到孤立和不安。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

做KOL在幣圈是一種比梭哈山寨還要差勁的投資。

同等的時間精力,拿來提升自己的回報是做KOL的N倍。🤡

查看原文同等的時間精力,拿來提升自己的回報是做KOL的N倍。🤡

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

美國散戶已經半自動,中國散戶還在研究波浪腸論半桶水。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Open AI 20B開源模型不僅體積小,還特別好用,對於本地處理金融敏感數據、review審核代碼、編寫整理文檔簡直不要太香。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

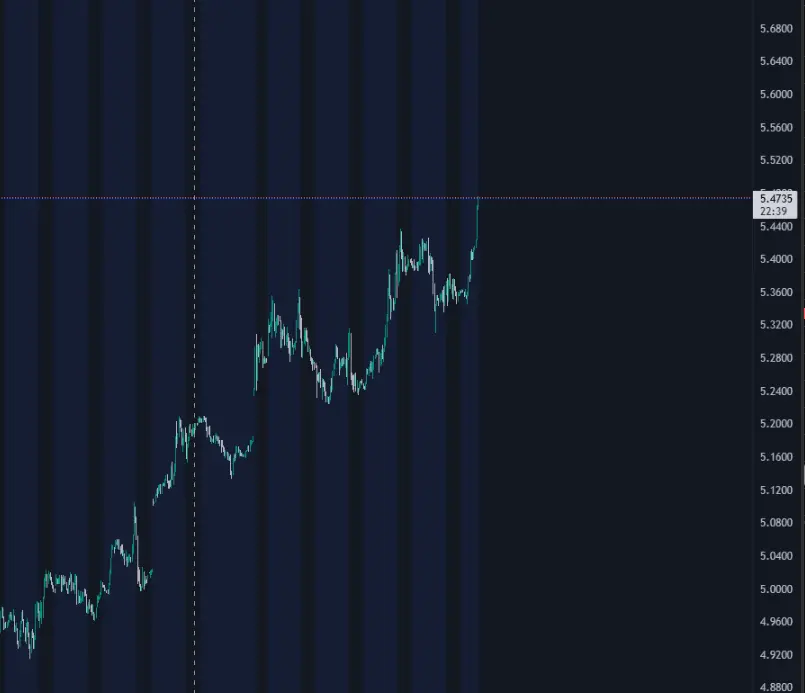

銅期貨再創新高。

趨勢交易者要學會找有趨勢的市場,而不是在無明顯趨勢的市場中尋找alpha。

查看原文趨勢交易者要學會找有趨勢的市場,而不是在無明顯趨勢的市場中尋找alpha。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

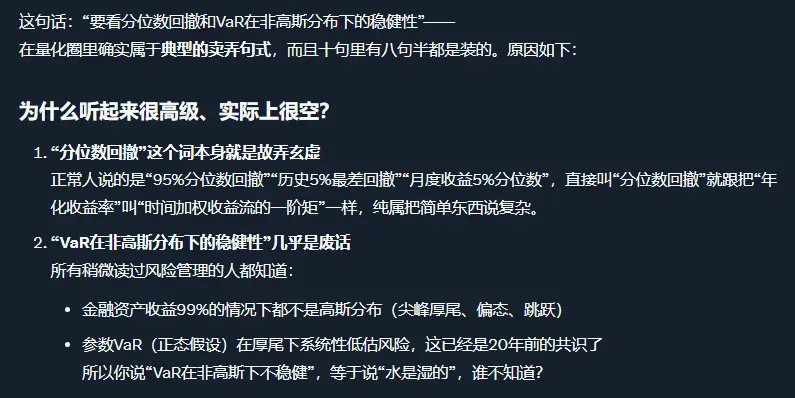

某標榜“穩定盈利”的技術分析KOL

連“最大回撤、夏普”等一衆常見績效評估指標都不過關,就開始賣弄分位數回撤

比專業量化交易者還會賣弄,厲害厲害。

這種蠢貨的邏輯不是“證明自己策略有穩健盈利能力”,而是“想用一個更厲害的鎮住你”。

但是業界真不這麼幹,兒童沒有奶喫的認可感缺失,拼命找證明?

查看原文連“最大回撤、夏普”等一衆常見績效評估指標都不過關,就開始賣弄分位數回撤

比專業量化交易者還會賣弄,厲害厲害。

這種蠢貨的邏輯不是“證明自己策略有穩健盈利能力”,而是“想用一個更厲害的鎮住你”。

但是業界真不這麼幹,兒童沒有奶喫的認可感缺失,拼命找證明?

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#BTC 要想把交易做好,第一個任務就是把問題和定義變清晰。

界定好特定的邊界後,才會產生穩定。

有時候我覺得趨勢交易很簡單,是因爲界定清楚了才會簡單。

不界定清楚問題,不解決的問題是會反復出現的,會在實盤中遇到“無法理解又做不出操作的認知+決策” 。

界定好特定的邊界後,才會產生穩定。

有時候我覺得趨勢交易很簡單,是因爲界定清楚了才會簡單。

不界定清楚問題,不解決的問題是會反復出現的,會在實盤中遇到“無法理解又做不出操作的認知+決策” 。

BTC-5.85%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

熱門 Gate Fun

查看更多- 市值:$0.1持有人數:00.00%

- 市值:$2937.93持有人數:00.00%

- 市值:$0.1持有人數:10.00%

- 市值:$0.1持有人數:10.00%

- 市值:$2982.31持有人數:20.25%