# ETHEREUM

60.59萬

归零不哭

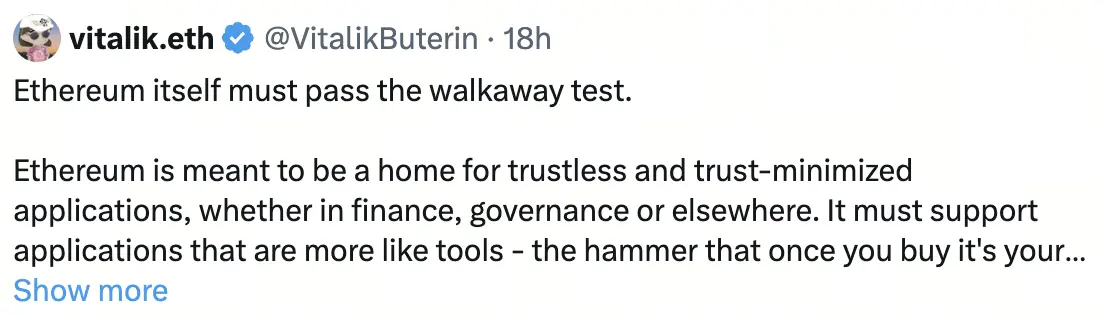

#V 神 這篇新帖,核心就一句話:

以太坊,得做到“所有人都走了,它也能自己活”。

不是活一年,

不是活一輪牛熊,

而是——活一百年。

V 神的原話翻譯成人話就是:

👉 以太坊不能依賴開發者存在

👉 哪怕所有核心開發者集體跑路

👉 這條鏈也要穩定運行幾十年、上百年

這聽起來很極端,

但恰恰是區塊鏈最本質的問題。

一、什麼才叫“真正的去中心化”?

V 神舉了一個很形象的例子:

以太坊上的應用,應該像一把錘子。

你買回來,它就是你的,

永遠能用。

而不是像某些互聯網服務:

公司倒了 → 你沒了

被黑了 → 你認栽

開始割韭菜 → 你跑不掉

如果應用需要“有人一直維護你”,

那你信任的就不是代碼,

而是人。

二、問題來了:

如果以太坊自己都離不開開發者,那一切都是空談

所以 V 神把矛頭先對準了以太坊自己。

他提出了一個概念,叫 “離場測試(Exit Test)”。

意思不是現在就停更,

而是要盡快達到這樣一種狀態👇

✅ 功能已經完整,不靠畫饼

✅ 隨時可以“固化”

✅ 固化之後也不會出大問題

一句話總結:

👉 今天就算宣布“我們收工了”,以太坊也依然是最強公鏈。

三、V 神列出的 7 塊“必須啃完的硬骨頭”

這不是 roadmap,這是百年工程清單。

1️⃣ 量子抗性

不能再拖。

以太坊的密碼學,得能撐 100 年。

2️⃣ 擴容架構

靠 ZK-EVM + PeerDAS

目

以太坊,得做到“所有人都走了,它也能自己活”。

不是活一年,

不是活一輪牛熊,

而是——活一百年。

V 神的原話翻譯成人話就是:

👉 以太坊不能依賴開發者存在

👉 哪怕所有核心開發者集體跑路

👉 這條鏈也要穩定運行幾十年、上百年

這聽起來很極端,

但恰恰是區塊鏈最本質的問題。

一、什麼才叫“真正的去中心化”?

V 神舉了一個很形象的例子:

以太坊上的應用,應該像一把錘子。

你買回來,它就是你的,

永遠能用。

而不是像某些互聯網服務:

公司倒了 → 你沒了

被黑了 → 你認栽

開始割韭菜 → 你跑不掉

如果應用需要“有人一直維護你”,

那你信任的就不是代碼,

而是人。

二、問題來了:

如果以太坊自己都離不開開發者,那一切都是空談

所以 V 神把矛頭先對準了以太坊自己。

他提出了一個概念,叫 “離場測試(Exit Test)”。

意思不是現在就停更,

而是要盡快達到這樣一種狀態👇

✅ 功能已經完整,不靠畫饼

✅ 隨時可以“固化”

✅ 固化之後也不會出大問題

一句話總結:

👉 今天就算宣布“我們收工了”,以太坊也依然是最強公鏈。

三、V 神列出的 7 塊“必須啃完的硬骨頭”

這不是 roadmap,這是百年工程清單。

1️⃣ 量子抗性

不能再拖。

以太坊的密碼學,得能撐 100 年。

2️⃣ 擴容架構

靠 ZK-EVM + PeerDAS

目

ETH-4.2%

- 讚賞

- 1

- 留言

- 轉發

- 分享

1.01 每周晨报:

新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

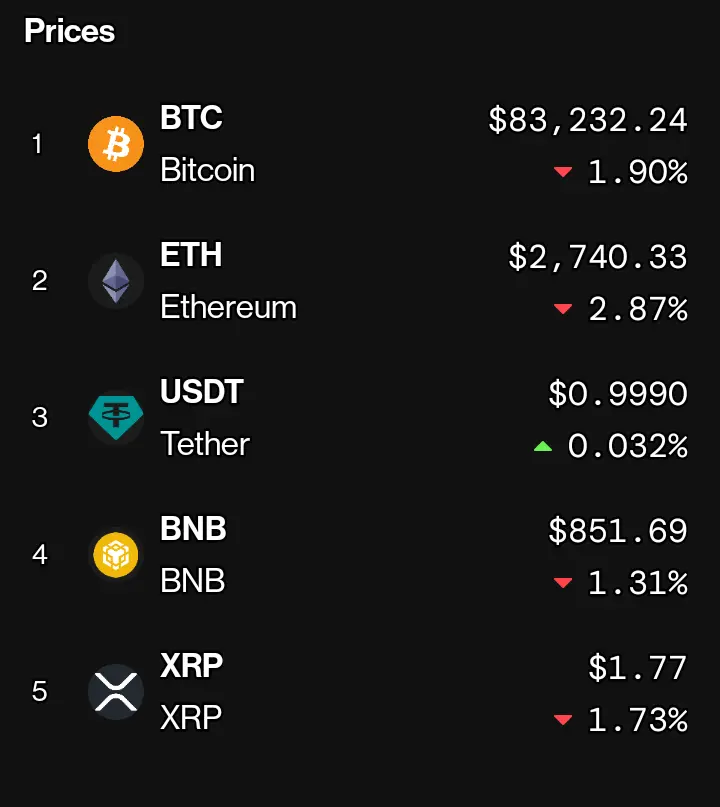

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

查看原文新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

- 讚賞

- 14

- 6

- 轉發

- 分享

以后要开心i :

:

查看更多

1.01 每周晨报:

新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

查看原文新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

1.01 每周晨报:

新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

查看原文新年已至,距離馬年僅剩一個多月。大家只能期待奇蹟般的轉機!

1. $BTC 西方聖誕假期即將結束,所謂的聖誕市場未能如期而至,只能靜待觀察;

2. $ETH 跟隨市場趨勢,沒有獨立行情;

3. $SOL 鏈上小幣開始展現財富創造效應。看看它們是否能以小博大,畢竟一切都關乎本地化的財富效應;

4. Neo基金會:財務報告計劃於2026年第一季度發布,聯合創始人的爭議不影響日常運營;

5. 中國網信辦:今年已清理1,418個假冒網站,有些利用金融機構的名義推廣“穩定幣”金融產品;

6. 前CFTC官員Amir Zaidi,曾促成比特幣期貨推出,現回歸擔任幕僚長;

7. 美國國會可能在2026年1月推動加密貨幣監管立法;

8. Delphi Digital:黃金在寬鬆周期內完成重新定價,比特幣可能迎來流動性轉折點;

9. 全球主權財富基金的管理總資產將在2025年達到創紀錄的$15 萬億;

10. 714個西蘭花在一小時內漲幅超過1000%,疑似基於公式重放的用戶帳戶被盜;

11. Base的創始代幣敘事偏向Zora,引發開發者對資源配置的質疑;

12. Flow基金會指控某交易所在FLOW安全事件中存在異常交易和AML/KYC風險;

Flow基金會:某交易所在FLOW安全事件中進行異常交易,將風險轉移給用戶;

13. 花旗銀行:假日可能扭曲了初請失業救濟人數數據;

- 讚賞

- 2

- 1

- 轉發

- 分享

赢满3U就跑 :

:

老司机帶帶我 📈Bitmine的ETH質押棋局:機構如何收割幣圈新紅利?

一、Bitmine(BMNR)公司概況與幣圈分量

Bitmine是美國NYSE American上市的加密資產企業(股票代碼BMNR),早期依賴比特幣浸沒式冷卻挖礦起步,2025年6月完成重大轉型:放棄比特幣礦場擴張,轉向以太坊財庫模式。截至2025年12月,它持有4.066萬枚ETH(佔ETH總供應量約3.3%),成為全球最大企業級ETH持有者,目標鎖定ETH流通量的5%。

其在幣圈的分量體現在三方面:

1、機構入場標杆:獲Cathie Wood(ARK Invest)、Peter Thiel(Founders Fund)等華爾街巨頭背書,將ETH從散戶投機品轉化為機構儲備資產,效仿MicroStrategy(MSTR)的比特幣模式,但強調ETH的質押生息特性。

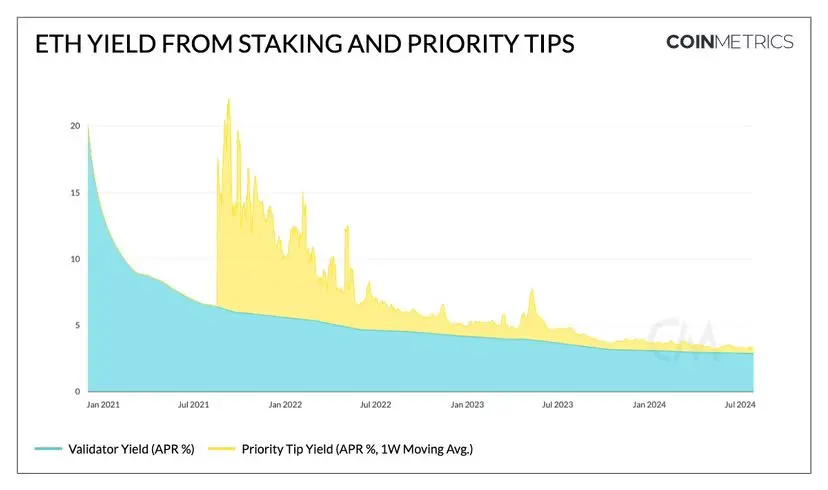

2、ETH生態關鍵玩家:大規模增持和質押影響ETH供需,目前質押15.4萬枚ETH佔全網質押量的0.5%以上,推動以太坊質押率從2025年初的18%升至22%。

3、加密企業估值重塑者:以“每股持有ETH數量”取代傳統EPS為核心指標,推動美股市場接受“鏈上資產估值”邏輯,帶動多家加密公司轉型。

二、這次質押的深層含義

作為歷經17年ICO狂熱、20年DeFi牛市、22年Luna崩盤的老韭菜,Bitmine此輪質押讓我感嘆幣圈從“散戶賭場”轉向機構的“正規軍戰場”

查看原文一、Bitmine(BMNR)公司概況與幣圈分量

Bitmine是美國NYSE American上市的加密資產企業(股票代碼BMNR),早期依賴比特幣浸沒式冷卻挖礦起步,2025年6月完成重大轉型:放棄比特幣礦場擴張,轉向以太坊財庫模式。截至2025年12月,它持有4.066萬枚ETH(佔ETH總供應量約3.3%),成為全球最大企業級ETH持有者,目標鎖定ETH流通量的5%。

其在幣圈的分量體現在三方面:

1、機構入場標杆:獲Cathie Wood(ARK Invest)、Peter Thiel(Founders Fund)等華爾街巨頭背書,將ETH從散戶投機品轉化為機構儲備資產,效仿MicroStrategy(MSTR)的比特幣模式,但強調ETH的質押生息特性。

2、ETH生態關鍵玩家:大規模增持和質押影響ETH供需,目前質押15.4萬枚ETH佔全網質押量的0.5%以上,推動以太坊質押率從2025年初的18%升至22%。

3、加密企業估值重塑者:以“每股持有ETH數量”取代傳統EPS為核心指標,推動美股市場接受“鏈上資產估值”邏輯,帶動多家加密公司轉型。

二、這次質押的深層含義

作為歷經17年ICO狂熱、20年DeFi牛市、22年Luna崩盤的老韭菜,Bitmine此輪質押讓我感嘆幣圈從“散戶賭場”轉向機構的“正規軍戰場”

- 讚賞

- 1

- 留言

- 轉發

- 分享

#SpotETFApprovalUpdates

#SpotETFApprovalUpdates — 以太坊 (ETH) 有望實現歷史性增長! 🚀

隨著監管機構審查以太坊現貨ETF,加密貨幣界正熱議紛紛。不同於基於期貨的ETF,現貨ETF直接追蹤ETH的實時價格,為投資者提供受監管的直接敞口,而無需實際持有加密貨幣。這不僅僅是一個產品發布,更是對以太坊作為主流金融資產的全球認可。

💎 為什麼以太坊現貨ETF很重要:

1️⃣ 直接ETH敞口 — 投資者,包括機構,可以通過傳統金融帳戶獲得真正的ETH價格敞口。

2️⃣ 增強信譽 — 監管批准表明對以太坊技術、安全性和長期可持續性的信心。

3️⃣ 流動性提升 — 現貨ETF吸引大量投資,增加ETH的交易量、市場深度,降低波動性。

4️⃣ 架接加密與傳統金融 — 讓傳統投資者、對沖基金和養老基金更容易安全進入加密市場,加快主流採用。

5️⃣ 看漲市場情緒 — ETF批准通常引發樂觀情緒,吸引散戶和機構投資者。

📈 市場前景與潛在影響:

短期:ETH在批准後可能上涨+15%到+30%,投資者蜂擁而入。

中期:持續的機構參與可能在接下來的幾週內推動ETH上涨+30%到+60%。

長期:隨著更廣泛的採用,ETH可能實現+70%或更高的增長,鞏固其作為主流數字資產的地位。

⚠️ 关注因素:

全球加密貨幣監管和宏觀經濟狀況可能影響價格變動。

#SpotETFApprovalUpdates — 以太坊 (ETH) 有望實現歷史性增長! 🚀

隨著監管機構審查以太坊現貨ETF,加密貨幣界正熱議紛紛。不同於基於期貨的ETF,現貨ETF直接追蹤ETH的實時價格,為投資者提供受監管的直接敞口,而無需實際持有加密貨幣。這不僅僅是一個產品發布,更是對以太坊作為主流金融資產的全球認可。

💎 為什麼以太坊現貨ETF很重要:

1️⃣ 直接ETH敞口 — 投資者,包括機構,可以通過傳統金融帳戶獲得真正的ETH價格敞口。

2️⃣ 增強信譽 — 監管批准表明對以太坊技術、安全性和長期可持續性的信心。

3️⃣ 流動性提升 — 現貨ETF吸引大量投資,增加ETH的交易量、市場深度,降低波動性。

4️⃣ 架接加密與傳統金融 — 讓傳統投資者、對沖基金和養老基金更容易安全進入加密市場,加快主流採用。

5️⃣ 看漲市場情緒 — ETF批准通常引發樂觀情緒,吸引散戶和機構投資者。

📈 市場前景與潛在影響:

短期:ETH在批准後可能上涨+15%到+30%,投資者蜂擁而入。

中期:持續的機構參與可能在接下來的幾週內推動ETH上涨+30%到+60%。

長期:隨著更廣泛的採用,ETH可能實現+70%或更高的增長,鞏固其作為主流數字資產的地位。

⚠️ 关注因素:

全球加密貨幣監管和宏觀經濟狀況可能影響價格變動。

ETH-4.2%

- 讚賞

- 1

- 留言

- 轉發

- 分享

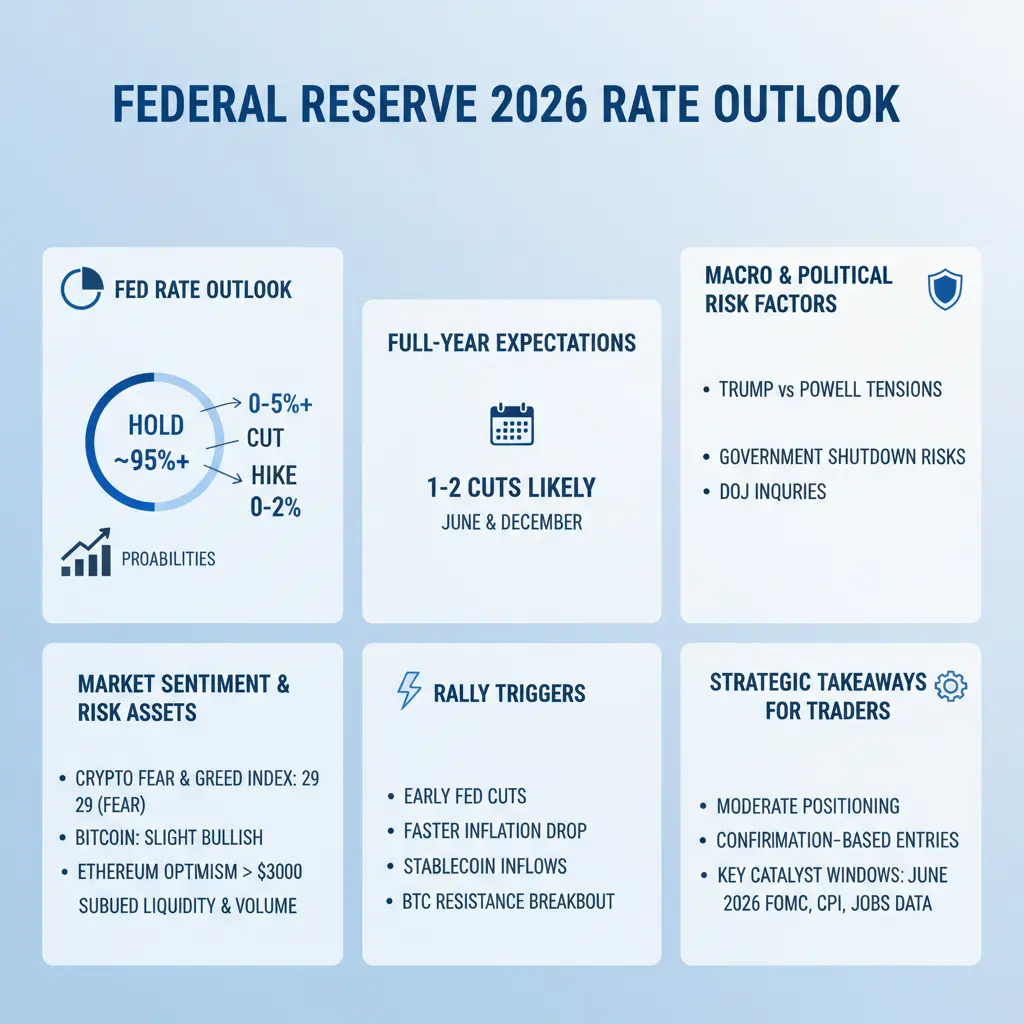

美聯儲本週三的利率決策被廣泛預期將維持不變,市場幾乎認為立即升息或降息的可能性為零。

在2025年底連續三次降息後,基準利率維持在3.50%–3.75%,政策制定者在監測通脹穩定性和勞動市場強度時保持謹慎。

📊 聯準會利率展望 #FedRateDecisionApproaches 2026(

本次會議:

維持概率:約95%+

降息概率:約0–5%

升息概率:約0–2%

全年預期:可能有1–2次降息,主要在2026年6月,若通脹進一步放緩,可能在2026年12月進行第二次降息。有些預測如果通脹持續粘性,則預計零次降息。

⚖️ 宏觀與政治風險因素

特朗普與鮑爾緊張局勢及聯準會領導層辯論

政府關門風險

司法部對聯準會行動的調查

這些因素增加波動性,但不太可能影響短期政策。

📈 市場情緒與風險資產

加密貨幣恐懼與貪婪指數:29 )Fear( → 謹慎、風險意識較高的市場心理

比特幣 )BTC(: 輕微看漲,預計盤整

以太坊 )ETH(: 樂觀情緒升高,突破3000美元需確認趨勢

流動性與交易量:資金流入較低,交易量適中;機構投資者正等待宏觀經濟確認。

🚀 反彈觸發點

如果:

聯準會暗示提前降息

通脹比預期更快下降

穩定幣流入與機構需求增加

比特幣突破關鍵阻力位且伴隨大量交易

💡 投資者與交易者的策略重點

聯準會維持利率 = 支持市場但不會引發爆炸性行情

市場謹慎看漲;最佳策略為適度

查看原文在2025年底連續三次降息後,基準利率維持在3.50%–3.75%,政策制定者在監測通脹穩定性和勞動市場強度時保持謹慎。

📊 聯準會利率展望 #FedRateDecisionApproaches 2026(

本次會議:

維持概率:約95%+

降息概率:約0–5%

升息概率:約0–2%

全年預期:可能有1–2次降息,主要在2026年6月,若通脹進一步放緩,可能在2026年12月進行第二次降息。有些預測如果通脹持續粘性,則預計零次降息。

⚖️ 宏觀與政治風險因素

特朗普與鮑爾緊張局勢及聯準會領導層辯論

政府關門風險

司法部對聯準會行動的調查

這些因素增加波動性,但不太可能影響短期政策。

📈 市場情緒與風險資產

加密貨幣恐懼與貪婪指數:29 )Fear( → 謹慎、風險意識較高的市場心理

比特幣 )BTC(: 輕微看漲,預計盤整

以太坊 )ETH(: 樂觀情緒升高,突破3000美元需確認趨勢

流動性與交易量:資金流入較低,交易量適中;機構投資者正等待宏觀經濟確認。

🚀 反彈觸發點

如果:

聯準會暗示提前降息

通脹比預期更快下降

穩定幣流入與機構需求增加

比特幣突破關鍵阻力位且伴隨大量交易

💡 投資者與交易者的策略重點

聯準會維持利率 = 支持市場但不會引發爆炸性行情

市場謹慎看漲;最佳策略為適度

- 讚賞

- 8

- 11

- 轉發

- 分享

Nova crypto girl  :

:

HODL 緊握 💪查看更多

- 讚賞

- 1

- 2

- 轉發

- 分享

Eagle Eye :

:

這篇文章真的令人印象深刻!我非常欣賞其中的努力與創意。查看更多

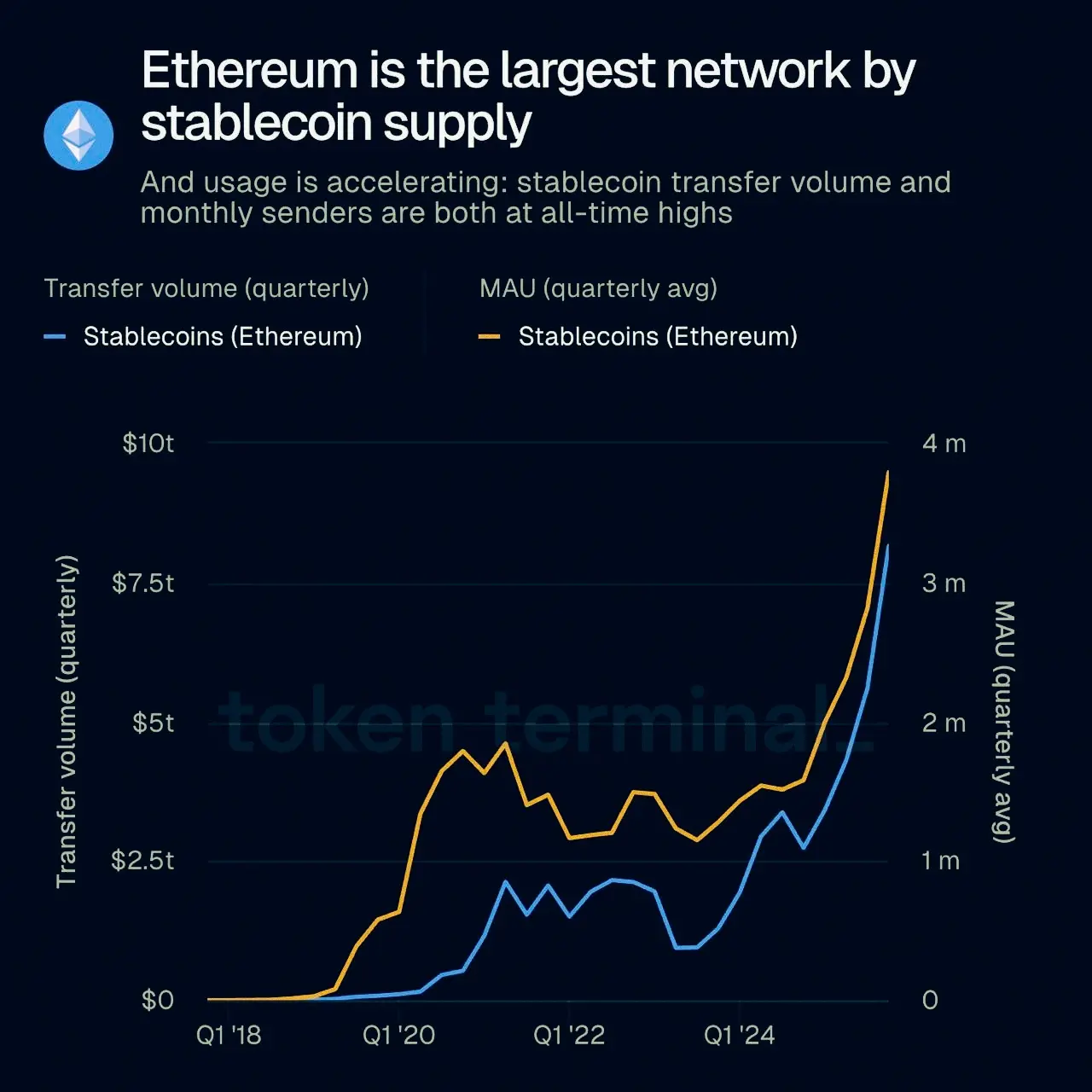

🔥 最新消息:根據 Token Terminal,以太坊在穩定幣供應方面領先所有網路,使用量持續增加,轉帳量和每月活躍發送者都達到歷史新高。

$ETH

#Ethereum #FedRateDecisionApproaches #CryptoRegulationNewProgress #CryptoMarketWatch #GateLiveMiningProgramPublicBeta

$ETH

#Ethereum #FedRateDecisionApproaches #CryptoRegulationNewProgress #CryptoMarketWatch #GateLiveMiningProgramPublicBeta

ETH-4.2%

- 讚賞

- 2

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

1.55萬 熱度

3.04萬 熱度

35.43萬 熱度

3.32萬 熱度

5.02萬 熱度

3606 熱度

1.99萬 熱度

9730 熱度

8.35萬 熱度

3.03萬 熱度

2.24萬 熱度

2.7萬 熱度

9991 熱度

1.69萬 熱度

- 15

#加密市場觀察

18.87萬 熱度

最新消息

查看更多置頂

Gate 廣場 “內容挖礦” 焕新季公測正式開啟!🚀

立即報名:https://www.gate.com/questionnaire/7358

主要亮點:

🔹 發布合格內容並引導用戶完成交易,即可解鎖最高 60% 交易手續費返佣

🔹 10% 基礎返佣保障,達成互動或發帖指標可額外獲得 10% 返佣加成

🔹 每週互動排行榜 — 前 100 名創作者可額外獲得返佣

🔹 新入駐或回歸創作者,公測期間可享返佣雙倍福利

為進一步激活內容生態,讓優質創作真正轉化為收益,Gate 廣場持續將內容創作、用戶互動與交易行為緊密結合,打造更清晰、更可持續的價值循環,為創作者與社群創造更多價值。

了解更多:https://www.gate.com/announcements/article/49480

活動詳情:https://www.gate.com/announcements/article/49475馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889