2025 年 DYDX 價格預測:市場趨勢與成長潛力剖析

簡介:DYDX 的市場地位與投資價值

DYDX(DYDX)作為去中心化衍生品交易協議,自推出以來已達成多項重要里程碑。截至 2025 年,DYDX 市值達 263,512,614 美元,流通量約 790,379,768 枚,目前價格約為 0.3334 美元。此資產被譽為「DeFi 衍生品先鋒」,在去中心化金融及加密貨幣交易領域中發揮日益重要的作用。

本文將針對 DYDX 2025 至 2030 年的價格走勢進行系統化分析,結合歷史數據、市場供需、生态發展與總體經濟環境,為投資人提供專業價格預測與實用投資策略。

一、DYDX 價格歷史回顧及現行市場概況

DYDX 歷史價格變化

- 2024 年:2024 年 3 月 8 日創下歷史最高價 4.52 美元

- 2025 年:2025 年 10 月 11 日下探歷史最低價 0.126201 美元

- 2025 年:市場波動持續,過去 24 小時價格區間介於 0.3079 至 0.3426 美元

DYDX 當前市場狀況

截至 2025 年 10 月 18 日,DYDX 現價為 0.3334 美元,24 小時跌幅 2.05%。代幣市值為 263,512,614.83 美元,於加密市場排名第 238 位。流通量為 790,379,768.53 枚,佔總發行量 958,342,751 枚的 79.04%。完全稀釋市值為 333,400,000 美元。

DYDX 近期波動劇烈,近一週漲幅 1.65%,但 30 天跌幅高達 49.95%。年度跌幅為 65.06%,顯示當前市場環境對該代幣相對不利。

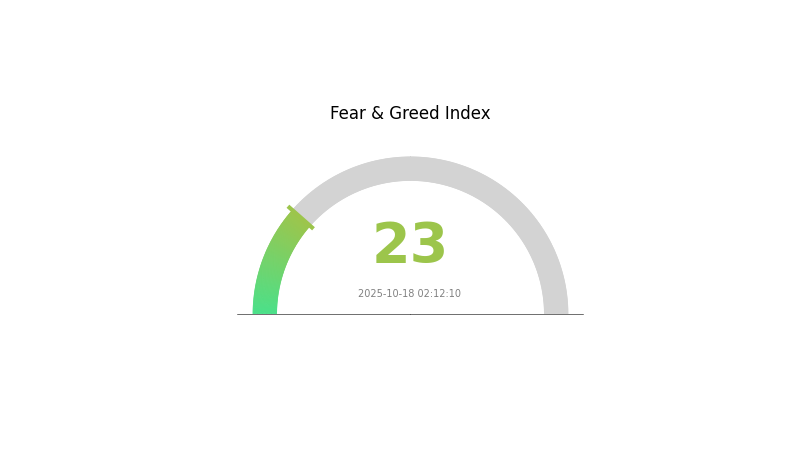

目前加密市場情緒為「極度恐慌」,VIX 指數為 23,投資人普遍觀望,市場氛圍較為低迷。

點擊查看最新 DYDX 市場價格

DYDX 市場情緒指標

2025-10-18 恐懼與貪婪指數:23(極度恐慌)

點擊查看最新 恐懼與貪婪指數

加密市場現正處於極度恐慌狀態,恐懼與貪婪指數降至 23。市場悲觀情緒時,雖為逆勢投資人帶來潛在機會,但應保持審慎並深入研究。市場情緒變化難以預測,歷史表現並不代表未來。請於 Gate.com 關注即時資訊,理性交易。

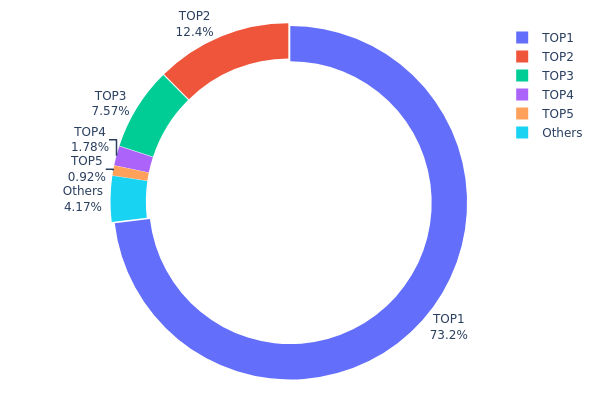

DYDX 持幣分布

依據持幣地址數據,DYDX 代幣結構高度集中。最大地址持有總供應量的 73.15%,集中程度明顯。第二及第三大地址分別佔 12.41% 和 7.56%,反映代幣多數集中於少數地址。

由於極高集中度,市場穩定性及價格操控風險升高。前三大地址合計掌控超過 93% 代幣,主力若進行大規模操作,將可能引發劇烈波動,也讓中小投資人對市場公平性產生疑慮。

從市場結構觀點,DYDX 的去中心化程度偏低。儘管區塊鏈強調分散,但 DYDX 目前的持幣分布與理想狀態尚存落差。高度集中恐影響生態治理及項目發展,對長期穩定與普及構成挑戰。

點擊查看最新 DYDX 持幣分布

| Top | Address | Holding Qty | Holding (%) |

|---|---|---|---|

| 1 | 0x46b2...5ddfa9 | 731503.69K | 73.15% |

| 2 | 0x0000...000001 | 124128.55K | 12.41% |

| 3 | 0xb943...37292f | 75682.30K | 7.56% |

| 4 | 0x08a9...5767d8 | 17824.84K | 1.78% |

| 5 | 0x0000...000002 | 9203.65K | 0.92% |

| - | Others | 41656.97K | 4.18% |

二、影響 DYDX 未來價格的核心因素

供應機制

- 代幣分配:DYDX 透過交易獎勵、流動性激勵、治理參與等方式發放。

- 歷史經驗:以往供應變化常伴隨價格波動,流通量增加容易引起市場震盪。

- 當前影響:持續發放將逐步推升流通量,直接影響市場供需。

機構與大型持有者行為

- 機構持倉:多家加密投資機構及 DeFi 基金關注 DYDX,有助於穩定長期需求。

- 企業採納:DeFi 平台及去中心化交易所正積極探索與 dYdX Layer 2 協議整合,擴展應用場景。

總體經濟環境

- 貨幣政策影響:美國聯準會等央行政策將影響加密市場情緒及 DYDX 行情。

- 抗通膨性:作為 DeFi 代幣,DYDX 具備一定對抗通膨的潛力,類似主流加密資產。

技術開發與生態建構

- Layer 2 擴容:dYdX 著重 Layer 2 技術,提升交易效率、降低成本,吸引更多用戶。

- 跨鏈相容性:加強與其他區塊鏈網路的互操作性,有助於擴大用戶基礎。

- 生態應用:dYdX 生態涵蓋永續合約、現貨交易等多元應用,提升代幣需求與實際用途。

三、DYDX 2025-2030 年價格展望

2025 年展望

- 保守預測:0.22908 - 0.30 美元

- 中性預測:0.30 - 0.35 美元

- 樂觀預測:0.35 - 0.39176 美元(需市場利多與採用率提升)

2027-2028 年展望

- 市場發展預期:或進入成長期,波動加劇

- 價格區間預測:

- 2027 年:0.22961 - 0.43797 美元

- 2028 年:0.246 - 0.53085 美元

- 關鍵驅動:DeFi 板塊擴張、監管明朗、技術突破

2029-2030 年長期展望

- 基本情境:0.48122 - 0.54859 美元(假設市場穩定成長與廣泛採用)

- 樂觀情境:0.54859 - 0.65000 美元(假設 DeFi 板塊強勁發展)

- 創新情境:0.65000 - 0.72602 美元(假設技術創新與主流普及)

- 2030-12-31:DYDX 0.51491 美元(預估年末平均價)

| 年份 | 預測最高價 | 預測平均價 | 預測最低價 | 漲跌幅 |

|---|---|---|---|---|

| 2025 | 0.39176 | 0.332 | 0.22908 | 0 |

| 2026 | 0.48854 | 0.36188 | 0.25693 | 8 |

| 2027 | 0.43797 | 0.42521 | 0.22961 | 27 |

| 2028 | 0.53085 | 0.43159 | 0.246 | 29 |

| 2029 | 0.54859 | 0.48122 | 0.25986 | 44 |

| 2030 | 0.72602 | 0.51491 | 0.48916 | 54 |

四、DYDX 專業投資策略與風險管理

DYDX 投資方法論

(1) 長期持有策略

- 適合:具備風險承受能力及長期投資視野的投資人

- 操作建議:

- 採用定期定額(DCA)策略以降低短期波動風險

- 建議持有週期至少 3-5 年,參與項目成長紅利

- 將 DYDX 存放於安全的非託管錢包中

(2) 主動交易策略

- 技術分析工具:

- 均線:判斷趨勢、把握買賣時機

- 相對強弱指數(RSI):分析超買與超賣狀態

- 波段操作重點:

- 關注 DYDX 與整體加密市場的連動性

- 嚴格設置停損,降低下行風險

DYDX 風險管理架構

(1) 資產配置原則

- 保守型:加密資產持倉占比 1-3%

- 中性型:加密資產持倉占比 3-5%

- 積極型:加密資產持倉占比 5-10%

(2) 風險分散措施

- 多元分散:布局多種加密資產以分散風險

- 停損機制:及時停損,嚴格控制虧損

(3) 安全存儲措施

- 熱錢包建議:Gate Web3 錢包

- 冷錢包選擇:硬體錢包適用於長期持有

- 安全措施:啟用雙重驗證,設置強密碼

五、DYDX 潛在風險與挑戰

DYDX 市場風險

- 高波動性:加密市場波動劇烈,價格易受影響

- 流動性風險:大額交易可能對市場價格產生衝擊

- 相關性風險:DYDX 市價易隨整體加密市場波動

DYDX 監管風險

- 監管不確定性:新法規出台可能影響 DEX 發展

- 跨境合規壓力:各國法規要求複雜

- 稅務複雜性:加密交易及 DeFi 活動稅務政策不斷調整

DYDX 技術風險

- 智慧合約漏洞:協議程式碼存在潛在攻擊風險

- 擴容瓶頸:高峰期間可能發生網路壅塞

- 跨鏈風險:跨鏈互操作性帶來技術不確定性

六、結論與行動建議

DYDX 投資價值評估

DYDX 屬於去中心化衍生品交易領域的高風險高潛力資產,具備創新與成長空間,投資人需充分認知加密市場波動性與監管不確定性。

DYDX 投資建議

✅ 新手:建議小額入場並深入研究

✅ 資深投資人:配置均衡,強化風險管理

✅ 機構投資人:全面盡職調查,納入多元加密資產組合

DYDX 參與方式

- 現貨交易:可於 Gate.com 買賣及持有 DYDX

- DeFi 質押:參與 dYdX 生態的收益農場

- 治理參與:持有 DYDX 參與協議治理

加密貨幣投資風險極高,本文不構成投資建議。投資人應依自身風險承受度做決策,並建議諮詢專業金融顧問。切勿投入超出自身承受範圍的資金。

常見問題 FAQ

dYdX 的未來發展如何?

dYdX 前景廣闊,預期用戶數增長、技術升級及去中心化衍生品交易擴展,將推動其成為 DeFi 領域的領先平台。

dYdX 最高可達多少價位?

dYdX 有機會於 2026 年達到 50-100 美元,主要驅動力來自用戶成長、市場拓展及協議優化。

dYdX 是否值得投資?

值得投資。作為主流去中心化交易所,dYdX 在 DeFi 領域具備強勁成長潛力,創新功能與用戶擴張提升了其投資吸引力。

dYdX 2040 年價格預測?

依據當前趨勢與未來潛力,dYdX 至 2040 年有機會達到 500-1000 美元,主要受惠於 DeFi 普及與平台升級。

什麼是HYPE:社群媒體趨勢與病毒式內容背後的心理機制

2025年POL價格展望:隨著DeFi應用蓬勃發展,市場前景持續樂觀

2025年CELR價格預測:深入探討Celer Network的成長潛力與市場發展趨勢

2025年ACX價格預測:牛市趨勢與影響ACX Token未來的關鍵因素

加密貨幣競爭分析如何促使2025年市場份額成長?

HGET 命令是什麼:深入剖析 Redis 雜湊欄位查詢指令

Dropee 每日組合 2025年12月11日

Tomarket Daily Combo 2025年12月11日

深入剖析去中心化金融中的無常損失

加密貨幣雙重支付問題解析與防範策略

深入剖析加密貨幣交易領域中的Wyckoff方法