2025 年 Tether 資本分析

我大學畢業時,申請了人生第一份管理顧問工作,做出了許多懷抱理想卻缺乏主見的男畢業生常見的選擇:加入唯一專注於金融機構的公司。2006 年,銀行業正值高峰,總部多設於西歐最迷人街區的壯麗大樓中,那時的我渴望出國見識。但沒有人提醒我,這份工作還藏有一項隱晦條款:我會長期「綁定」於全球最大且最專業化的行業之一。銀行專家的需求從未消失。經濟擴張時,銀行創新並需資本;經濟收縮時,銀行重組,仍需資本。我試圖逃離這個漩渦,但如同所有互依關係,遠比想像中困難。

大眾常以為銀行家熟悉銀行業務,這看似合理,其實未必。銀行家各自分布於不同產業及產品領域。專做電信業務的銀行家,對電信企業及其融資細節的了解,遠勝於對銀行本身的認識。那群職涯專注於服務銀行的「銀行家的銀行家」(FIG 圈子)是個特殊族群,且普遍不受歡迎,被視為「失敗者中的失敗者」。每個投行人都夢想著在深夜加班改表格時能轉戰私募或創業,但 FIG 銀行家例外。他們的命運早已註定,被困於黃金枷鎖,身處封閉且被忽略的產業。銀行為銀行服務,這項業務既深奧偶爾又令人驚艷,但大多數時候都隱形無蹤,直到 DeFi 崛起。

DeFi 讓借貸變得時髦,金融科技行銷專家們紛紛對自己幾乎一無所知的領域發表評論。於是原本冷門的銀行對銀行業務再度走進聚光燈下。如果你帶著滿腦子重塑金融、洞悉資產負債表的奇思妙想進入 DeFi 或加密領域,請記住,在 Canary Wharf、華爾街或巴塞爾,早在 20 年前,也許就有無名的 FIG 分析師想過這些點子。

我也曾是那個鬱鬱寡歡的銀行家的銀行家。這就是我的「復仇」。

Tether:薛丁格的穩定幣

距離我上一次剖析加密圈最神祕話題——Tether 資產負債表,已經過去兩年半。

很少有議題能像 $USDT 的儲備結構這樣激發業界想像。但多數評論仍圍繞「Tether 是否具備償付能力或會否破產」打轉,卻鮮見有意義的分析框架。對傳統企業而言,償付能力意義明確——至少資產要覆蓋負債。但套用到金融機構時,這個概念就變得模糊,因為現金流在分析中被淡化,償付能力更該理解為資產負債表所承擔風險與對存款人及融資方未償債務之間的關係。金融機構的償付能力本質上是統計學而非算術概念。如果你覺得難懂也別擔心——銀行會計與資產負債表分析一直是金融領域最專業的角落,看著大家自創標準來評判償付能力,既有趣又令人無奈。

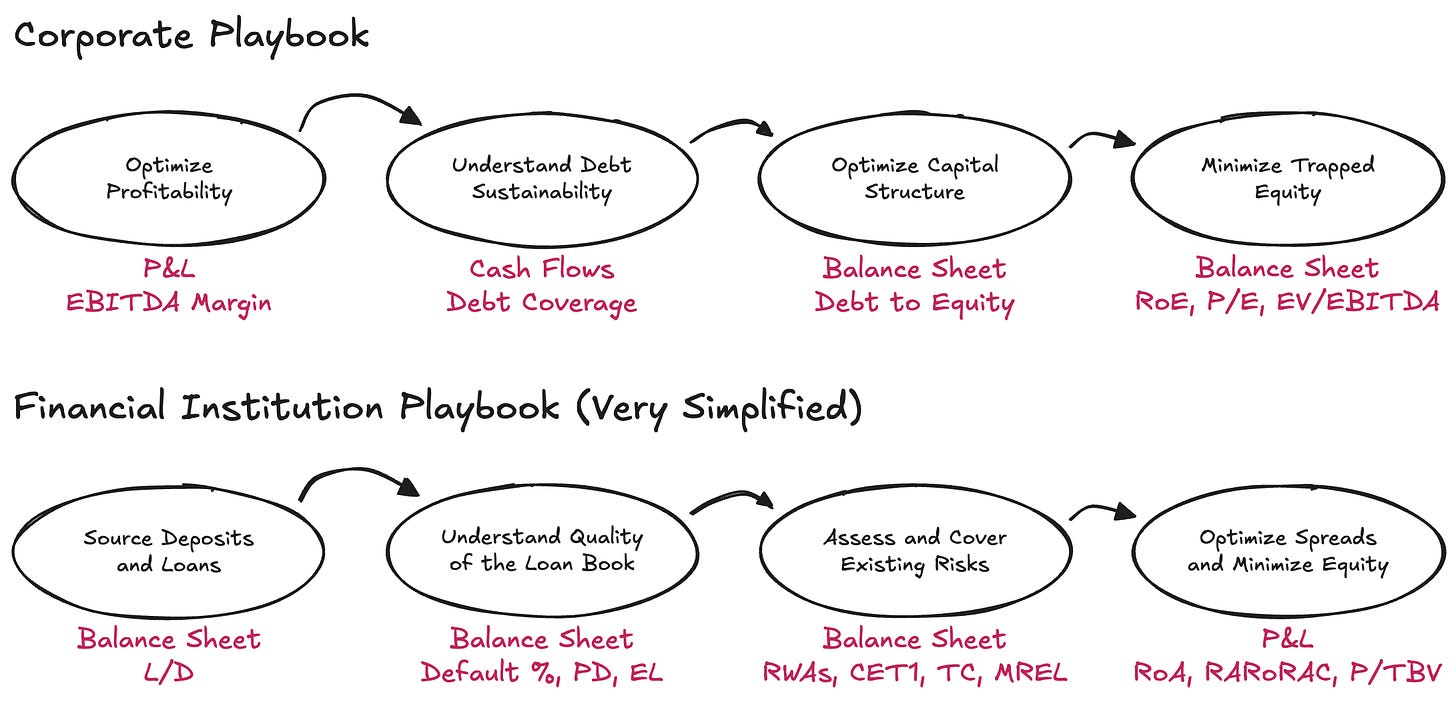

事實上,理解金融機構必須顛倒傳統企業分析邏輯:不是從損益表,而是從資產負債表出發,且忽略現金流。債務不僅不是限制,反而是業務原料。關鍵在於資產與負債如何配置,是否有足夠資本承擔風險,以及資本提供者能否獲得合理報酬。

Tether 議題再度升溫,源於一份近期 S&P 報告——內容極為簡略、機械,真正值得注意的是它引發的討論。2025 年第一季末,Tether 已發行約 1745 億枚數位代幣,主要為美元掛鉤穩定幣及少量數位黃金。這些代幣賦予合格持有人 1:1 贖回權。為支持這些贖回,Tether International, S.A. de C.V. 持有約 1812 億資產——即約 68 億超額儲備。這筆淨資產夠嗎?要回答這問題(而不是再自創一套標準),我們得先問:到底該採用哪種現有分析框架?而要選對框架,首先要釐清最根本的一點:Tether 究竟是什麼樣的業務?

銀行的一天

Tether 的核心業務,是發行可隨時贖回的數位存款工具,在加密市場自由流通,並將這些負債投入多元資產池。我特別用「投資負債」而非「持有儲備」來描述,因為 Tether 並非只是以同風險/同期限託管資金,而是主動進行資產配置,賺取資產收益與(幾乎為零的)負債成本之間的利差,且資產配置彈性較大。

從這個角度來看,Tether 更像銀行,而不是資金轉移機構——更精確地說,是一家未受監管的銀行。銀行最基本的要求,是必須持有一定量的經濟資本(本文將資本與淨資產視為等同,FIG 同業請見諒),用以吸收資產組合的預期與非預期波動,以及其他潛在風險。這項要求有其原因:銀行享有國家賦予的託管家庭與企業資金的壟斷特權,而這種特權就必須以資產負債表上的風險緩衝為前提。

對銀行而言,監管機關主要關注三大重點:

- 銀行必須考量哪些風險類型

- 哪些資本可被認定為合格資本

- 銀行必須持有多少資本

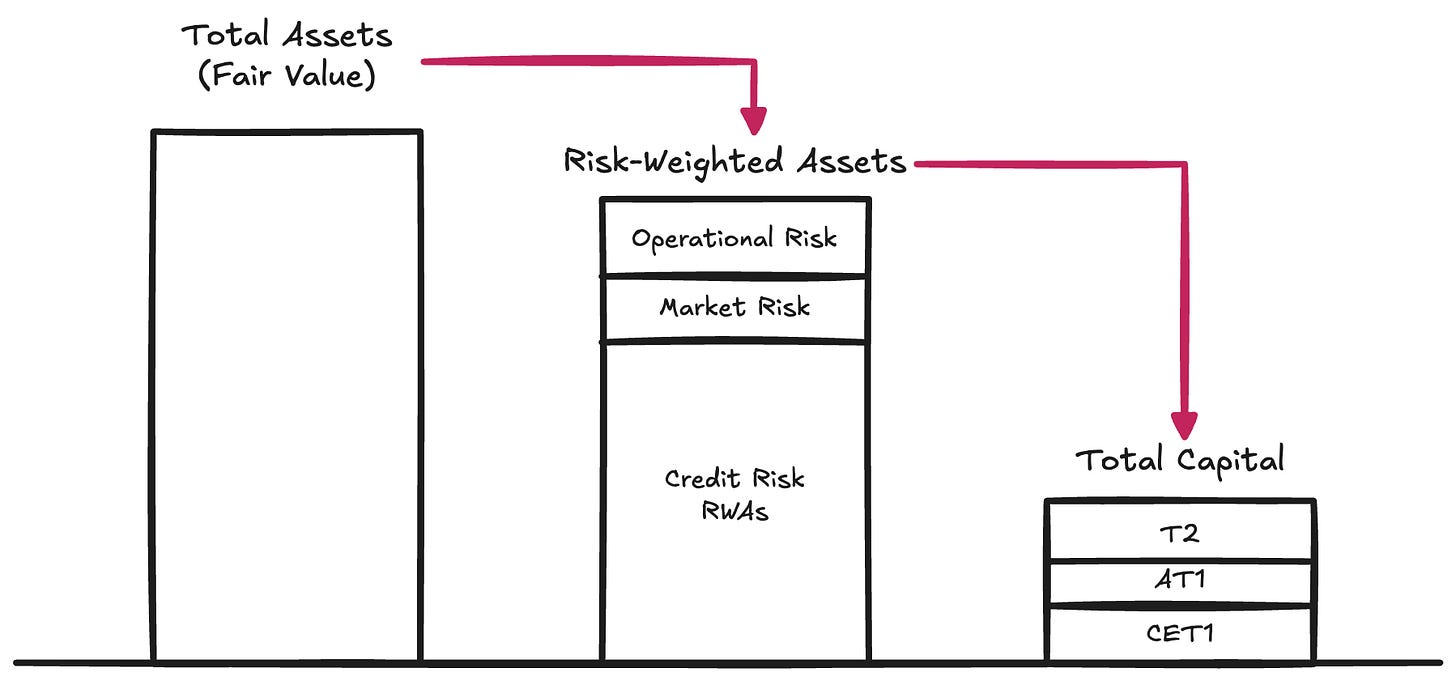

風險類型 → 監管機關會將可能侵蝕銀行資產可贖回價值的各種風險加以分類,當這些資產最終需用於償還負債時:

- 信用風險。即借款人於必要時未能完全履約的可能性——對多數全球系統重要性銀行(G-SIBs),此類風險占風險加權資產的 80-90%

- 市場風險。即使沒有信用或對手方惡化,資產價值相對負債幣別發生不利變動。當存款人期待美元而機構卻持有黃金或 $BTC 時就會發生。此外,利率風險亦屬此類。此類風險占風險加權資產的 2-5%

- 操作風險。即企業營運中固有的風險:詐欺、系統故障、法律損失,以及各種內部事故,皆可能損害資產負債表。此類風險在風險加權資產中占其餘部分

這些要求構成巴塞爾資本框架的第一支柱(Pillar I),至今仍為監管資本的主流標準。資本是確保資產負債表價值能滿足負債持有人贖回(即流動性風險)的根本材料。

資本性質 → 股權資本極為昂貴——作為最劣後的資本形式,確實是企業融資成本最高的類型。多年來,銀行對降低所需股權資本的數量與成本極為積極,催生了許多所謂混合型工具——經濟上如同債務,但設計上能滿足監管要求,被認定為股權資本。例如:永續次級債券(無到期日、可吸收損失);有條件可轉換債券(CoCos,當資本低於觸發點時自動轉為股權);以及額外一級資本工具(AT1),於壓力情境下可被全部減記,最經典案例見瑞士信貸處置。因此,監管機關會區分不同層級資本的品質。普通股一級資本(CET1)為最高層級,最能吸收損失。往下則是品質遞減的各類工具。

不過在本分析中,可忽略這些內部細分,僅聚焦「總資本」——即在負債持有人面臨風險前,可吸收損失的總緩衝。

資本數量 → 銀行將資產進行風險加權(並依監管定義分類資本),監管單位會要求針對這些風險加權資產持有最低比例資本。根據 Pillar I,典型門檻為:

- 普通股一級資本(CET1):風險加權資產的 4.5%

- 一級資本:風險加權資產的 6.0%(含 CET1)

- 總資本:風險加權資產的 8.0%(含 CET1 及一級資本)

巴塞爾協議 III 亦加上額外緩衝:

- 資本留存緩衝(CCB):CET1 再加 2.5%

- 逆週期資本緩衝(CCyB):0–2.5%,視宏觀情勢調整

- G-SIB 附加費:系統重要性銀行加 1–3.5%

實務上,大型銀行在正常 Pillar I 條件下須維持 7–12%+ CET1 與 10–15%+ 總資本。但監管不僅止於 Pillar I,還會加上壓力測試與額外資本要求(Pillar II)。最終,實際資本門檻很容易超過 15%。想深入瞭解銀行資產負債結構、風險管理與資本水準?請直接查閱他們的 Pillar III——這不是玩笑。

以 2024 年為例,全球 G-SIBs 的 CET1 平均約 14.5%,總資本比率約 17.5–18.5%。

Tether:未受監管的銀行

現在可以看出,圍繞 Tether 的好壞、償付能力、FUD、詐欺等爭議,其實都偏離核心。真正的問題更簡單、結構性:Tether 是否持有足夠總資本,能吸收其資產組合的波動?

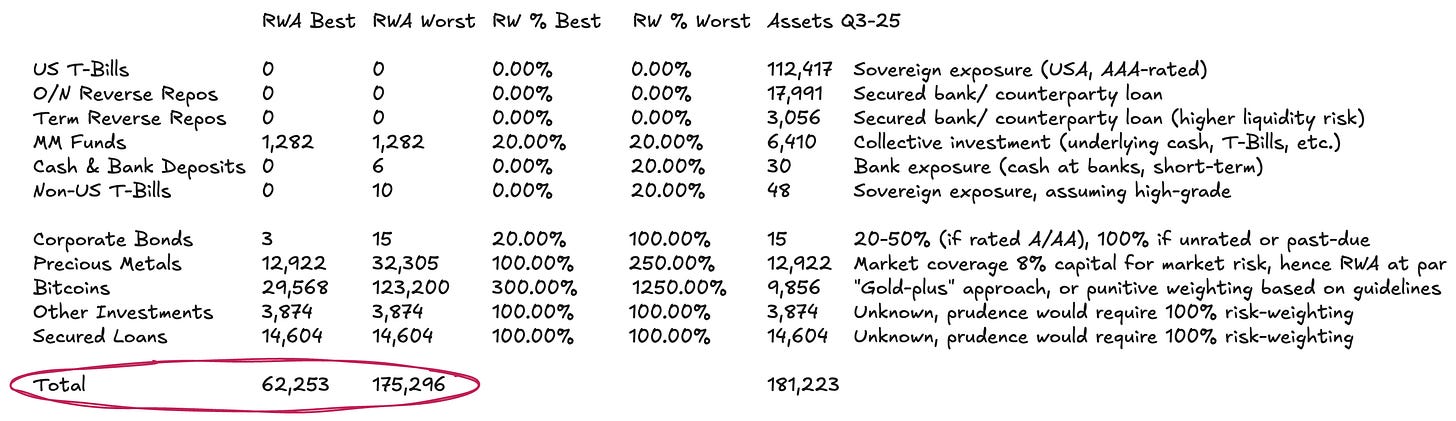

Tether 沒有發布 Pillar III 報告(可參考UniCredit 的報告),僅公布簡略儲備報告——最新版本在此。這些資訊依巴塞爾標準極為有限,但仍可粗略估算 Tether 的風險加權資產。

Tether 的資產負債表結構相對簡單:

- 約 77% 為貨幣市場工具及其他美元計價現金等價物——依標準化方法風險權重極低或為零

- 約 13% 為實體及數位商品

- 其餘為貸款及其他難以從揭露中有效評估的投資

第(2)類資產的風險權重較複雜。依巴塞爾標準,$BTC 風險權重高達 1250%。以 8% 總資本要求計,意即監管機關要求對 $BTC 全額儲備——即 1:1 資本提列,假設無任何損失吸收能力。我們在最嚴苛情境下採此標準,雖然這對發行方負債流通於加密市場而言明顯不合時宜。我認為 $BTC 更合理應視為數位商品。對於黃金等實體商品,監管已有明確框架與慣例——只要直接託管(Tether 的部分黃金與 $BTC 顯然如此),則不存在信用或對手風險,唯一風險為市場風險,因負債以美元計價而非商品本身。銀行通常對黃金部位提列 8–20% 資本緩衝,應對價格波動——即 100–250% 風險權重。$BTC 可採類似邏輯,但需依其更高波動性調整。自 ETF 核准以來,BTC 年化波動率為 45–70%,黃金則為 12–15%;據此,風險權重可較黃金高約 3 倍。

第(3)類貸款帳本則完全不透明。既無借款人、到期日或擔保品資訊,唯一合理做法是以 100% 風險權重計提。考量資訊缺口,這已屬寬鬆。

綜合上述假設,Tether 總資產約 1812 億,風險加權資產落在 623 億至 1753 億之間,具體取決於商品資產的處理方式。

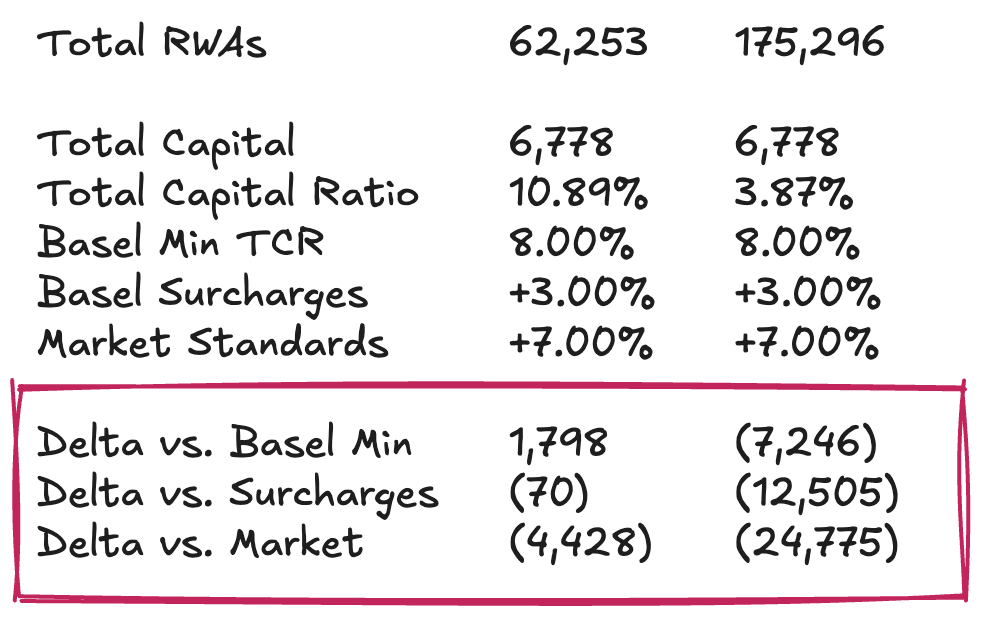

Tether 資本狀況

現在我們可以補上最後一塊拼圖,分析 Tether 的股本或超額儲備,不是絕對數,而是相對於風險加權資產的比率。換言之:Tether 的總資本比率(TCR)有多少,與監管最低要求及市場慣例相比如何?這部分分析主觀性較高。因此,我的目標不是對 Tether 是否有足夠資本讓 $USDT 持有人安心下定論,而是提供一套框架,協助讀者在缺乏正式監管體系下拆解問題、獨立評估。

假設超額儲備約 68 億,Tether 的總資本比率將落在 10.89% 至 3.87% 之間,主要取決於 $BTC 敞口的處理方式與對價格波動的保守程度。若對 $BTC 全額儲備,雖符合巴塞爾最嚴格詮釋,但我認為過於保守。更合理的基準是資本緩衝足以應對 30–50% $BTC 價格波動,這在歷史數據中屬常態。

在此基準下,Tether 的抵押水準大致符合最低監管門檻。但若與市場基準(如大型資本充足銀行)相比,則明顯不足。依這些標準,Tether 仍需約 45 億額外資本,才能支撐現有 $USDT 發行規模。若採最嚴格的 $BTC 處理方式,資本缺口將達 125–250 億,這種要求既不合理也缺乏實際參考價值。

獨立實體 vs. 集團層面 → Tether 關於抵押水準的標準反駁是,集團層面有大量留存收益。數據確實可觀:2024 年底,Tether 年淨利超過 130 億,集團股本逾 200 億。2025 年第三季最新審計顯示,今年至今利潤已超 100 億。但反方認為,這些都不能算作 $USDT 持有人的監管資本。這些留存利潤(負債端)與自有投資(資產端)均屬集團層級,未納入隔離儲備範圍,Tether 有權但無義務於出事時注資發行實體。負債隔離設計正是讓管理層有選擇權而非強制義務對代幣業務補充資本。將集團留存收益視為能完全吸收 $USDT 損失的資本過於樂觀。嚴謹評估應審視集團資產負債表,包括可再生能源項目、比特幣挖礦、AI 與資料基礎設施、P2P 電信、教育、土地、黃金礦業及特許權公司股權。這部分股本緩衝的公允價值取決於這些高風險資產的表現與流動性,以及 Tether 在危機時刻是否願意為代幣持有人「變現」這些資產。

如果你期待一個明確答案,恐怕會失望。但這正是 Dirt Roads 的一貫風格。過程即收穫。

免責聲明:

- 本文轉載自 [Dirt Roads]。所有著作權歸原作者 [Luca Prosperi] 所有。如對本轉載有異議,請聯絡 Gate Learn 團隊,我們將儘速處理。

- 免責聲明:本文所述觀點及意見僅代表作者本人,不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯。除特別註明外,禁止複製、散布或抄襲本文翻譯內容。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)