銷毀是 Uniswap 的最終王牌

一覺醒來,UNI 飆升近 40%,帶動整個 DeFi 板塊全面上漲。

這波漲勢,來自 Uniswap 最終亮出底牌。Uniswap 創辦人 Hayden 公布了一項全新提案,聚焦於老生常談的「費用開關」議題。事實上,這項提案過去兩年已經提出 7 次,對 Uniswap 社群來說早已不是新鮮話題。

但這次不同於以往,提案由 Hayden 親自主導,內容除了費用開關,還涵蓋代幣銷毀、Labs 與 Foundation 合併等多項措施。目前已有多位大戶表態支持,預測市場上提案通過的機率高達 79%。

2 年失利 7 次,屢戰屢敗的「費用開關」

費用開關在 DeFi 領域其實頗為常見。以 Aave 為例,該協議於 2025 年成功啟動費用開關,透過「購買+分配」模式將協議收益用於回購 AAVE 代幣,推升幣價從 180 美元衝至 231 美元,年化報酬率達 75%。

除了 Aave,Ethena、Raydium、Curve、Usual 等協議的費用開關機制也都大獲成功,為整個 DeFi 行業提供了可持續代幣經濟學的範本。

既有多個成功案例,為何 Uniswap 卻屢屢無法通過?

a16z 終於鬆口,但 Uniswap 的麻煩才剛開始

這裡不得不提一個關鍵角色——a16z。

在 Uniswap 歷史上,法定人數常年偏低,通常只需約 4,000 萬 UNI 就能達到投票門檻。但這家創投巨頭過去掌控約 5,500 萬 UNI 代幣,對投票結果具有絕對影響力。

他們始終是相關提案的主要反對者。

最早在 2022 年 7 月兩次溫度測試中,a16z 選擇棄權,只在論壇表達擔憂。到 2022 年 12 月第三次提案,當 ETH-USDT、DAI-ETH 等池準備啟動 1/10 費率鏈上投票時,a16z 明確投下反對票,動用 1,500 萬 UNI 表決權。該次投票最終獲得 45% 支持,雖然贊成者占多數,但因法定人數不足而失敗。a16z 在論壇明確表示:「我們最終無法支持任何未考慮法律和稅務因素的提案。」這是他們首次公開反對。

隨後幾次提案,a16z 始終堅持相同立場。2023 年 5 月與 6 月,GFX Labs 連續提出兩項費用相關提案,雖然 6 月那次獲得 54% 支持率,但在 a16z 投下的 1,500 萬反對票壓力下,最終還是因法定人數不足而失敗。2024 年 3 月的治理升級提案同樣重演——約 5,500 萬 UNI 支持,但在 a16z 反對下功敗垂成。最戲劇性的是 2024 年 5 月到 8 月那次,提案方試圖成立懷俄明州 DUNA 實體來規避法律風險,原定 8 月 18 日投票,卻因「來自未具名利益相關者的新問題」被無限期延後,外界普遍認為該「未具名利益相關者」就是 a16z。

那麼 a16z 究竟在擔心什麼?關鍵出在法律風險。

他們認為,一旦啟動費用開關,UNI 代幣可能被歸類為證券。根據美國著名的 Howey 測試標準,若投資人對「從他人努力獲利」有合理預期,該資產就可能被認定為證券。而費用開關正好創造這種預期——協議產生收入、代幣持有人共享收益,這與傳統證券分紅模式高度相似。a16z 合夥人 Miles Jennings 在論壇直言:「沒有法律實體的 DAO 會讓人承擔個人責任風險。」

除了證券法風險,稅務問題同樣棘手。若費用流入協議,美國國稅局可能要求 DAO 繳納企業稅,初步估算補稅金額可能高達 1,000 萬美元。DAO 屬去中心化組織,沒有傳統企業的法律主體與財務架構,究竟該如何繳稅、由誰負擔,都缺乏解答。在缺乏明確方案下,貿然啟動費用開關,恐讓所有治理參與者暴露於稅務風險。

截至目前,UNI 仍是 a16z 加密貨幣投資組合中最大單一代幣部位,持有約 6,400 萬 UNI,具備左右投票結果的能力。

但眾所皆知,隨著川普當選總統、SEC 換屆,加密產業迎來政策穩定春天,Uniswap 法律風險顯著降低,a16z 態度也明顯轉趨柔和。這已不再是最大障礙,本次提案通過機率大幅提升。

但這同時不代表爭議全消,Uniswap 的費用開關機制仍有一些爭論焦點。

魚與熊掌不可兼得

要理解這些新爭議,仍需簡要說明費用開關的實際運作方式。

從技術層面,這次提案對費用結構進行細緻調整。V2 協議總費用維持 0.3%,分配為 0.25% 給 LP,0.05% 歸協議所有。V3 協議則更彈性,協議費用設為 LP 費用的四分之一至六分之一,例如 0.01% 的流動池,協議費為 0.0025%,即 25% 分成;0.3% 的池子,協議費為 0.05%,約佔 17%。

根據這樣的費用結構,Uniswap 保守估算年化收入可達 1,000 萬至 4,000 萬美元,牛市下依據歷史高點交易量可達 5,000 萬至 1.2 億美元。同時,提案包含立即銷毀 1 億 UNI 代幣,相當於流通量 16%,並建立長期銷毀機制。

換言之,費用開關將使 UNI 從「無價值治理代幣」轉型為真正的收益資產。

這對 Uni 持有者無疑是大利多,但問題也正在於此。因為「費用開關」的本質就是 LP 與協議收益的重新分配。

交易者繳納的總費用不變,僅原本全屬於 LP 的收益,現需分割部分給協議。羊毛出在羊身上,協議收益增加,LP 收入勢必減少。

魚與熊掌不可兼得。在「要 LP 還是要協議收益?」這道選擇題上,Uniswap 明顯選擇了後者。

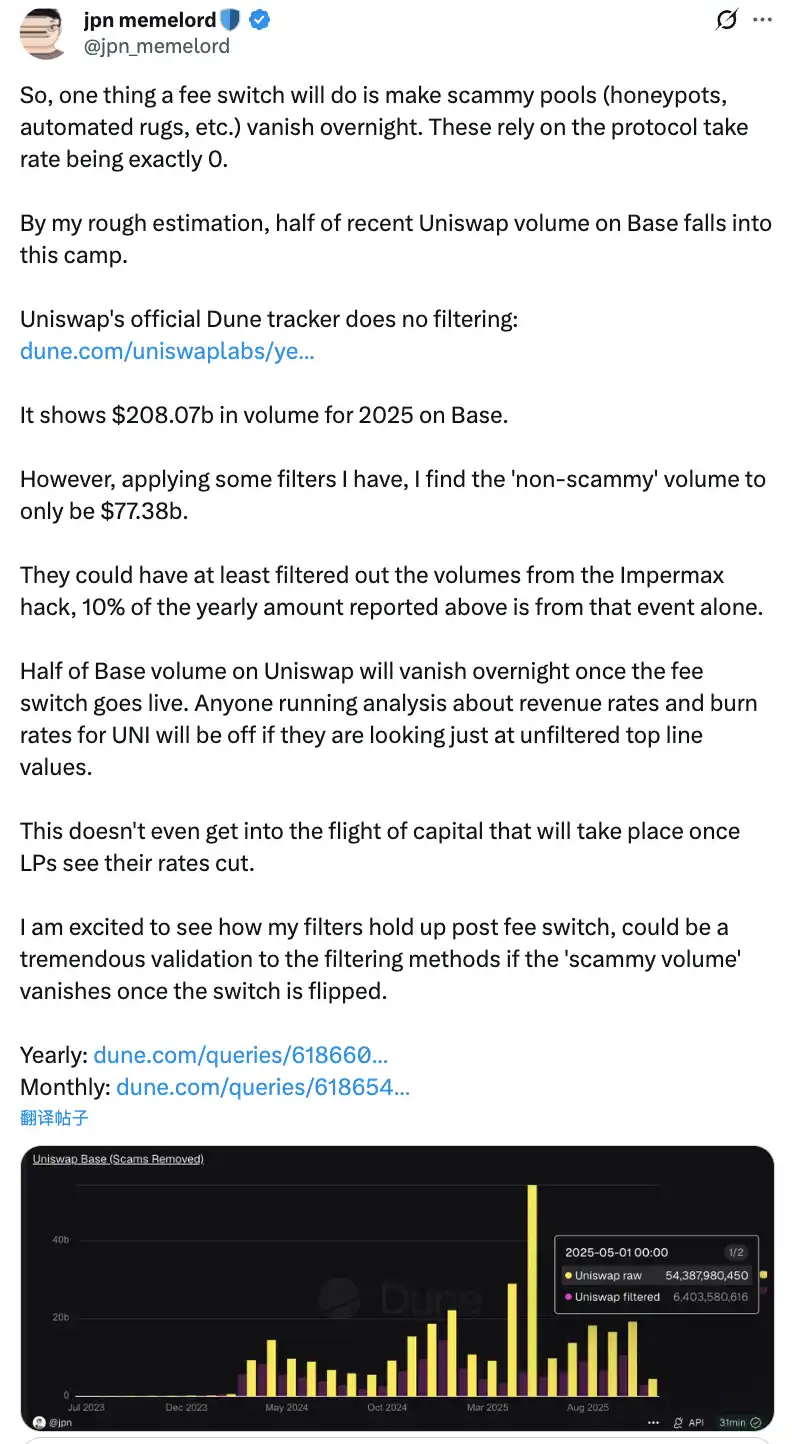

社群討論指出,一旦「費用開關」生效,Uniswap 在 Base 鏈上的交易量有一半將在一夜間消失

這種重新分配帶來的負面效應不容忽視。短期看,LP 收益將減少 10% 至 25%,具體視協議費用分成比例而定。更嚴重的是,模型預測顯示,可能有 4% 至 15% 流動性將轉向競爭平台。

為緩解這些負面影響,提案也提出多項創新補償措施。例如利用 PFDA 機制將 MEV 內化,為 LP 帶來額外收益,每 1 萬美元交易可產生 0.06 至 0.26 美元的額外回報。V4 版本的 Hooks 功能則支援動態費用調整,聚合器掛鉤創造新收益來源。此外,提案採分階段實施策略,初期僅針對核心流動池試點,並實時監控數據調整。

費用開關的兩難困局

儘管有上述補償措施,是否能真正消除 LP 顧慮、讓提案落地,仍需時間驗證。畢竟,即使 Hayden 親自領軍,也未必能扭轉 Uniswap 當前的困局。

因為更大的威脅來自市場競爭,特別是在 Base 鏈上與 Aerodrome 的正面對決。

Uniswap 提案後,Aerodrome 開發團隊 Dromos Labs 執行長 Alexander 在 X 上酸道:「沒想到,Dromos Labs 最重要日子的前一天,最大對手竟送來如此重大的失誤」

Aerodrome 正在 Base 鏈上大幅領先 Uniswap

數據顯示,過去 30 天 Aerodrome 交易量約 204.65 億美元,占 Base 鏈 56% 市場份額;Uniswap 在 Base 上的交易量約 120-150 億美元,市佔僅 40-44%。Aerodrome 不僅交易量領先 35-40%,TVL 也以 4.73 億美元勝過 Uniswap 的 3-4 億美元。

差距核心在於 LP 收益率的巨大落差。以 ETH-USDC 池為例,Uniswap V3 年化僅 12-15%(僅來自手續費);Aerodrome 則靠 AERO 代幣激勵,年化報酬可達 50-100% 甚至更高,是 Uniswap 的 3-7 倍。過去 30 天,Aerodrome 發出 1,235 萬美元 AERO 激勵,並透過 veAERO 投票精準引導流動性。相較之下,Uniswap 僅靠有機費用,偶爾推動激勵計畫,規模遠不及對手。

正如社群點評:「Aerodrome 能在 Base 交易量碾壓 Uniswap,因為 LP 只在乎每 1 美元流動性的回報,而這正是 Aerodrome 的強項。」這一見解一語中的。

對 LP 而言,他們不會只因 Uniswap 品牌而停留,只關心收益率。在 Base 這種新興 L2,上,Aerodrome 以原生 DEX 身份,憑藉 ve(3,3) 機制與高額激勵,建立先發優勢。

在這種局面下,若 Uniswap 啟動費用開關,進一步壓縮 LP 收益,流動性恐加速流向 Aerodrome。模型預測費用開關可能導致 4-15% 流動性流失,在 Base 這種競爭激烈場合,比例可能更高。一旦流動性下滑,滑點增加、交易量下降,形成負向循環。

新提案能救 Uniswap 嗎?

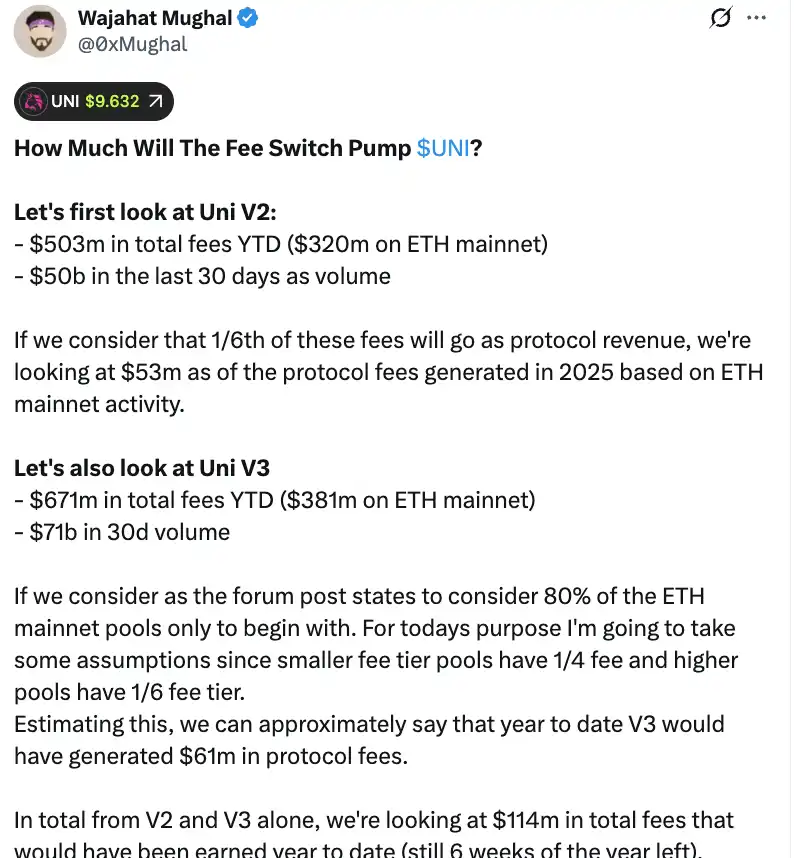

從純數據來看,費用開關確實能為 Uniswap 帶來豐厚收入。根據社群成員 Wajahat Mughal 的精算,僅 V2 與 V3 兩版本,表現已極為亮眼。

V2 協議自 2025 年初以來產生 5.03 億美元總費用,其中以太坊主網貢獻 3.2 億美元,近 30 天交易量達 500 億美元。若按 1/6 分成,僅以太坊主網就預計 2025 年協議費用收入可達 5,300 萬美元。V3 協議表現更強,年初至今總費用 6.71 億美元,其中以太坊主網 3.81 億美元,30 天交易量高達 710 億美元。根據不同費率池分成——低費率池收取 1/4 協議費,高費率池收取 1/6,V3 年初至今預估已產生 6,100 萬美元協議收益。

V2 與 V3 合計,年初迄今協議費用收入預估已達 1.14 億美元,且年底尚有 6 週空間。更關鍵的是,這數字還未反映 Uniswap 全部潛力。這還沒計入剩餘 20% V3 池、以太坊主網以外鏈的費用(特別是 Base 鏈,其產生費用幾乎等同於以太坊主網)、V4 交易量、協議費拍賣、UniswapX、聚合掛鉤、以及 Unichain 排序器收益。若全數納入,年化收入輕鬆突破 1.3 億美元。

結合即時銷毀 1 億 UNI 代幣(現價逾 8 億美元)的規劃,Uniswap 的代幣經濟將徹底重塑。銷毀後完全稀釋估值降至 74 億美元,市值約 53 億美元。以 1.3 億美元年化收益計算,Uniswap 每年可回購並銷毀約 2.5% 流通量。

這代表 UNI 市盈率約 40 倍,雖然不特別便宜,但考慮到多重收入增長機制尚未釋放,這個數字仍有下修空間。正如社群所說:「這是 UNI 代幣首次真正顯現出持有吸引力。」

然而,這些亮眼數字背後同時隱藏著不可忽視的風險。首先,2025 年交易量明顯高於往年,主要受惠於牛市。一旦市場進入熊市,交易量大減,協議費用收入必然縮水。若以牛市數據作長期估值依據,無疑存在誤導。

再者,銷毀方式以及回購機制的細節仍未明朗。究竟會仿效 Hyperliquid 推出自動化回購,還是採用其他方式?回購頻率、價格敏感度、對市場的影響,每個細節都會直接決定銷毀效果。若操作不當,大規模回購反可能引發價格劇烈波動,讓 UNI 持有者陷入「左手倒右手」窘境。

當 Aerodrome、Curve、Fluid、Hyperliquid 現貨等平台都以高額激勵搶奪流動性時,Uniswap 削減 LP 收益是否會加速資金外流?數字再美好,若失去流動性根基,再漂亮的收益預測也不過是空中樓閣。

費用開關確實能為 UNI 帶來價值支撐,這點毋庸置疑。但它能否真正「拯救」Uniswap,讓這位 DeFi 巨頭重回巔峰,恐怕還需時間與市場雙重考驗。

聲明:

- 本文轉載自 [BlockBeats],著作權歸原作者 [律動小工] 所有,如對轉載有異議,請聯繫 Gate Learn 團隊,團隊將依相關流程盡速處理。

- 免責聲明:本文所表達內容及觀點僅為作者個人立場,不構成任何投資建議。

- 本文章其他語言版本由 Gate Learn 團隊翻譯,未經提及 Gate 不得複製、傳播或抄襲經翻譯內容。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)