Тенденция самостоятельной разработки блокчейн-решений

Любой цифровой апгрейд дома начинается с простых намерений: вы берёте пару умных ламп Philips Hue — вроде бы лучшие на рынке. Приложение удобное, цвета — на высшем уровне, и вы ощущаете себя человеком будущего, когда настраиваете освещение с телефона, будто волшебник технологий.

Потом приходит идея сделать «умным» термостат. У Nest — передовая нейросеть, так что вы покупаете его. Новый интерфейс, новый аккаунт — ничего страшного, это ещё одна функция.

В итоге — цифровое раздробление. Видеодомофон Ring не интегрируется с колонками Alexa, которые не управляют гаражными воротами HomeKit, а они не могут связаться с хабом SmartThings от Samsung. Четыре приложения, чтобы включить свет, настроить отопление и запереть дверь. Каждая компания обещала «единый умный дом», а вы получили технологический хаос. Чем дальше, тем менее умным становится дом, только приложений больше.

Circle и Stripe повторят это в криптовалюте?

Ваш быстрый путь в закрытый круг криптоэлиты

Introduction.com — это закрытая высоконадёжная сеть для лидеров в «GTM», «BD» и управлении в крипто-, fintech- и технологической сфере.

Внутри пользователи получают доступ к отобранной экосистеме, где сотрудничество, сделки и развитие — стандарт по умолчанию.

Отсекайте лишнее. Снижайте трения. Получайте максимальную ценность от управленческих связей.

Открыта подача заявок.

Август 2025 года принёс две громкие новости.

Сначала — Stripe, платёжная компания с капитализацией $50 млрд, запускает Tempo, «высокопроизводительный блокчейн для платежей» в партнёрстве с крипто-венчурной Paradigm. На следующий день Circle, эмитент стейблкоина USDC ($67 млрд), открывает планы по Arc — собственному «Layer 1» blockchain для стейблкоин-платежей, валютных операций и рынков капитала.

Arc от Circle: Arc строится вокруг USDC. В большинстве блокчейнов комиссии платятся внутренним токеном — ETH для Ethereum, SOL для Solana. В Arc комиссия оплачивается напрямую USDC. Вам не нужны волатильные токены для работы.

Встроенный «FX»-движок: вместо обращения к сторонним сервисам или «DEX» для обмена валют, Arc реализует обмен на уровне протокола. Вы отправляете USDC, получатель автоматически получает EURC (Euro Coin), и обмен происходит без посредников и лишних комиссий.

Далее — контроль конфиденциальности. В публичных блокчейнах, таких как Ethereum, Bitcoin или Solana, всё — адреса, суммы, сроки — на виду. Приватные монеты типа Monero скрывают всё по умолчанию. В Arc реализован выборочный контроль приватности: институциональные клиенты могут скрывать суммы операций, сохранять видимость адресов, а также использовать встроенные инструменты для соблюдения законодательства. Это решение для бизнеса, где нужна приватность без полной анонимности.

Stripe Tempo: главное отличие Stripe — абстракция пользовательского опыта. В то время как остальные криптоплатёжные решения ощущаются как «крипта» — подключи кошелёк, подпиши транзакцию, жди подтверждения — Tempo делает оплату на блокчейне абсолютно аналогичной оплате картой для обычного пользователя.

Совместимость с Ethereum открывает возможности для интеграции с инфраструктурой «DeFi» и существующими разработческими средствами, а главное — подключение к огромной экосистеме Stripe для продавцов. Миллионы компаний смогут интегрировать криптоплатежи без изменений привычного процесса или долгого обучения.

Ключевой момент: Stripe уже имеет партнёрские отношения с банками и регуляторами, что решает одну  из главных проблем — «последняя миля»: переход средств из блокчейна обратно в банковские счета. Stripe уже имеет эти соглашения, которые у других криптокомпаний уходят на годы.

из главных проблем — «последняя миля»: переход средств из блокчейна обратно в банковские счета. Stripe уже имеет эти соглашения, которые у других криптокомпаний уходят на годы.

Почему всё кажется абсурдным

Возвращаясь к моему цифровому дому, и вопросы плодятся, как уведомления на куче приложений автоматизации.

Первый вопрос: а где реальный спрос на эти специализированные цепочки?

Circle и Stripe говорят о платежах и корпоративных функциях, но все ключевые процессы со стейблкоинами идут в «DeFi». USDC используют для покупки других криптоактивов, работы в протоколах кредитования, торговли на «DEX» и интеграции с широкой экосистемой финансовых приложений — и всё это в основном на Ethereum.

Это как сделать лучший термостат, который работает только в домах без другой «умной» техники.

Даже если термостат — совершенство, вы изолируете его от всей экосистемы, где людям реально нужны умные функции.

Второй вопрос: зачем изобретать уже существующее?

Всё, что Circle и Stripe описывают — скорость, низкие комиссии, уникальные функции, корпоративный брендинг — давно реализовано через «Layer 2» Ethereum. Вы получаете безопасность базовой сети, крупнейшую экосистему «DeFi», и настраиваете её по своим требованиям.

Некоторые «Layer 1»-сети уже поняли это. Celo, начав как независимый блокчейн для мобильных платежей, заявил о переходе к «Layer 2» Ethereum. Взвесив все плюсы, экосистема Ethereum оказалась эффективнее, чем попытка построить собственный сетевой эффект с нуля.

Чем больше сетей — тем больше «мостов», а «мосты» — источник проблем. Они переводят токены между блокчейнами, используя сложные смарт-контракты для блокировки на одной цепочке и выпуска аналогов на другой. Но именно «мосты» чаще всего взламывают. Я вам это гарантирую на Ronin. Тут речь не о неудобстве переключения между приложениями умного дома, а о реальных финансовых потерях при взломе «моста».

UX ломается: в обычном доме максимум — открыть другое приложение, чтобы выключить свет. В корпоративном блокчейне пользователям нужны разные кошельки, «gas tokens», интерфейсы и настройки безопасности для каждой сети. Крипто-пользователи и с одним кошельком испытывают сложности. Теперь попробуйте объяснить им, почему для Stripe и Circle нужны разные кошельки.

Но меня сбивает другое — сетевого эффекта нет вовсе.

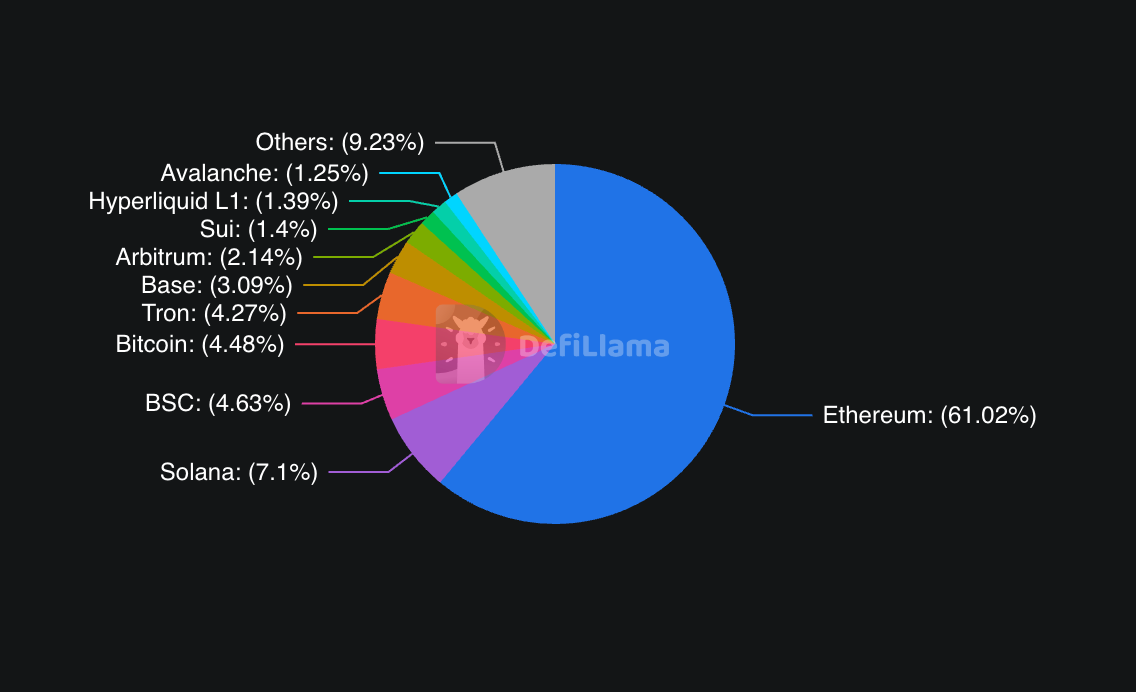

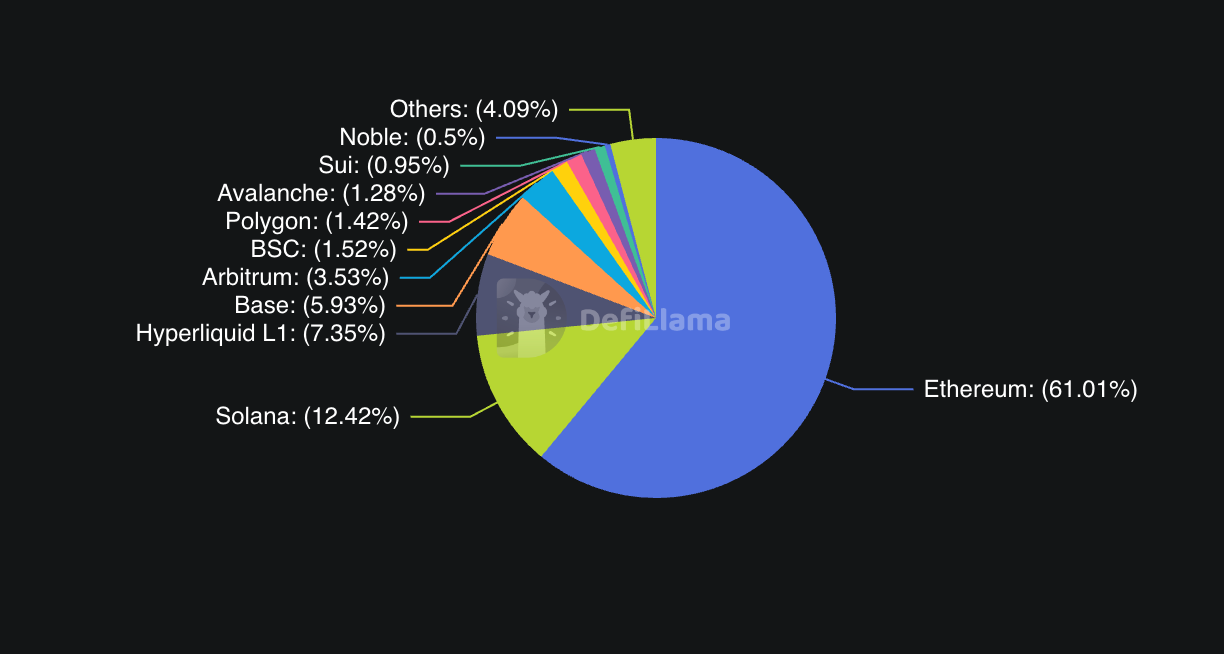

Ценность платёжной сети растёт экспоненциально с числом пользователей и приложений. У Ethereum — больше всех разработчиков, приложений, ликвидности. На середину 2025 года Ethereum имеет $96 млрд «TVL» (total value locked), что составляет 60–65% всех операций «DeFi». Solana, позиционирующаяся как быстрый конкурент, — $11 млрд «TVL». Остаток делят Binance Smart Chain ($7,35 млрд), Tron ($6,78 млрд) и Arbitrum ($3,39 млрд).

Корпоративные цепочки сознательно отказываются от сетевого эффекта и строят изоляцию — надеются, что к ним пользователи придут сами.

Вот вы бы открыли идеальный магазин на необитаемом острове? Да, Объединённые Арабские Эмираты (ОАЭ) построили Дубай, люди действительно переехали — потому что были физические ограничения, выбора не было.

Последний вопрос — конкуренция, которую никто не обсуждает открыто. Компании хотят строить лучшую инфраструктуру, или им просто не по себе вместе с конкурентами? В моём доме у каждой компании были технические причины, но на деле — никто не хотел платить другому комиссию или зависеть от чужой платформы.

Возможно, это и есть суть происходящего. Circle не хочет платить комиссии Ethereum, Stripe — строить на чужой инфраструктуре. Это разумно. Только давайте признаемся: дело не в инновациях и не в удобстве, а в контроле и экономических интересах.

Уход корпоративных пользователей не беспокоит Ethereum

Ethereum практически не замечает уход корпоративных пользователей. Сеть стабильно обрабатывает более миллиона транзакций в сутки, владеет главным объёмом «DeFi» и недавно получила крупные институциональные инвестиции через ETF. В августе за один день в фонды Ethereum поступило $1 млрд — больше, чем в Bitcoin ETF за неделю.

Реакция сообщества Ethereum на корпоративные цепочки любопытна: кто-то видит в этом признание — ведь Arc и Tempo строятся совместимыми с «EVM», то есть фактически берут стандарты разработки Ethereum.

Но есть нюанс: каждая транзакция USDC в Arc вместо Ethereum — упущенный доход для валидаторов Ethereum. Каждый платёж Stripe через Tempo, а не «Layer 2» Ethereum — это активность вне сети Ethereum.

Solana ощущает конкуренцию сильнее: сеть позиционирует себя как быстродействующую альтернативу, особенно в платежах и пользовательских приложениях. Крупные платёжные компании предпочитают создавать свои цепочки вместо интеграции с Solana — это подрывает концепцию «всё — на одном быстром компьютере», которую сеть продвигает.

Кладбище корпоративных блокчейнов

История не балует компании, строящие собственные блокчейны. Celo уже прошёл этот путь в 2023 году.

Libra от Facebook помните? Проект глобальной цифровой валюты превратился в Diem, а затем был продан из-за давления регуляторов. Сейчас правила строже: благодаря GENIUS Act, который подробно расписал работу эмитентов стейблкоинов, проект Facebook мог бы и выстрелить.

История JPMorgan наиболее показательна. Банк годами строил JPM Coin (цифровой доллар), Quorum (частную сеть) и другие решения. Даже с неограниченными ресурсами, связями и огромным клиентским пулом, эти инициативы востребованы только внутри самого банка. JPM Coin обрабатывает миллиарды, но почти исключительно между институциональными клиентами JPMorgan.

Даже попытки крупнейших платёжных компаний не слишком успешны. В 2023 году PayPal запустил свой стейблкоин (PYUSD), став первым крупным финтехом США в этой сфере, но выбрал размещение на существующей сети Ethereum. PYUSD имеет всего $1,102 млрд капитализации, что несравнимо с $67 млрд у USDC, и остаётся внутри экосистемы PayPal.

Логичный вопрос: если даже PayPal с такой аудиторией и экспертизой не добился крупного успеха через стейблкоин, почему Circle и Stripe думают, что собственные блокчейны будут работать лучше?

Тренд очевиден: для успешного блокчейна нужны не только технологии и деньги, а сетевой эффект, драйв разработчиков и массовое принятие. Даже корпорации не могут это создать искусственно.

Могут ли Circle и Stripe изменить ситуацию?

Есть основания для оптимизма.

Во-первых, регулирование стало куда яснее. Принятый в США GENIUS Act дал прозрачные правила работы для эмитентов, убрав неопределённость, мешавшую старым проектам. Circle запускает Arc как публичная компания по чётким нормам.

Во-вторых, у обеих компаний то, чего не хватало JPMorgan: огромная база пользователей, не ограниченная крипто-сообществом. Stripe обрабатывает более $1 трлн для миллионов продавцов по всему миру и активно строит криптоинфраструктуру — купил Bridge (инфраструктура стейблкоинов) за $1,1 млрд и Privy (технологии для криптокошельков), чтобы создать полноценный платёжный стек. USDC Circle интегрирован в сотни приложений. Компании строят инфраструктуру для тех, кто уже пользуется их продуктами — они не ждут, пока пользователи появятся.

Matt Huang (Paradigm) описывает подход Stripe: блокчейн «растворяется» для обычного пользователя. Вы платите онлайн, получаете мгновенное зачисление, низкие комиссии и программируемые функции — а интерфейс для бизнеса полностью повторяет привычный Stripe Checkout. Это иная концепция: пользователю не нужно скачивать MetaMask и хранить «seed-фразу». Это Web2 UX с Web3-инфраструктурой — никаких «криптовых» сложностей для клиента.

Третье — уровень технологий. Когда JPMorgan экспериментировал в 2017–2018 годах, инфраструктура была сырой. Сегодня построить производительный блокчейн с институциональными функциями сложно, но вполне реально. Circle купил команду Malachite с движком консенсуса для финализации за доли секунды. Stripe объединил экспертизу с Paradigm для платежной инфраструктуры.

К тому же сильно изменились расходы. В 2017 году старт блокчейна тянул $1–5 млн и занимал 1–2 года, а к 2025-му приложение можно сделать за $40 000–200 000 за 3–6 месяцев благодаря улучшенным инструментам, консенсусу и облачным платформам. Сегодня внедрение может быть в 1,43 раза дешевле централизованных решений (минус 43%), за счёт масштабируемости и эффективности.

Платёжные компании поняли — платить другим за инфраструктуру бессмысленно, когда её можно построить самим существенно дешевле, чем отдавать комиссии Circle за USDC или платить за комиссии Ethereum.

Классическая дилемма: строить или покупать. Теперь «строить» стоит сотни тысяч, а не миллионы.

Сосуществование или фрагментация?

Что ждёт отрасль дальше? Все будут запускать свои блокчейны, или рынок вынудит к консолидации и совместимости?

Первые признаки — разумное сосуществование вместо дикого соперничества. Circle прямо заявляет: Arc — не замена, а расширение мультисетевой стратегии. USDC останется в Ethereum, Solana и десятках других. Arc — дополнительный инструмент для тех, кому нужны такие фичи, как институциональная приватность, гарантированные расчёты, FX на уровне протокола.

Stripe действует похожим образом. Tempo — не замена привычным платёжным каналам, а ещё одна опция там, где блокчейн реально лучше: международные платежи, программируемые средства, окончательные расчёты между продавцами.

Всё решает пользовательский опыт. Если появится технология абстракции — юзеры смогут работать с любым блокчейном, даже не зная, какой используется, а приложение выберет оптимальную сеть по стоимости и скорости.

Мой прогноз (немного с оптимизмом): оба подхода будут существовать одновременно — просто в разных сегментах.

В корпоративном сегменте несколько специализированных блокчейнов будут востребованы. Крупные корпорации, переводящие десятки миллионов, заботятся о регулировании, гарантии расчетов и интеграции с казначейством, а не о цене «gas» или NFT. Цепочка с возможностью прямого выхода в банки и встроенной отчетностью будет ценнее, чем универсальная инфраструктура Ethereum.

Arc реально может быть эффективнее Ethereum для таких клиентов.

Фиксированные комиссии, мгновенные расчёты и автоматическая отчетность важнее для финансового директора, чем «DeFi»-функции.

В розничном сегменте и для разработчиков сетевые эффекты решают всё. Самая большая экосистема приложений, ликвидности и разработки будет притягивать всё большее внимание. Пока это Ethereum, а корпоративные цепочки не выглядят угрозой этому статусу.

Главная интрига — останутся ли корпоративные блокчейны «только для корпораций». Если Stripe реально удешевит и ускорит платежи для бизнеса, а клиентам безразлично, что это блокчейн, сеть может уйти далеко за пределы корпоративного сегмента.

Но хорошая инфраструктура незаметна. Переключая свет, мы не думаем о генерации энергии. Победа этих блокчейн-экспериментов — это исчезновение «блокчейна» с горизонта пользователя.

Сбудется ли — неизвестно. Сейчас идёт этап формирования будущей финансовой инфраструктуры.

На этом сегодняшний анализ завершён. До завтра — ждите новый выпуск.

До встречи! Берегите себя.

Дисклеймер:

- Материал перепечатан с ресурса [TOKEN DISPATCH]. Все права принадлежат оригинальному автору [Thejaswini M A*]. Возникли вопросы по перепечатке — обращайтесь к Gate Learn, мы оперативно решим вопрос.

- Юридическая оговорка: мнения и оценки, приведённые в статье, отражают взгляды автора и не являются инвестиционной рекомендацией.

- Переводы статьи на другие языки выполняет команда Gate Learn. Без отдельного согласия запрещено копировать, распространять или использовать переведённые материалы.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году