Gate Research: BTC và ETH tích lũy phục hồi, chiến lược RSI tận dụng cơ hội đảo chiều

Tóm tắt

- BTC và ETH tiếp tục tích lũy và hồi phục, phân hóa rõ rệt về cấu trúc giá và độ biến động, động lực ngắn hạn vẫn yếu.

- Tỷ lệ long-short và funding rate duy trì thiên hướng lạc quan nhẹ, nhưng lực mua còn hạn chế do tâm lý thị trường chuyển sang thận trọng.

- Sau giai đoạn giảm đòn bẩy, open interest dần hồi phục, vị thế ETH chống chịu tốt hơn BTC, cho thấy dòng vốn đòn bẩy chưa rút hẳn.

- Mức thanh lý duy trì trung bình khi lực lượng long và short luân phiên, giữ cân bằng cấu trúc thị trường, trong khi trader đòn bẩy cao vẫn chịu áp lực đáng kể.

- Trong chiến lược định lượng, RSI ngắn hạn mang lại lợi nhuận mạnh, còn Gate Quantitative Fund tiếp tục ưu tiên hiệu suất ổn định và kiểm soát rủi ro, củng cố ưu thế dài hạn.

Tổng quan thị trường

Báo cáo phân tích 5 khía cạnh trọng yếu về hành vi dòng vốn và cấu trúc thị trường tiền mã hóa: biến động giá Bitcoin và Ethereum, tỷ lệ long-short (LSR), open interest, funding rate, và dữ liệu thanh lý. Các chỉ số này phản ánh xu hướng giá, tâm lý vốn và động thái rủi ro, mang đến cái nhìn tổng quan về cường độ giao dịch và đặc điểm cấu trúc thị trường. Dưới đây là diễn biến mới nhất của từng chỉ số kể từ ngày 14 tháng 10:

1. Phân tích biến động giá Bitcoin và Ethereum

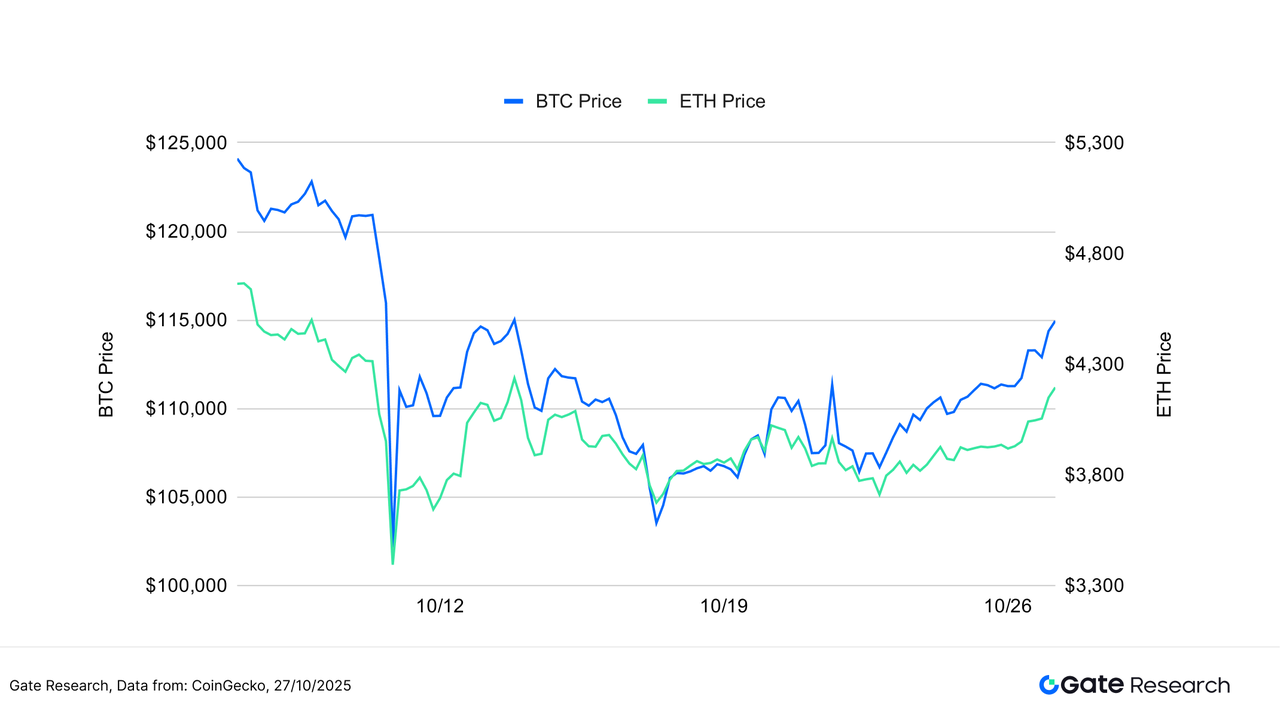

Theo CoinGecko, từ ngày 14 tháng 10 đến ngày 27 tháng 10, thị trường tiền mã hóa duy trì trạng thái tích lũy đi ngang. Sau khi BTC đạt đỉnh 126.000 USD ngày 7 tháng 10, giá chuyển sang pha tích lũy với động lực giao dịch suy yếu và cấu trúc thị trường phân hóa rõ nét. BTC và ETH đều có các nhịp hồi phục trong biên độ.

BTC ổn định quanh 108.000 USD đầu tháng và phục hồi lên trên 113.000 USD. ETH hồi từ 3.700 USD lên khoảng 4.000 USD, nhịp tăng nhẹ hơn. Cả hai tiếp tục tích lũy trung hạn, đợt hồi chủ yếu do dòng vốn đầu cơ ngắn hạn thúc đẩy, chưa phải bứt phá theo xu hướng.【1】【2】【3】

Ở cấp độ vĩ mô và on-chain, các yếu tố long-short đan xen. Vốn truyền thống tiếp tục mở rộng vào hệ sinh thái Ethereum — Cathie Wood đầu tư vào Quantum Solutions, phản ánh sự quan tâm từ tổ chức. Tổng giá trị khoá (TVL) DeFi giữ ổn định quanh 220 tỷ USD, cho thấy cấu trúc vốn cân bằng.

Đáng chú ý, tổng khối lượng giao dịch của Gate Perp DEX vượt 1 tỷ USD, nổi bật ở mảng phái sinh phi tập trung nhờ Gate Layer L2 và hệ thống khớp lệnh tiên tiến. BTC và ETH đang hình thành vùng đáy trung hạn trong biến động hiện tại. Nếu ETH vững trên 4.000 USD và khối lượng giao dịch tăng, có thể dẫn dắt chu kỳ tăng mới.

Hình 1: Biên độ ngắn hạn BTC chuyển lên trên 113.000 USD, ETH hồi từ khoảng 3.700 USD lên vùng 4.000 USD với nhịp tăng ổn định.

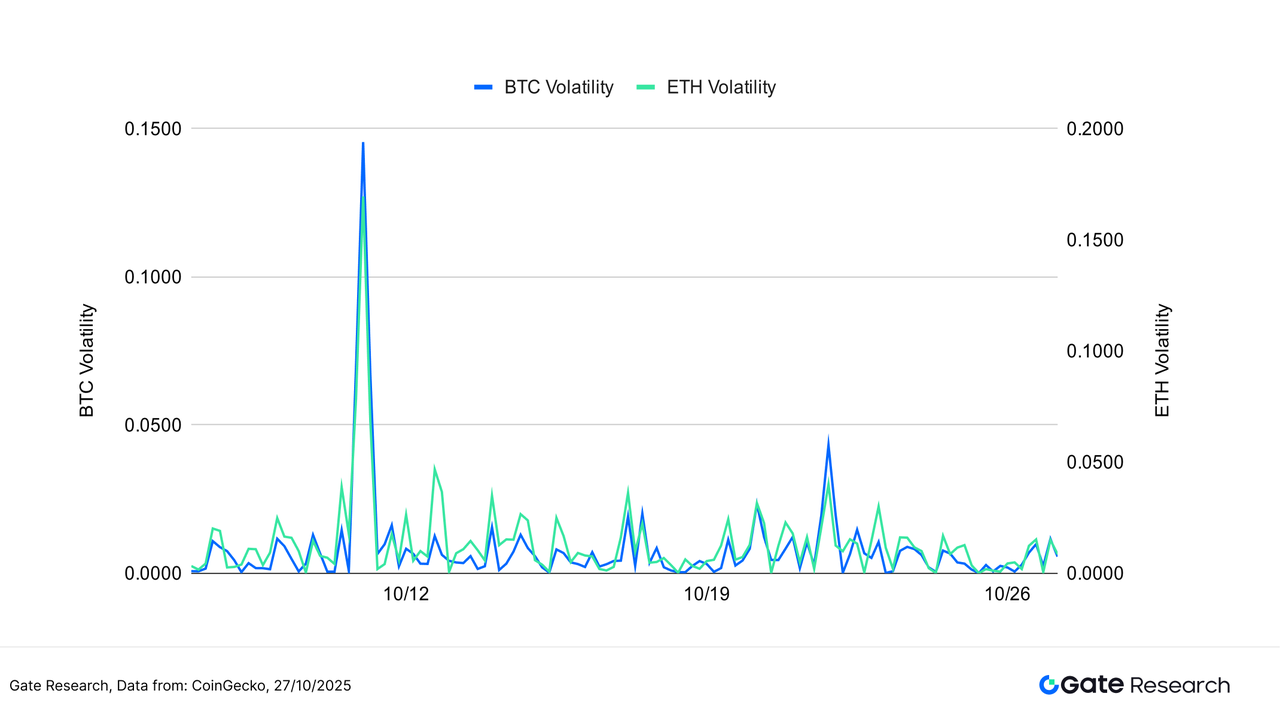

Biến động BTC duy trì thấp, chỉ có vài phiên tăng mạnh, cho thấy dòng vốn lớn vận động ổn định và kỳ vọng định hướng rõ — nhu cầu giao dịch mạnh chưa xuất hiện. ETH biến động cao hơn hẳn, nhiều lần tăng mạnh gần đây, báo hiệu dòng vốn ngắn hạn liên tục đổ vào và độ nhạy thị trường tăng, nhất ở các vùng giá quan trọng.

Thị trường chưa vào pha mở rộng biến động diện rộng, nhưng các đợt tăng mạnh của ETH cần theo dõi sát. Nếu khối lượng giao dịch tăng cùng độ biến động, có thể báo hiệu chu kỳ mới, rất cần quan sát sự tương quan giữa biến động ETH và khối lượng giao dịch.

Hình 2: BTC duy trì biến động ổn định, ETH liên tục tăng mạnh, thể hiện tâm lý ngắn hạn đang tăng.

Tóm lại, thị trường tiền mã hóa đang ở pha biến động thấp và phân hóa cấu trúc. BTC ổn định, dòng vốn chủ yếu chờ đợi, ETH tăng mạnh về biến động cho thấy các trader ngắn hạn đã quay lại. Nếu khối lượng và biến động cùng tăng, thị trường có thể chuẩn bị cho pha bứt phá định hướng rõ nét.

2. Phân tích tỷ lệ vị thế Long/Short Taker Size Ratio (LSR) của Bitcoin và Ethereum

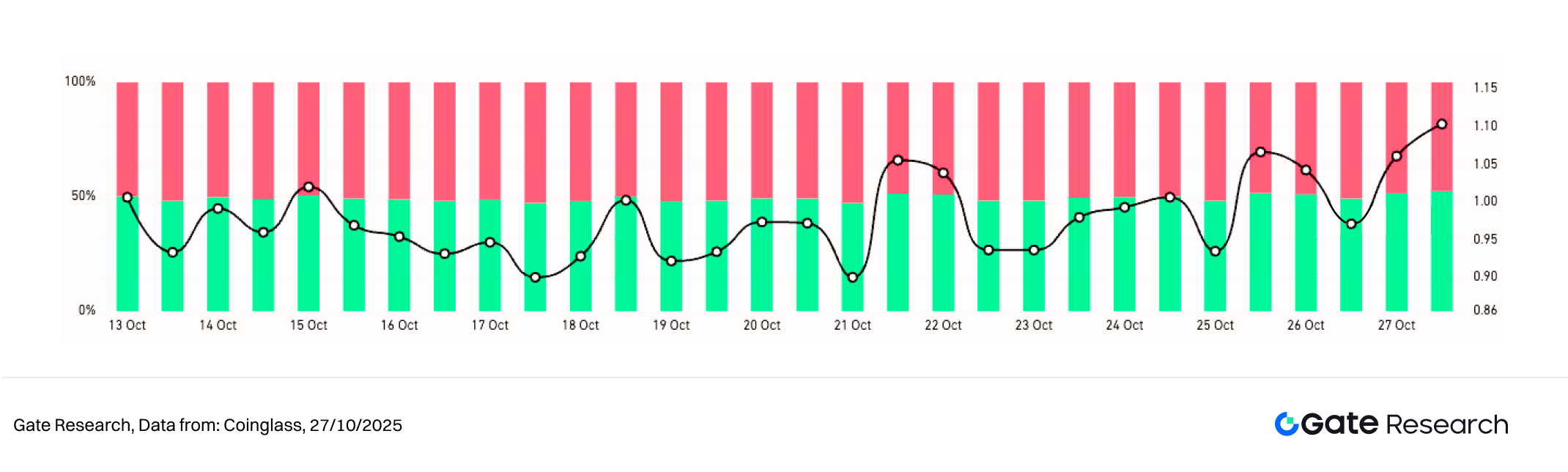

Chỉ số Long/Short Taker Size Ratio (LSR) đo khối lượng mua chủ động so với bán chủ động, thường dùng để đánh giá tâm lý thị trường và sức mạnh xu hướng. LSR trên 1 nghĩa là khối lượng mua chủ động vượt bán chủ động, ám chỉ thiên hướng tăng giá.

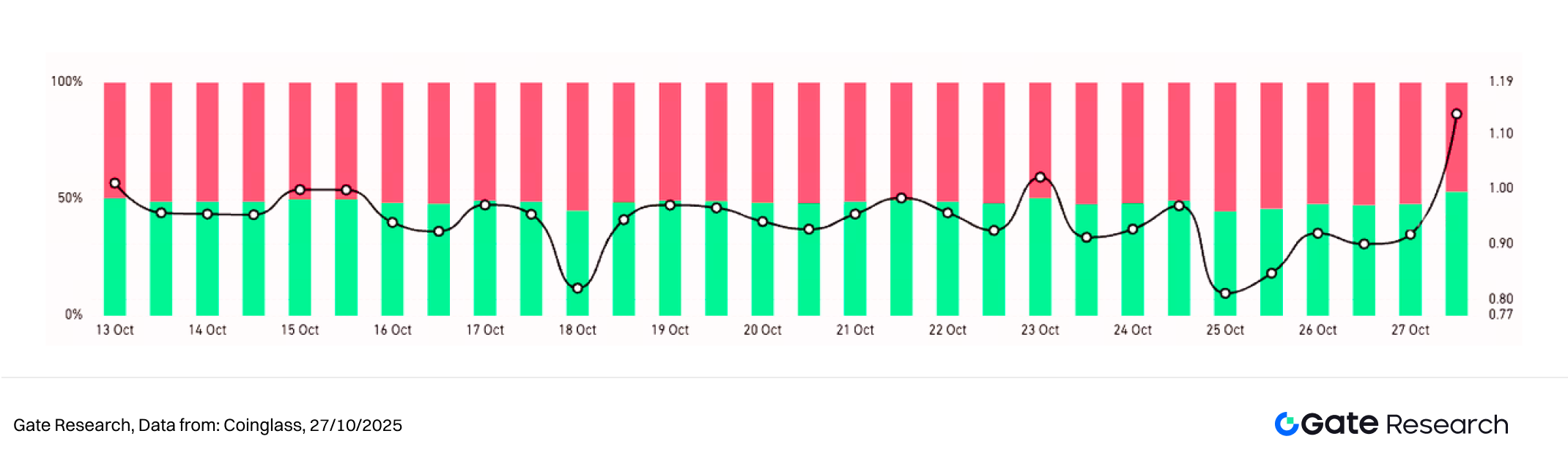

Theo Coinglass, LSR của BTC và ETH dao động quanh mức 1, phản ánh sự giằng co tâm lý trong giai đoạn tích lũy, chưa có sự đồng thuận rõ về hướng giao dịch.【5】

LSR của BTC từng giảm xuống dưới 0,9 giữa tháng 10 rồi hồi phục lên trên 1,1, cho thấy khi điều chỉnh, lực mua suy yếu, sau đó ổn định và hồi phục phản ánh tâm lý chuyển sang lạc quan thận trọng.

LSR của ETH biến động mạnh hơn, nhiều lần xuống dưới 0,9 — báo hiệu tâm lý trader ngắn hạn nhạy cảm hơn. Cuối tháng, LSR ETH tăng nhanh lên khoảng 1,1, cho thấy chuyển biến cấu trúc từ thận trọng sang lạc quan, vị thế long chiếm ưu thế.

Sau giai đoạn yếu giữa tháng, LSR hồi phục cho thấy tâm lý bi quan giảm và lực mua quay lại. Nếu LSR ổn định trên 1 cùng khối lượng giao dịch tăng, có thể là tín hiệu cho pha phục hồi bền vững của thị trường.

Hình 3: Tỷ lệ long-short BTC hồi phục lên trên 1, tâm lý mua dần khởi sắc.

Hình 4: LSR ETH biến động mạnh hơn, cuối tháng vị thế vốn dịch chuyển từ thận trọng sang thiên hướng tăng giá.

3. Phân tích Open Interest

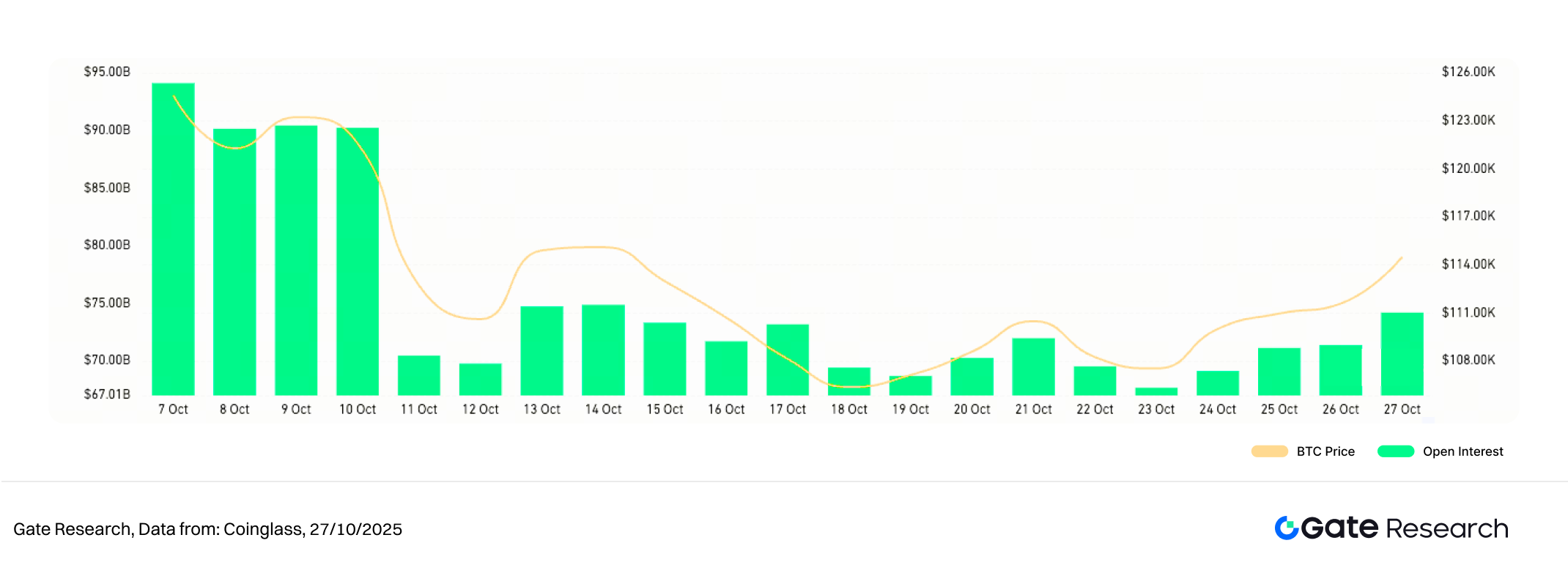

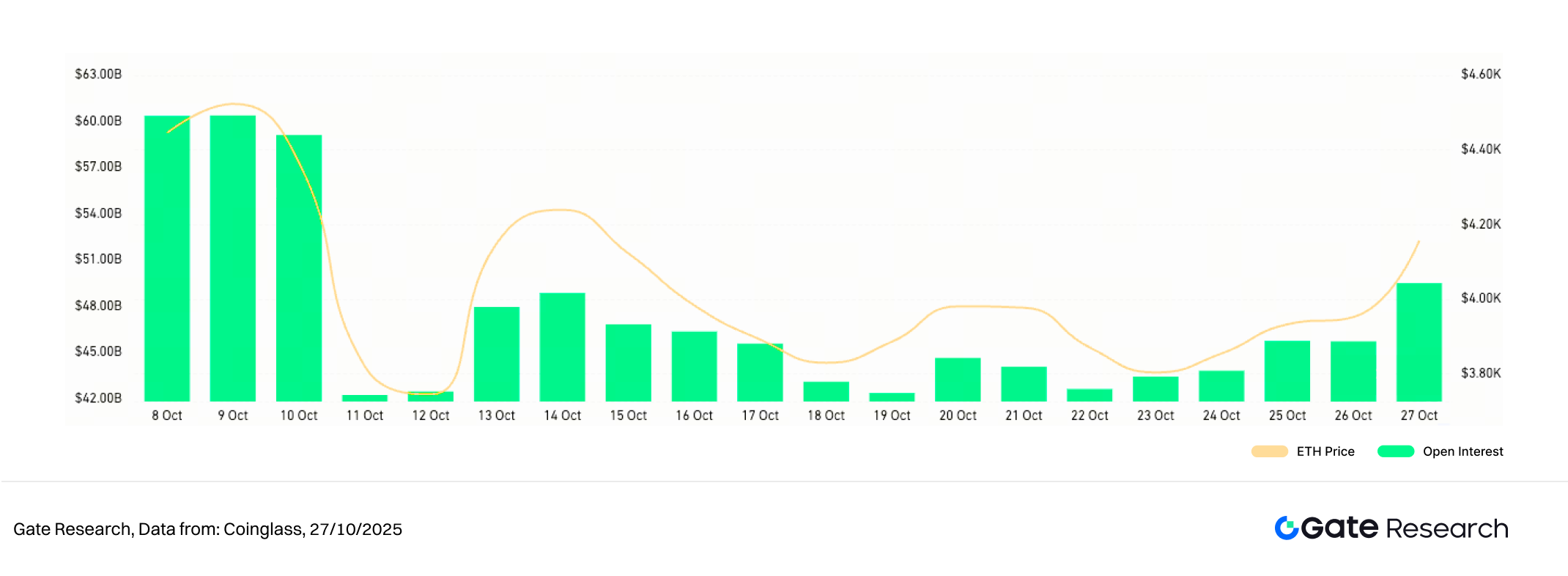

Theo Coinglass, hai tuần qua, open interest của BTC và ETH hồi phục sau khi giảm mạnh đầu tháng, thể hiện mô hình “giảm đòn bẩy rồi tăng lại” trong cấu trúc thị trường. Đợt giảm trước đó phản ánh thanh lý diện rộng các vị thế long đòn bẩy cao và chuyển dịch sang né rủi ro; nhịp hồi ổn định sau đó cho thấy tâm lý cải thiện và dòng vốn quay lại.【6】

Open interest BTC giữ ở vùng cao, các vị thế long được xây lại khi giá ổn định — tổ chức và nhà đầu tư lớn vẫn giữ quan điểm lạc quan thận trọng. Open interest ETH hồi phục mượt hơn, nhanh hơn, cho thấy niềm tin trung hạn mạnh hơn của dòng vốn đòn bẩy.

Cấu trúc đòn bẩy đã chuyển từ quá nóng sang pha hồi phục lành mạnh. Dòng vốn đang quay lại nhưng chưa bùng nổ đòn bẩy quy mô lớn. Nếu giá tiếp tục tăng kèm khối lượng giao dịch mở rộng, open interest có thể tăng thêm; nếu thị trường chịu áp lực, thanh khoản thắt chặt có thể dẫn đến điều chỉnh ngắn hạn.

Hình 5: Open interest BTC duy trì cao, vị thế long xây lại sau khi giá ổn định.

Hình 6: Open interest ETH hồi phục ổn định hơn, dòng vốn đòn bẩy vào nhanh hơn, niềm tin thị trường trung hạn vững vàng.

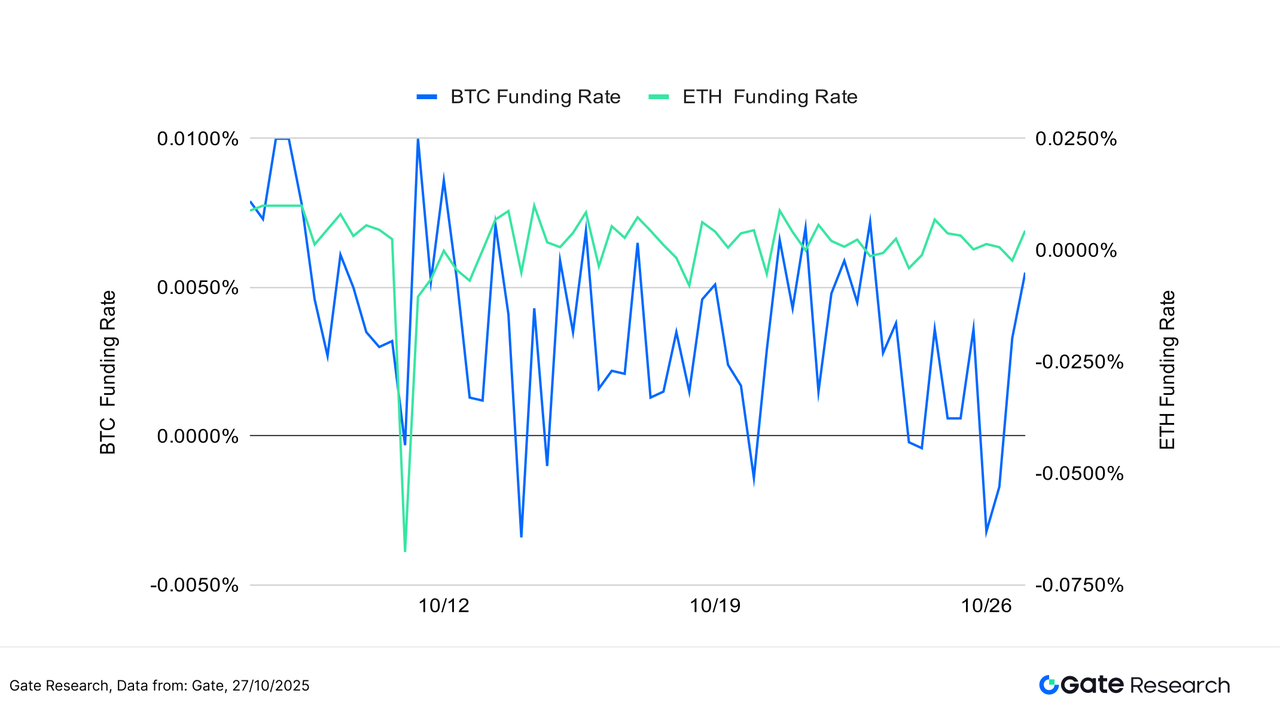

4. Funding Rate

Funding rate BTC và ETH duy trì ở vùng dương, thể hiện cấu trúc thị trường hơi nghiêng về tăng giá. Funding rate BTC biến động rất ít, quanh mức 0, phản ánh vị thế long đòn bẩy bền vững và niềm tin của dòng vốn tổ chức — trung dài hạn.【7】【8】

Funding rate ETH hoạt động mạnh hơn, đôi lúc chuyển sang âm nhẹ khi thị trường điều chỉnh ngắn hạn, nhất là giữa và cuối tháng 10 — phản ánh tâm lý né rủi ro tạm thời của trader ngắn hạn. Tuy nhiên, các nhịp này nhanh chóng hồi phục, chưa xuất hiện căng thẳng hệ thống nào.

Cấu trúc funding vẫn thiên về tăng nhẹ. Dòng vốn đòn bẩy chưa rút ra đáng kể, tâm lý chưa nóng. Nếu funding rate tăng cùng khối lượng giao dịch rộng, có thể thúc đẩy đà tăng kéo dài; nếu funding chuyển âm nhiều phiên liên tiếp, đó có thể là dấu hiệu tâm lý ngắn hạn suy yếu và rủi ro điều chỉnh.

Hình 7: Funding rate BTC duy trì dương ổn định, ETH đôi lúc chuyển âm — phản ánh thị trường hơi nghiêng về tăng giá kiểm soát.

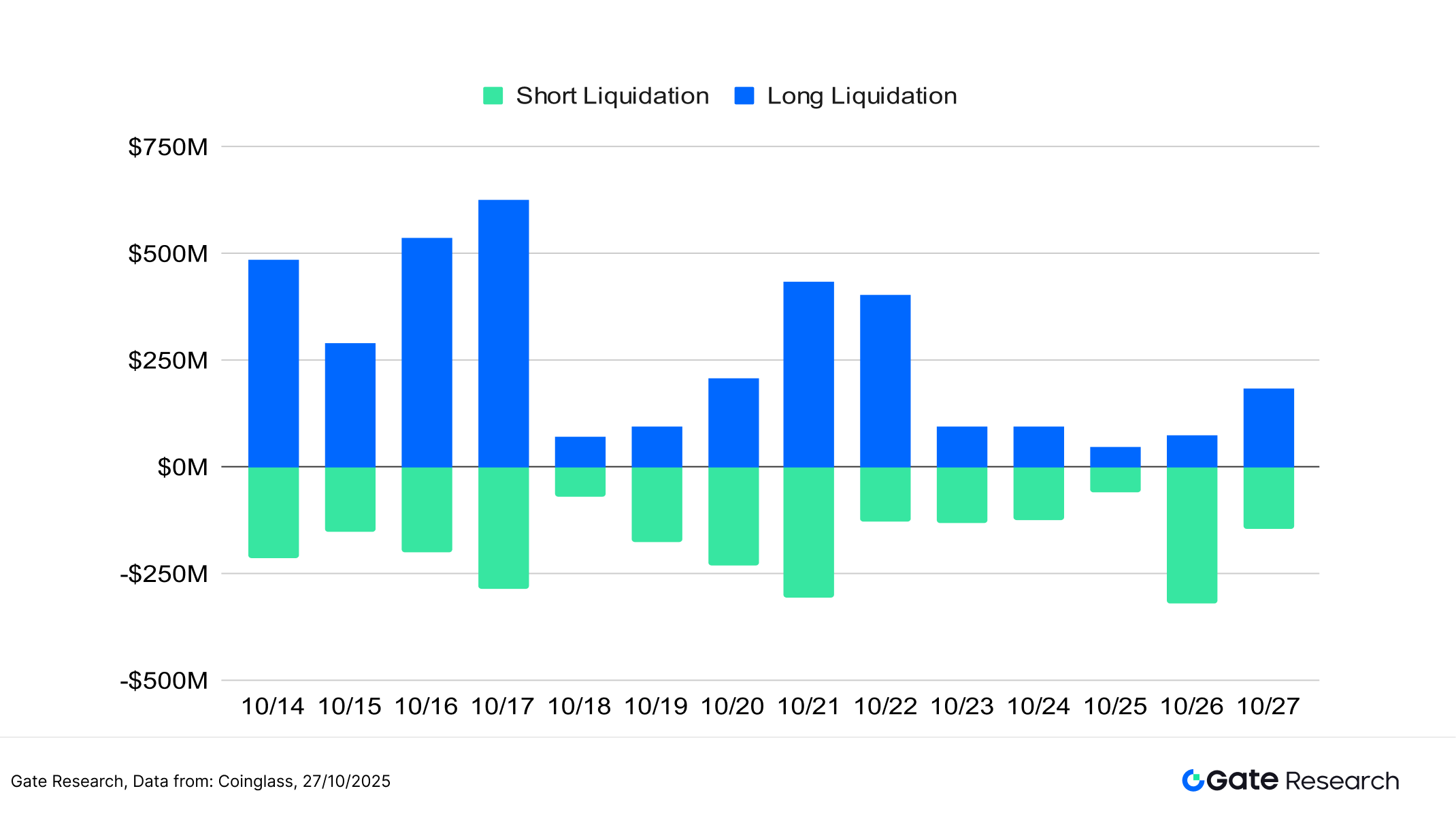

5. Biểu đồ thanh lý thị trường tiền mã hóa

Theo Coinglass, dù thị trường crypto tích lũy ở vùng cao giữa tháng 10, các đợt thanh lý diễn ra thường xuyên trên thị trường phái sinh, phản ánh sự giằng co liên tục giữa vị thế long và short. Ngày 10 tháng 10, thị trường ghi nhận đợt thanh lý lớn nhất, với hơn 18 tỷ USD vị thế bị thanh lý trong một ngày — trong đó 16,7 tỷ USD là long — cho thấy các vị thế long đòn bẩy cao bị ép thoát khi giá giảm mạnh.【9】

Hai tuần sau đó, thanh lý long tiếp tục tăng mạnh nhiều lần, tổng mỗi ngày thường vượt 500 triệu USD, cho thấy các trader tăng giá vẫn chịu áp lực khi thị trường điều chỉnh. Ngược lại, ngày 21 và 26 tháng 10, thanh lý short tăng mạnh khi giá hồi phục, phản ánh lực thoát lệnh cắt lỗ của phe bán và áp lực luân phiên giữa hai phía thị trường.

Quy mô thanh lý gần đây chưa đạt mức hệ thống, nhưng sự tập trung vào các vị thế long đòn bẩy cao cho thấy rủi ro tăng. Nếu khối lượng giao dịch không mở rộng hoặc biến động tăng mạnh, tâm lý thị trường có thể chuyển sang thận trọng, áp lực thanh khoản ngắn hạn có thể gây hiệu ứng dây chuyền.

Hình 8: Thanh lý long tăng mạnh giữa tháng 10, còn thanh lý short tăng vào ngày 21 và 26, cuộc đấu liên tục giữa lực mua và bán.

Trong bối cảnh tích lũy ở vùng cao và biến động thu hẹp, dòng vốn trên thị trường crypto vẫn thiên về tăng nhẹ nhưng chủ yếu trung tính. Một số chỉ báo phái sinh và tâm lý cho thấy lực mua yếu và sức mạnh ngắn hạn giảm. LSR và tỷ lệ long-short đã quay lại trên 1 nhưng chưa mở rộng khối lượng; funding rate duy trì dương nhưng chưa mạnh; xu hướng thanh lý chuyển từ áp lực luân phiên sang tập trung long — phản ánh niềm tin đòn bẩy suy giảm. Cấu trúc thị trường ổn định, nhưng hỗ trợ tâm lý yếu dần, hạn chế duy trì xu hướng ngắn hạn.

Trước sự thu hẹp dòng vốn đòn bẩy và phân hóa tâm lý long-short, nhà đầu tư cần theo dõi sát vùng giá trọng yếu và chỉ báo biến động để xác định liệu tích lũy sẽ chuyển thành đảo chiều hay hồi phục điều chỉnh. Tiếp theo sẽ đánh giá thực nghiệm “Chiến lược đảo chiều RSI”, tập trung nhận diện vùng quá mua/quá bán trong các nhịp thị trường khác nhau, xác định điểm đảo chiều ngắn hạn và kiểm nghiệm hiệu quả về kiểm soát rủi ro, giảm giao dịch cảm xúc, tối ưu điểm vào/ra ở điều kiện đi ngang.

Phân tích định lượng – Chiến lược đảo chiều RSI

(Lưu ý: Tất cả dự báo trong bài viết này dựa trên dữ liệu lịch sử và xu hướng thị trường, chỉ dùng tham khảo. Không phải lời khuyên đầu tư hay cam kết kết quả tương lai. Nhà đầu tư cần cân nhắc kỹ rủi ro và ra quyết định thận trọng.)

1. Tổng quan chiến lược

Chiến lược đảo chiều RSI là phương pháp giao dịch ngắn hạn nhận diện chuyển biến tâm lý thị trường và nắm bắt cơ hội đảo chiều giá bằng Relative Strength Index (RSI). Chiến lược đặt ngưỡng quá bán RSI làm tín hiệu vào lệnh và ngưỡng quá mua làm điều kiện thoát lệnh, cho phép phát hiện động lực điều chỉnh khi tâm lý cực đoan. Chỉ tập trung giao dịch long (mua). Khi RSI vào vùng quá bán, chiến lược kích hoạt mua; vị thế sẽ đóng khi chốt lời, cắt lỗ hoặc tín hiệu quá mua.

Kết hợp cơ chế chốt lời và cắt lỗ động, chiến lược tối ưu hóa lợi nhuận trong các nhịp hồi phục, đồng thời giảm tổn thất khi đảo chiều giả. Đặc biệt hiệu quả khi thị trường đi ngang hoặc hồi quy, nơi biến động ngắn hạn tạo nhiều cơ hội vào/ra.

Chiến lược được áp dụng lên mười đồng tiền mã hóa hàng đầu vốn hóa (không gồm stablecoin), bao phủ các blockchain lớn và tài sản thanh khoản cao. Mục tiêu đánh giá khả năng thích ứng, kiểm chứng tính khả thi và độ vững chắc cho triển khai thực tế.

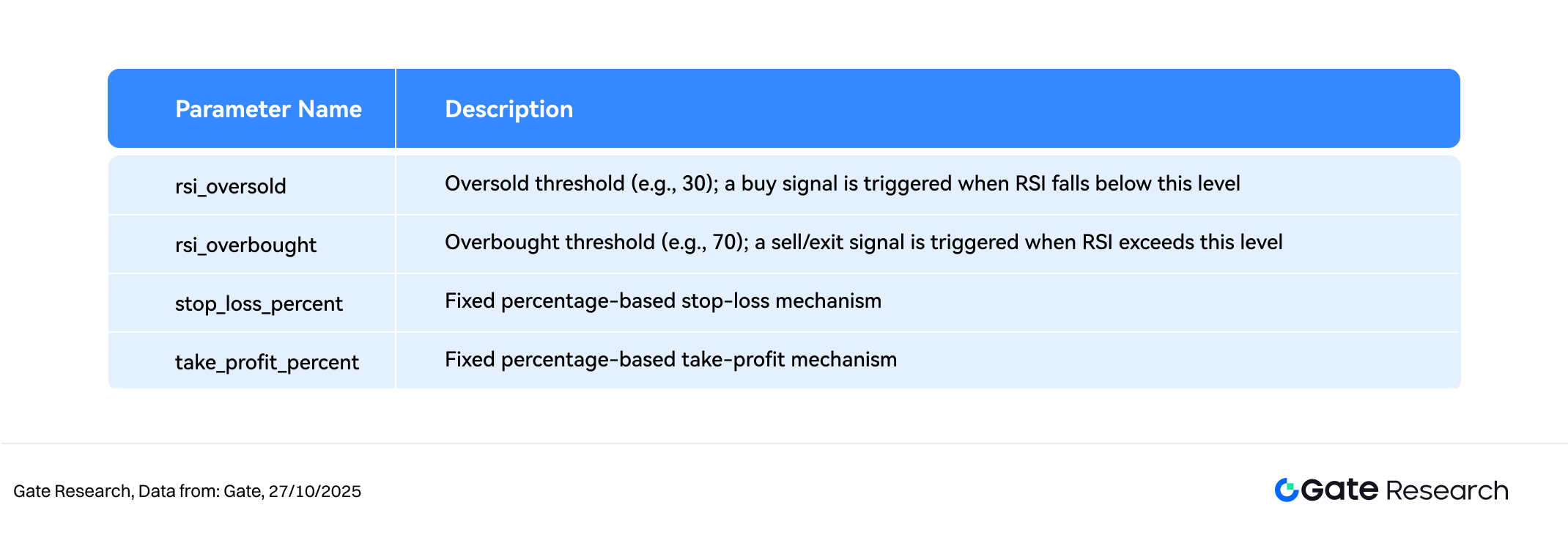

2. Thiết lập tham số cốt lõi

3. Logic và cơ chế vận hành chiến lược

Điều kiện vào lệnh

- Khi chưa có vị thế mở và RSI xuống dưới ngưỡng rsi_oversold, thị trường quá bán, kích hoạt tín hiệu mua.

Điều kiện thoát lệnh

- Thoát lệnh quá mua: Nếu RSI vượt ngưỡng rsi_overbought, dự báo đảo chiều, kích hoạt tín hiệu bán.

- Thoát cắt lỗ: Nếu giá giảm xuống

entry_price× (1 −stop_loss_percent), hệ thống thực hiện cắt lỗ cưỡng bức. - Thoát chốt lời: Nếu giá tăng lên

entry_price× (1 +take_profit_percent), hệ thống kích hoạt chốt lời.

Biểu đồ minh họa thực tế

- Kích hoạt tín hiệu giao dịch

Biểu đồ dưới minh họa điểm vào lệnh chiến lược trên khung giờ 1H SUI/USDT ngày 15 tháng 6 năm 2025. Sau đợt giảm kéo dài, RSI rơi xuống dưới vùng quá bán quanh 20 vào rạng sáng và hồi lên trên 40, báo hiệu đảo chiều sớm. MACD bắt đầu hội tụ, động lực hồi phục xuất hiện, khối lượng giao dịch tăng.

Dù giá chưa hồi phục mạnh từ đáy, RSI bật lên cùng gia tăng khối lượng đã đáp ứng điều kiện “mua bắt đáy”, kích hoạt tín hiệu vào long đón đầu nhịp hồi ngắn hạn.

Hình 9: Ví dụ tín hiệu vào lệnh SUI/USDT (15 tháng 6 năm 2025)

- Hành động và kết quả giao dịch

Sau nhịp hồi, giá SUI dao động tăng, RSI vượt 75 — vào vùng quá mua. Động lực yếu, RSI giảm, chiến lược thoát lệnh dựa tín hiệu quá mua để chốt lời từ nhịp tăng trước. Giá tăng nhẹ sau đó, MACD histogram thu hẹp, độ dốc phẳng lại, báo hiệu động lực tăng yếu. Đường trung bình động ngắn hội tụ, hình thành mẫu “kiệt sức động lượng”.

Thoát lệnh phù hợp logic kiểm soát rủi ro “chốt lời khi quá nóng”, giúp tránh pha điều chỉnh sau đó. Có thể tích hợp trailing stop hoặc module bám xu hướng động để tối ưu hóa lợi nhuận và giữ lệnh hiệu quả hơn.

Hình 10: Ví dụ tín hiệu thoát lệnh SUI/USDT (16 tháng 6 năm 2025)

Qua nghiên cứu trường hợp trên, logic vào/ra và kiểm soát rủi ro động của chiến lược thể hiện rõ trong các pha tâm lý cực đoan. RSI giúp nhận diện nhịp hồi từ quá bán và điểm chậm lại khi quá mua: khi RSI xuống dưới ngưỡng định trước, vào lệnh để bắt động lực hồi phục; khi RSI lên vùng quá mua hoặc đạt ngưỡng lời/lỗ, hệ thống thoát lệnh kịp thời để khóa lợi nhuận và kiểm soát rủi ro giảm giá.

Trong giới hạn drawdown, chiến lược đã nắm bắt được một phần xu hướng tăng ngắn hạn, thể hiện khả năng phát hiện đảo chiều và tính kỷ luật khi vận hành ở thị trường biến động. Trường hợp này xác thực khả năng ứng dụng thực tế và sức phòng thủ của RSI, đồng thời làm nền tảng cho các cải tiến như tối ưu tham số, tích hợp đa chỉ báo và mở rộng đa tài sản.

4. Ví dụ backtest thực tế

Cài đặt tham số backtest

Để xác định tham số tối ưu, tiến hành grid search trên phạm vi:

rsi_overbought: 60 đến 95 (bước nhảy: 5)rsi_oversold: 5 đến 30 (bước nhảy: 5)stop_loss_percent: 1% đến 2% (bước nhảy: 0,5%)take_profit_percent: 10% đến 16% (bước nhảy: 5%)

Sử dụng 10 đồng crypto vốn hóa lớn nhất (không gồm stablecoin), backtest phân tích dữ liệu nến 4 giờ từ tháng 10 năm 2024 đến tháng 10 năm 2025, tổng 288 tổ hợp tham số. 10 bộ tốt nhất chọn theo hiệu suất lợi nhuận năm hóa. Chỉ tiêu đánh giá gồm lợi nhuận năm hóa, Sharpe ratio, drawdown tối đa và ROMAD (Return Over Maximum Drawdown) để kiểm tra mức ổn định và hiệu quả rủi ro chiến lược trong các điều kiện thị trường.

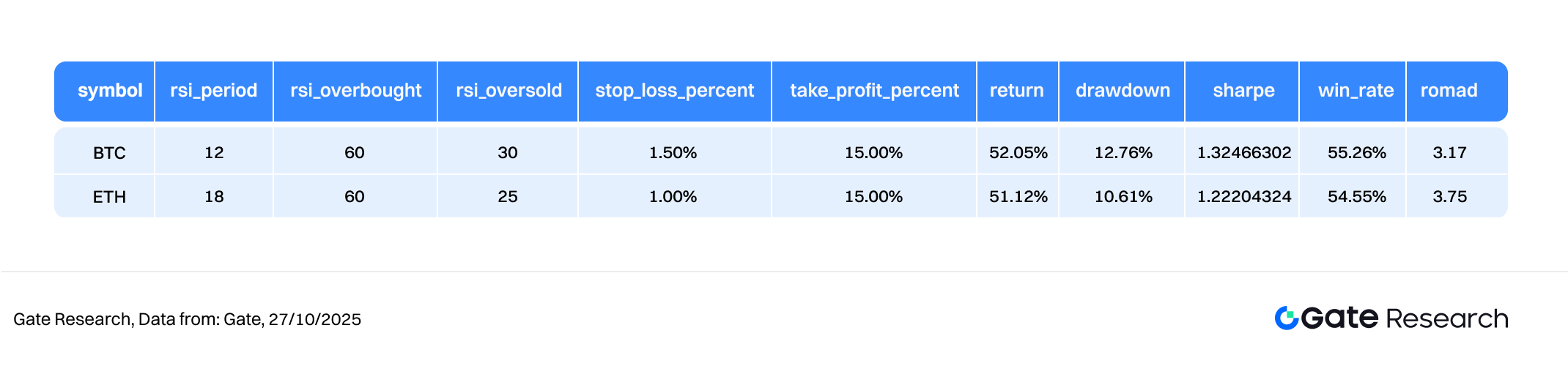

Hình 11: Bảng so sánh hiệu suất chiến lược BTC và ETH

Mô tả logic chiến lược

Khi hệ thống phát hiện RSI xuống dưới ngưỡng quá bán thiết lập, hệ thống coi thị trường vào vùng đáy tâm lý cực đoan và kích hoạt tín hiệu mua. Logic nhằm nắm bắt giai đoạn đầu đảo chiều ngắn hạn bằng cách xác định điểm dòng vốn mua có thể quay lại, kết hợp cơ chế chốt lời/cắt lỗ động kiểm soát rủi ro. Nếu RSI sau đó tăng vào vùng quá mua hoặc giá đạt ngưỡng chốt lời/cắt lỗ, hệ thống tự động kích hoạt tín hiệu bán để khóa lợi nhuận hoặc hạn chế thua lỗ.

Ví dụ, cấu hình BTC dùng trong backtest:

rsi_oversold= 60 (vào lệnh khi RSI xuống dưới)rsi_overbought= 30 (thoát lệnh khi RSI vượt)stop_loss_percent= 1,5%take_profit_percent= 15%

Phân tích hiệu suất và kết quả

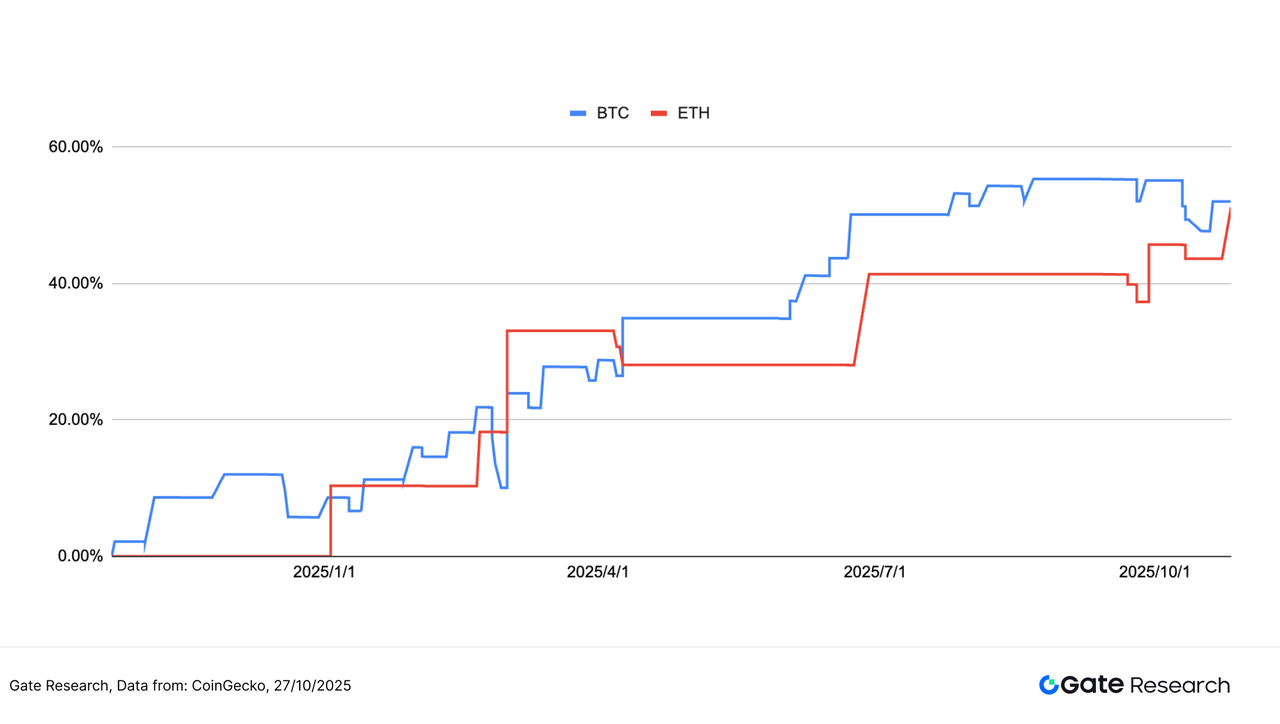

Backtest từ tháng 10 năm 2024 đến tháng 6 năm 2025, áp dụng logic quá mua/quá bán RSI lên các tài sản lớn. Hiệu suất ổn định, đường lợi nhuận BTC và ETH tăng dần từng nấc với biến động hạn chế — thể hiện khả năng phòng thủ và sinh lời đều đặn trong thị trường tích lũy trung-dài hạn.

Đến tháng 10 năm 2025, chiến lược BTC đạt lợi nhuận tích lũy khoảng 52%, ETH khoảng 51%, quỹ đạo tương tự. Chênh lệch nhỏ do biên độ đảo chiều ngắn hạn và khối lượng giao dịch khác nhau. Chiến lược giữ drawdown thấp, bảo toàn lợi nhuận qua nhiều pha điều chỉnh, tạo đường hiệu suất tăng mượt.

Chiến lược RSI duy trì hồ sơ rủi ro-lợi nhuận ổn định trên các đồng lớn, cho kết quả đồng đều kể cả khi thị trường đi ngang, xác thực hiệu quả tại môi trường không xu hướng.

Gate Quant Fund tập trung vào arbitrage trung tính thị trường và hedging, nhấn mạnh lợi nhuận ổn định và kiểm soát rủi ro. Khung quản trị rủi ro nghiêm ngặt hướng đến hiệu suất kép dài hạn, mang lại phương án phân bổ định lượng cân bằng, biến động thấp.

Hình 12: So sánh lợi nhuận tích lũy 1 năm qua – Chiến lược tối ưu tham số RSI

5. Tổng kết chiến lược

Chiến lược RSI sử dụng tín hiệu RSI làm lõi, kết hợp chốt lời/cắt lỗ động, cho hiệu suất ổn định và khả năng phát hiện đảo chiều mạnh trên nhiều đồng lớn. Backtest cho cả BTC và ETH lợi nhuận tích lũy khoảng 50%, đường hiệu suất tăng đều, khẳng định độ ổn định ở thị trường trung tính hoặc đi ngang. Chiến lược kiểm soát tốt drawdown, duy trì lợi nhuận qua nhiều nhịp biến động, tạo đường lợi nhuận mượt và khả năng chống chịu cao.

Mô hình đảo chiều ngắn hạn dù tiềm năng lợi nhuận lớn, nhưng kém hiệu quả khi thị trường tăng một chiều do thoát lệnh sớm bởi tín hiệu quá mua kéo dài, hạn chế bắt sóng tăng. Thực tế, cần cân bằng giữa kiểm soát biến động và tăng trưởng kép — đây là mục tiêu cốt lõi của quản lý tài sản định lượng.

Dựa trên nguyên tắc đó, Gate Quant Fund tập trung vào arbitrage trung tính thị trường và hedging, hướng tới lợi nhuận ổn định cùng quản trị rủi ro mạnh. Để người dùng trải nghiệm hiệu suất kép dài hạn của chiến lược định lượng ổn định, Gate triển khai chương trình “Quant Fund New User Bonus Rate Campaign” từ ngày 27 tháng 10 năm 2025, 06:00 đến ngày 10 tháng 11 năm 2025, 06:00 (UTC). Trong thời gian này, người đăng ký lần đầu được cộng thêm +5% lợi nhuận năm hóa trong 14 ngày, tổng lợi nhuận năm hóa vượt 19%.

Quỹ quản lý bởi đội ngũ tài sản hàng đầu, danh mục đa dạng across arbitrage và hedging. Mục tiêu chính là kiểm soát drawdown và cân bằng rủi ro-lợi nhuận, lý tưởng cho nhà đầu tư tìm kiếm lợi nhuận định lượng thấp biến động, dài hạn và bền vững.

Kết luận

Từ ngày 14 tháng 10 đến ngày 27 tháng 10 năm 2025, thị trường crypto tiếp tục tích lũy ở vùng cao, dòng vốn và tâm lý yếu nhẹ. BTC và ETH giữ cấu trúc kỹ thuật, nhưng biến động và khối lượng giao dịch giảm, phản ánh động lực chậm lại. LSR và funding rate nghiêng nhẹ về tăng nhưng chưa mở rộng, tâm lý long lạc quan thận trọng.

Ở mảng phái sinh, open interest BTC hồi phục sau nhịp giảm ngắn, ETH tăng trưởng ổn định; funding rate duy trì dương vừa phải, dòng vốn đòn bẩy chưa rút ra đáng kể. Sự kiện thanh lý ngày 10 tháng 10 nhấn mạnh độ mong manh của trạng thái đòn bẩy quá mức, thúc đẩy tăng vị thế phòng thủ. Thị trường vẫn ở pha cuối của tích lũy, xoay vòng cấu trúc và tái cơ cấu vị thế — nếu không có dòng vốn mới, rủi ro giảm giá vẫn tồn tại.

Trong bối cảnh đó, chiến lược đảo chiều RSI thể hiện tiềm năng thực tế nổi bật. Backtest cho ~50% lợi nhuận tích lũy với BTC và ETH, đường lợi nhuận tăng đều, kiểm soát drawdown hiệu quả. Tuy nhiên, token beta cao có thể kém hiệu quả khi thị trường tăng một chiều do thoát lệnh quá mua liên tục. Cải tiến tương lai có thể tích hợp ngưỡng động, bộ lọc biến động và yếu tố khối lượng để nâng cao chất lượng tín hiệu và tăng khả năng thích ứng chu kỳ.

Gate Quant Fund tiếp tục ưu tiên chiến lược trung tính thị trường và hedging, hướng tới lợi nhuận ổn định, điều chỉnh rủi ro. Quản trị rủi ro nghiêm ngặt và phân bổ tài sản đa dạng đem lại hiệu suất kép ổn định dưới kiểm soát drawdown — mang lại cho nhà đầu tư lựa chọn định lượng bền vững trong thị trường biến động.

Tài liệu tham khảo:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Research là nền tảng nghiên cứu blockchain và tiền mã hóa toàn diện, cung cấp nội dung chuyên sâu gồm phân tích kỹ thuật, nhận định thị trường, nghiên cứu ngành, dự báo xu hướng và phân tích chính sách vĩ mô.

Lưu ý

Đầu tư vào tiền mã hóa tiềm ẩn rủi ro cao. Người dùng nên tự nghiên cứu, hiểu rõ bản chất tài sản và sản phẩm trước khi quyết định đầu tư. Gate không chịu trách nhiệm với bất kỳ tổn thất hoặc thiệt hại nào phát sinh từ các quyết định đó.

Bài viết liên quan

Mọi điều bạn cần biết về giao dịch theo chiến lược định lượng

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn

Cách sử dụng APIs để bắt đầu giao dịch định lượng

Mùa Alt 2025: Sự xoay chuyển về cốt truyện và tái cấu trúc vốn trong một Thị trường Bull bất thường