Mùa hè Crypto và động lực từ các xu hướng quản lý toàn cầu: Phân tích tổng thể chu kỳ thị trường năm 2025

Bối cảnh lịch sử Crypto Summer và đặc điểm phục hồi năm 2025

Định nghĩa và quá trình phát triển: “Crypto Summer” là thuật ngữ chỉ giai đoạn phục hồi của thị trường tiền mã hóa vào mỗi mùa hè, xuất phát từ nhịp tăng trưởng tự nhiên của các chu kỳ bull market trước đây. Đến năm 2025, chu kỳ này đã trưởng thành, được thúc đẩy mạnh mẽ bởi các chính sách hỗ trợ, tâm lý thị trường sôi động và tiến bộ công nghệ mới.

Nguồn: https://www.gate.com/trade/BTC_USDT

Diễn biến nổi bật tháng 8: Đến giữa tháng 8/2025, Bitcoin liên tục thiết lập đỉnh mới, vượt mốc 124.000 USD, củng cố mạnh mẽ niềm tin thị trường. Tổng vốn hóa thị trường vượt 4,1 nghìn tỷ USD nhờ dòng vốn tổ chức quy mô lớn và khối lượng giao dịch gia tăng đột biến. Ethereum cũng ghi nhận diễn biến tích cực, giá lên gần 4.780 USD.

Mùa Altcoin khởi phát: Tỷ lệ thống trị vốn hóa của Bitcoin (Bitcoin Dominance) giảm còn khoảng 59,3%, cho thấy thị trường tăng giá chuyển dần từ BTC sang các altcoin và tài sản DeFi được ưa chuộng (Altcoin Season).

Cơ cấu thị trường trưởng thành: Khác với các chu kỳ trước thịnh hành đầu tư cá nhân, chu kỳ Crypto Summer lần này có cấu trúc rõ nét hơn: môi trường vĩ mô nới lỏng, chính sách hỗ trợ mạnh mẽ, tổ chức lớn đẩy mạnh tham gia, người dùng mở rộng sang nhóm nhà đầu tư chuyên nghiệp và quỹ doanh nghiệp.

Các động lực chủ chốt hiện thời của thị trường tiền mã hóa

Yếu tố vĩ mô: Chính sách tiền tệ nới lỏng, thanh khoản dồi dào trên toàn cầu là lực đẩy quan trọng cho thị trường tiền mã hóa. Theo các chuyên gia phân tích, tốc độ tăng trưởng cung tiền M3 toàn cầu vượt 9%, đồng USD yếu tạo ra “siêu chu kỳ thanh khoản” thúc đẩy đà tăng của tài sản số. Lãi suất thấp, tín dụng rộng mở càng thúc đẩy dòng tiền tìm kiếm lợi suất cao, trong đó crypto nổi bật nhờ độ khan hiếm và tiềm năng sinh lợi.

Vốn tổ chức: Giai đoạn 2024–2025 chứng kiến dòng vốn tổ chức gia nhập mạnh thị trường. Các sản phẩm mới như quỹ ETF Bitcoin giao ngay mở ra kỷ lục dòng tiền, với khoảng 51.500 BTC đổ ròng vào tháng 12/2024, gấp ba lần sản lượng khai thác mới tháng đó, trực tiếp đẩy giá Bitcoin tăng. Ngoài ra, nhiều tập đoàn quản lý tài sản, doanh nghiệp niêm yết công khai đầu tư Bitcoin: Quỹ ETF Bitcoin của BlackRock nắm hơn 662.500 BTC, Fidelity cùng các doanh nghiệp công bố đầu tư crypto càng củng cố niềm tin thị trường.

Tiến bộ công nghệ: Công nghệ blockchain liên tục tiến bộ. Ethereum không ngừng nâng cấp (ví dụ Shanghai cho phép rút staking), các dự án Layer 2 (Arbitrum, Optimism, zkSync…) tăng trưởng nhanh, cải thiện tốc độ giao dịch, giảm phí, mở rộng DeFi, NFT, game blockchain. Thêm vào đó, nền tảng cầu nối cross-chain và hợp đồng thông minh ngày càng tối ưu, thu hút giới dev và người dùng mới.

Thay đổi hành vi người dùng: Lượng nhà đầu tư cá nhân quay lại mạnh. Đến nửa đầu 2025, khoảng 80% dòng tiền ETF Bitcoin đến từ cá nhân. Sức lan tỏa mạng xã hội cùng ví thanh toán di động giúp mở rộng người dùng mới. Khác với đầu cơ ngắn hạn trước, hiện người dùng chú trọng lợi suất on-chain (staking, cổ tức token) và ứng dụng thực tế, đem lại cấu trúc thị trường lành mạnh hơn.

Chuyển biến tích cực môi trường pháp lý tài sản số toàn cầu: Đạo luật GENIUS Mỹ, quy định MiCA châu Âu, và xu hướng mở cửa tuân thủ ở châu Á

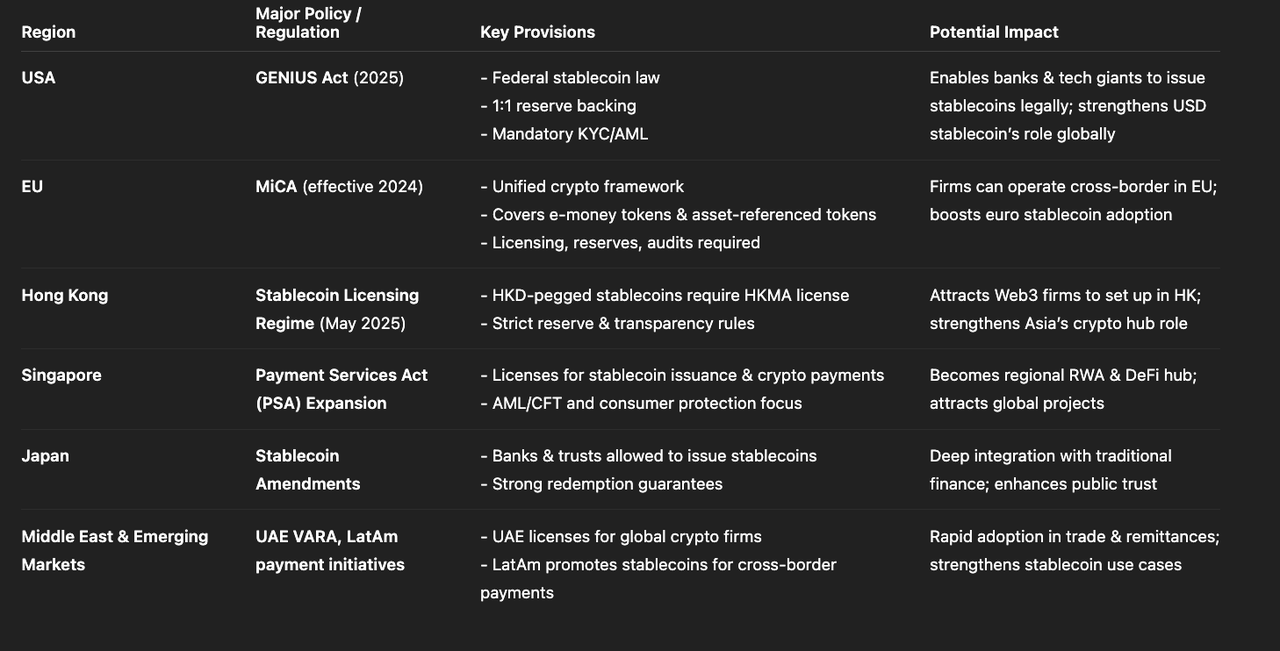

Tổng quan chính sách quản lý tài sản số toàn cầu (Nguồn: Gate Learn Creator Max)

Đạo luật GENIUS Mỹ: Tháng 7/2025, Tổng thống Mỹ ký Đạo luật Bảo đảm Chuẩn mực Kinh tế và Ổn định Sáng tạo Toàn diện (GENIUS Act), lần đầu ban hành quy định liên bang về stablecoin tại Mỹ. Luật này quy định rõ nguyên tắc phát hành và vận hành stablecoin neo USD, yêu cầu doanh nghiệp phát hành phải có dự trữ tài sản tương đương 1:1 với USD và tuân thủ quy trình chống rửa tiền (AML), xác minh khách hàng (KYC). Động thái này không chỉ tăng minh bạch cho thị trường stablecoin mà còn thúc đẩy ngân hàng và tập đoàn công nghệ khám phá mảng tài sản số trong khung pháp lý hợp pháp.

Quy định MiCA châu Âu: Quy định Thị trường Tài sản Số (MiCA) có hiệu lực tại EU từ tháng 12/2024, tạo nên tiêu chuẩn quản lý thống nhất cho tài sản số, gồm cả stablecoin. Theo MiCA, các stablecoin neo vào tiền pháp định như euro (“e-money tokens”) hoặc bảo đảm bởi rổ tài sản (“asset-referenced tokens”) phải tuân thủ tỷ lệ dự trữ vốn nghiêm ngặt, cấp phép phát hành, kiểm toán định kỳ. MiCA cho phép doanh nghiệp tiền mã hóa ở EU hoạt động xuyên quốc gia qua “hộ chiếu”, thu hút dự án đổi mới hợp pháp.

Xu hướng tuân thủ tại châu Á: Môi trường pháp lý thị trường châu Á chuyển biến rõ rệt. Hong Kong ban hành chế độ cấp phép stablecoin từ tháng 5/2025, yêu cầu doanh nghiệp phát hành stablecoin neo HKD phải đăng ký với HKMA và đảm bảo dự trữ hợp lệ. Singapore, Nhật Bản tăng tốc xây dựng khung pháp lý: Cơ quan Tiền tệ Singapore đã cấp hơn 30 giấy phép cho doanh nghiệp stablecoin và thanh toán tiền mã hóa; Nhật Bản siết các quy định giao dịch và sản phẩm tài chính liên quan crypto. Theo nhiều tổ chức phân tích, Hong Kong, Singapore, Nhật Bản và các quốc gia châu Á-Thái Bình Dương đều ưu tiên quản lý stablecoin, củng cố niềm tin nhà đầu tư về sự phát triển lành mạnh thị trường.

Xu hướng tuân thủ và ưu thế tổ chức trong thị trường stablecoin

Thúc đẩy chính sách

Việc ban hành các quy định như Đạo luật GENIUS khiến stablecoin tăng tốc hướng tới tuân thủ pháp lý. Reuters cho biết nhiều tổ chức tài chính lớn (Bank of America, Wells Fargo, Fiserv…) đã lên kế hoạch phát hành stablecoin USD riêng, kỳ vọng ứng dụng vào thanh toán xuyên quốc gia và giao dịch tức thời, đồng thời phải đáp ứng các chuẩn pháp lý mới.

Yêu cầu phát hành

Khung pháp lý mới xác định tổ chức phát hành stablecoin hợp lệ phải đáp ứng yêu cầu nghiêm ngặt: đảm bảo dự trữ tài sản 1:1 (USD, trái phiếu kho bạc Mỹ hoặc tài sản thanh khoản cao), kiểm toán công khai định kỳ, tuân thủ quy trình KYC/AML chặt chẽ. Các tổ chức tài chính truyền thống có giấy phép ngân hàng và hệ thống tuân thủ toàn diện rõ ràng chiếm ưu thế, trong khi doanh nghiệp tiền mã hóa phổ thông phải đối mặt rào cản vốn và chi phí vận hành cao nếu muốn phát hành stablecoin.

Bức tranh thị trường

Khi quy định pháp lý rõ nét, thị trường stablecoin có xu hướng nghiêng về các tổ chức lớn. Các báo cáo chỉ ra lãnh đạo các ngân hàng lớn như Bank of America, Citigroup đang lên kế hoạch phát hành stablecoin USD hợp pháp; các tập đoàn internet, bán lẻ lớn (Walmart, Amazon) cũng nghiên cứu ứng dụng stablecoin để tối ưu chuỗi cung ứng và thanh toán toàn cầu. Dự báo thị trường stablecoin tương lai sẽ định hình quanh nhóm tổ chức dẫn đầu về năng lực và uy tín, lấy tuân thủ và tiện ích cạnh tranh cốt lõi.

Tổng quan toàn diện các phân khúc nổi bật: Layer2, RWA, DePIN, AI + Blockchain, NFT và phục hồi game blockchain

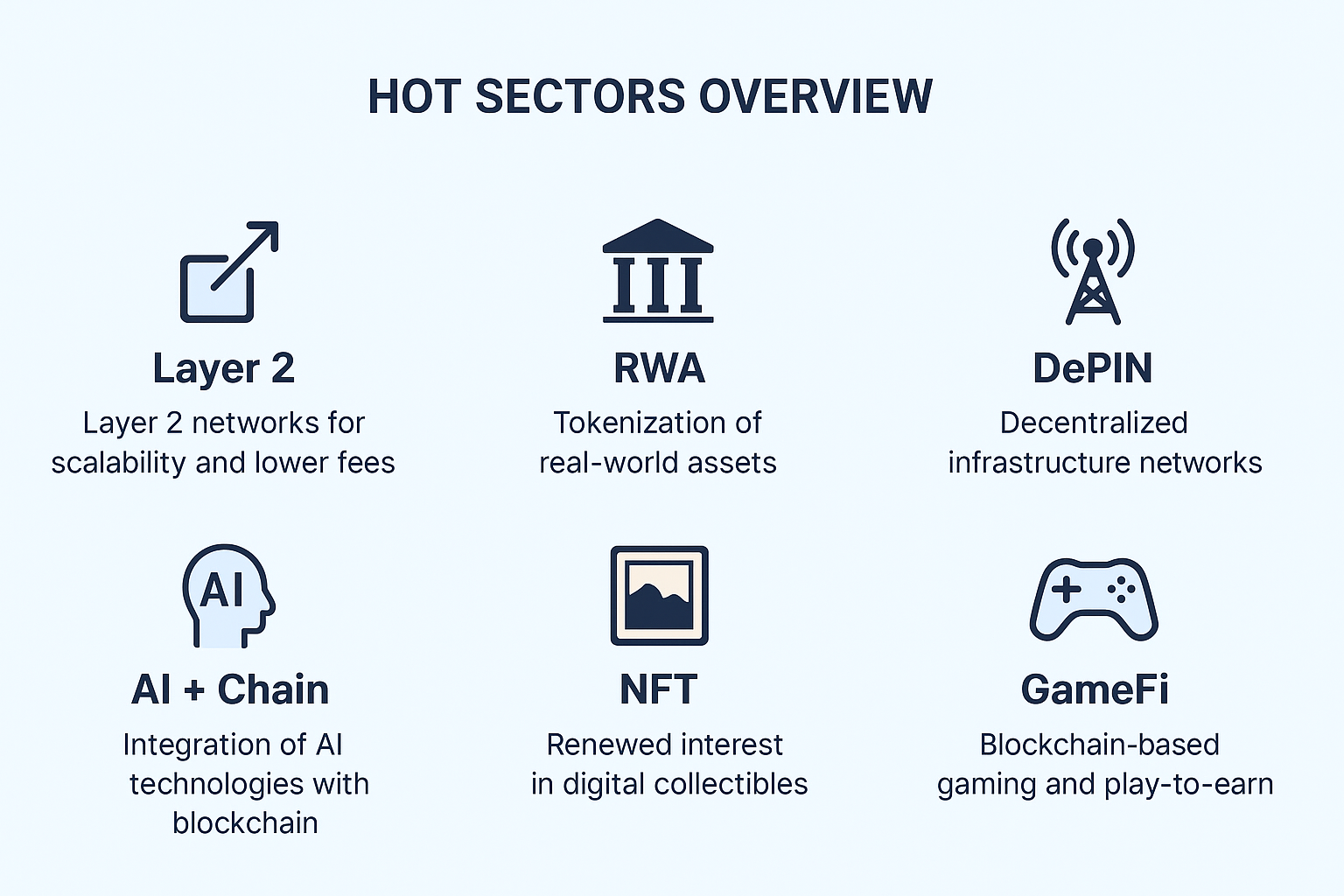

Toàn cảnh xu hướng nổi bật (Nguồn: Gate Learn Creator Max)

Các dự án mở rộng Layer2

Các mạng Layer2 của chuỗi công khai như Ethereum (Arbitrum, Optimism, zkSync…) tiếp tục phát triển nhanh, tăng đáng kể tốc độ giao dịch on-chain và giảm phí. Nhiều giao thức DeFi và dự án game chuyển sang Layer2 đã giảm tắc nghẽn mạng chính, cải thiện trải nghiệm người dùng. Các cải tiến công nghệ này thúc đẩy hệ sinh thái Ethereum và các nền tảng hợp đồng thông minh khác.

Token hóa tài sản thực (RWA)

Lĩnh vực RWA tăng trưởng bùng nổ vài năm gần đây. Đến năm 2025, tổng quy mô token RWA tăng từ 8,6 tỷ USD đầu năm lên 23 tỷ USD, tăng 260%. Tín dụng tư nhân, trái phiếu kho bạc Mỹ là tài sản liên kết chủ lực. Quỹ kho bạc on-chain BUIDL của BlackRock tăng từ 649 triệu USD lên 2,9 tỷ USD trong năm, cung cấp dịch vụ staking và lending trên DeFi như Euler. Loại dự án này đưa tài sản truyền thống lên on-chain, vừa tạo lợi suất ổn định vừa thúc đẩy tích hợp sâu giữa blockchain và tổ chức tài chính hợp lệ.

Mạng hạ tầng vật lý phi tập trung (DePIN)

Dự án DePIN xây dựng, vận hành hạ tầng vật lý bằng cơ chế thưởng token. Chẳng hạn, mạng Helium cho phép người dùng lắp điểm phát sóng không dây để nhận token. Đến năm 2024, tổng giá trị DePIN khoảng 25 tỷ USD với hơn 13 triệu thiết bị đóng góp năng lực hoặc dịch vụ cho các dự án mỗi ngày. Một số cơ quan nhà nước bắt đầu coi DePIN là giải pháp bảo trì hạ tầng, nhiều địa phương hợp tác thực tế với các đội DePIN. Tuy mới sơ khai, DePIN nổi bật nhờ phân quyền và kết nối với nền kinh tế thực.

AI + Blockchain

Kết hợp trí tuệ nhân tạo với blockchain là xu hướng lớn tương lai. AI ứng dụng vào tự động hóa hợp đồng thông minh (tự điều chỉnh theo thị trường), phân tích dữ liệu on-chain (nhận diện gian lận thời gian thực), còn blockchain cung cấp dữ liệu minh bạch, cơ chế thưởng cho AI. Ví dụ, oracle phi tập trung Chainlink đang thử tích hợp nhiều kết quả mô hình AI vào hợp đồng thông minh, tổng hợp qua mạng phi tập trung nhằm tăng độ tin cậy. Một số dự án kết hợp sức mạnh tính toán AI với kinh tế blockchain, trao thưởng token cho quá trình huấn luyện hoặc cung cấp dịch vụ. Đổi mới trong lĩnh vực AI + blockchain sẽ mở ra ứng dụng mới và tăng giá trị token.

Phục hồi thị trường NFT và game blockchain

Sau giai đoạn trì trệ kéo dài, thị trường NFT và game blockchain phục hồi rõ nét năm 2025. Tổng giá trị NFT phục hồi vượt 9 tỷ USD. Tháng 7/2025, khối lượng giao dịch NFT đạt 574 triệu USD, cao thứ hai trong năm, chủ yếu nhờ giá Ethereum tăng kéo theo giá bộ sưu tập. Các ngành truyền thống tái áp dụng NFT: thương hiệu xa xỉ, nhà phát triển game dùng NFT xác thực danh tính số, vận hành cộng đồng, khám phá mô hình kinh doanh mới. Ở mảng game blockchain, quý I/2025 ghi nhận 5,8 triệu ví hoạt động mỗi ngày, một số dự án nổi bật (World of Dypians) ra mắt phiên bản AI hóa. Các quỹ lớn và quỹ đầu tư mạo hiểm tăng mạnh đầu tư vào hạ tầng game Web3, các dự án NFT mới. Nhìn chung, NFT và game blockchain chuyển từ tăng số lượng sang tăng chất lượng, tập trung đổi mới gameplay và nhu cầu thực tế người dùng.

Cách nhận diện “phục hồi giả” và cơ hội thực sự cho nhà đầu tư

Cảnh báo bẫy tăng giá

“Phục hồi giả” thường đặc trưng bởi nhịp tăng giá ngắn khi thị trường gấu kết thúc, tạo cảm giác “bứt phá” nhưng giá nhanh chóng đảo chiều. Phân tích kỹ thuật chỉ ra bẫy tăng giá hay xuất hiện đầu giai đoạn phục hồi, khiến nhà đầu tư nhầm tưởng chuỗi đỉnh mới. Cần chú ý tín hiệu như khối lượng giao dịch: nếu giá tăng mà khối lượng không đồng thuận, hoặc có nhịp pullback mạnh sau khi giá lên nhanh, đó thường là dấu hiệu của đợt phục hồi giả. Nhà đầu tư nên giữ sự thận trọng, tránh mua đuổi ở vùng giá cao.

Chỉ báo kỹ thuật và chiến lược phòng ngừa lỗ

Khi đánh giá xu hướng bền vững, nên lọc tín hiệu bằng các chỉ báo kỹ thuật. Chẳng hạn, sử dụng breakout đường MA, mức hỗ trợ để xác định sức mạnh bứt phá; nếu RSI vào vùng quá mua mà khối lượng không mở rộng, cũng cần cảnh giác. Nhà đầu tư có thể đặt điểm dừng lỗ hoặc chờ xác nhận xu hướng tăng ổn định qua nhiều phiên trước khi mua, giảm thiểu rủi ro. Ngoài ra, đa dạng hóa các loại tài sản (nhóm coin chủ lực, nhiều phân khúc) là giải pháp đối phó hiệu quả với biến động thị trường.

Đánh giá nền tảng

Đợt phục hồi bền vững thường song hành với quá trình phát triển dự án và tăng trưởng người dùng thực. Nhà đầu tư nên xác định các yếu tố nền tảng như kịch bản ứng dụng, đội ngũ phát triển, hoạt động cộng đồng. Nếu giá token tăng mạnh nhưng không có lộ trình kỹ thuật, cộng đồng hoặc doanh thu thực, cần cảnh giác. Những dự án đem lại giá trị kinh tế thực hoặc thay thế dịch vụ truyền thống rất dễ giữ được sức hút lâu dài. Nói ngắn gọn, để phân biệt phục hồi giả cần đánh giá chuẩn xác giữa khí đầu cơ và giá trị thật, theo dõi dữ liệu on-chain (ví dụ số địa chỉ hoạt động, giá trị khóa) là cách hiệu quả nhất.

Rủi ro thị trường và triển vọng tương lai: Bong bóng, bất định pháp lý và lo ngại bảo mật lượng tử

Rủi ro bong bóng

Thị trường tăng quá nóng dẫn đến lo ngại bong bóng hiện hữu. Một số chuyên gia kinh tế vĩ mô cảnh báo nếu thị trường bull market kéo dài quá mức, vốn hóa tài sản số có thể đạt tới 12,95 nghìn tỷ USD vào cuối năm 2025, sau đó có thể lao dốc mạnh chỉ còn 93 tỷ USD. Dự đoán bi quan này nhấn mạnh ngay cả khi thị trường tăng giá, vẫn phải thận trọng với các yếu tố đầu cơ quá mức. Nhà đầu tư tuyệt đối không quên, mỗi chu kỳ tăng đều tiềm ẩn rủi ro điều chỉnh lớn tiếp theo.

Rủi ro pháp lý

Dù môi trường pháp lý toàn cầu tiến triển, vẫn tồn tại sự khác biệt chính sách giữa các quốc gia. WEF phân tích, các thị trường lớn như Mỹ, EU, châu Á cần đẩy mạnh phối hợp quy định. Những chuyển biến bất ngờ về quan điểm pháp lý có thể gây biến động mạnh thị trường. Ví dụ, chính sách hạn chế giao dịch tiền mã hóa của Trung Quốc, xu hướng điều phối ở Mỹ và thay đổi ở các nước khác đều tác động đến tâm lý đầu tư và thanh khoản. Khi đầu tư, nhà đầu tư cần chủ động cập nhật diễn biến pháp lý toàn cầu sát sao.

Nguy cơ lượng tử

Trong dài hạn, máy tính lượng tử là vấn đề bảo mật nghiêm trọng với tài sản số. Chuyên gia bảo mật cảnh báo khi sức mạnh lượng tử đủ lớn, thuật toán mã hóa elliptic hiện tại có thể bị phá vỡ ngay lập tức. Khoảng 30% địa chỉ Bitcoin đang công khai khóa public trên chuỗi, nhóm này dễ chịu rủi ro lượng tử lớn nhất sau này. Ngành blockchain đánh giá còn đủ thời gian phát triển giải pháp kháng lượng tử (chẳng hạn chuyển sang địa chỉ post-quantum), nhà đầu tư cần chủ động cập nhật tiến bộ mật mã, chuyển tài sản sang giải pháp bảo mật mạnh hơn khi cần.

Triển vọng tương lai

Nhìn toàn cảnh, thị trường tiền mã hóa năm 2025 đã trưởng thành về khung pháp lý và công nghệ so với các năm trước, song rủi ro vẫn tồn tại. Khi khung pháp lý được vận dụng, hạ tầng cải thiện, thị trường có thể duy trì tăng trưởng trung hạn đến dài hạn, nhưng biến động ngắn hạn sẽ còn mạnh. Nhà đầu tư cần kiên định đầu tư giá trị, kiểm soát rủi ro: chú trọng nền tảng thị trường, đổi mới dự án, đa dạng hóa danh mục, tránh bị lung lay bởi dao động ngắn hạn. Nhờ đó, cơ hội bền vững mới thực sự được nắm bắt trong làn sóng Crypto Summer.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

HODL là gì