Чому основні інвестори Bitcoin несподівано зупинили процес акумулювання?

Протягом більшої частини 2025 року підґрунтя Bitcoin залишалося стійким, завдяки несподіваному союзу корпоративних казначейств і біржових інвестиційних фондів.

Компанії залучали кошти шляхом випуску акцій та конвертованих облігацій для купівлі токена, а надходження в ETF непомітно поглинали нову пропозицію. Це забезпечило стабільний попит і дозволило Bitcoin витримати посилення фінансових умов.

Однак ця основа починає змінюватися.

У публікації на X від 3 листопада Charles Edwards, засновник Capriole Investments, повідомив, що його оптимізм послабився на тлі зниження темпів інституційного накопичення.

Він зазначив:

«Вперше за 7 місяців чистий інституційний попит впав нижче щоденного обсягу майнінгу. Не добре.»

Інституційні закупівлі Bitcoin (Джерело: Capriole Investments)

На думку Едвардса, це був ключовий показник, який підтримував його оптимізм, навіть коли інші активи показували кращі результати за Bitcoin.

Водночас, за нинішніх умов, він вказав, що нині близько 188 корпоративних казначейств тримають значні позиції у Bitcoin, і у багатьох з них бізнес-модель обмежується лише експозицією на токен.

Уповільнення закупівель Bitcoin корпоративними казначействами

Жодна компанія не уособлює корпоративну стратегію на ринку Bitcoin більше, ніж MicroStrategy Inc., яка нещодавно скоротила назву до Strategy.

Під керівництвом Michael Saylor цей розробник програмного забезпечення трансформувався у компанію-казначейство Bitcoin, і зараз володіє понад 674 000 BTC, підтверджуючи статус найбільшого корпоративного власника.

Втім, її темпи закупівель помітно сповільнилися останнім часом.

Для порівняння: Strategy додала близько 43 000 BTC у третьому кварталі, що стало її найнижчим квартальним показником цього року. Це очікувано, адже обсяги закупівель Bitcoin компанією в цей період зменшилися до кількох сотень монет.

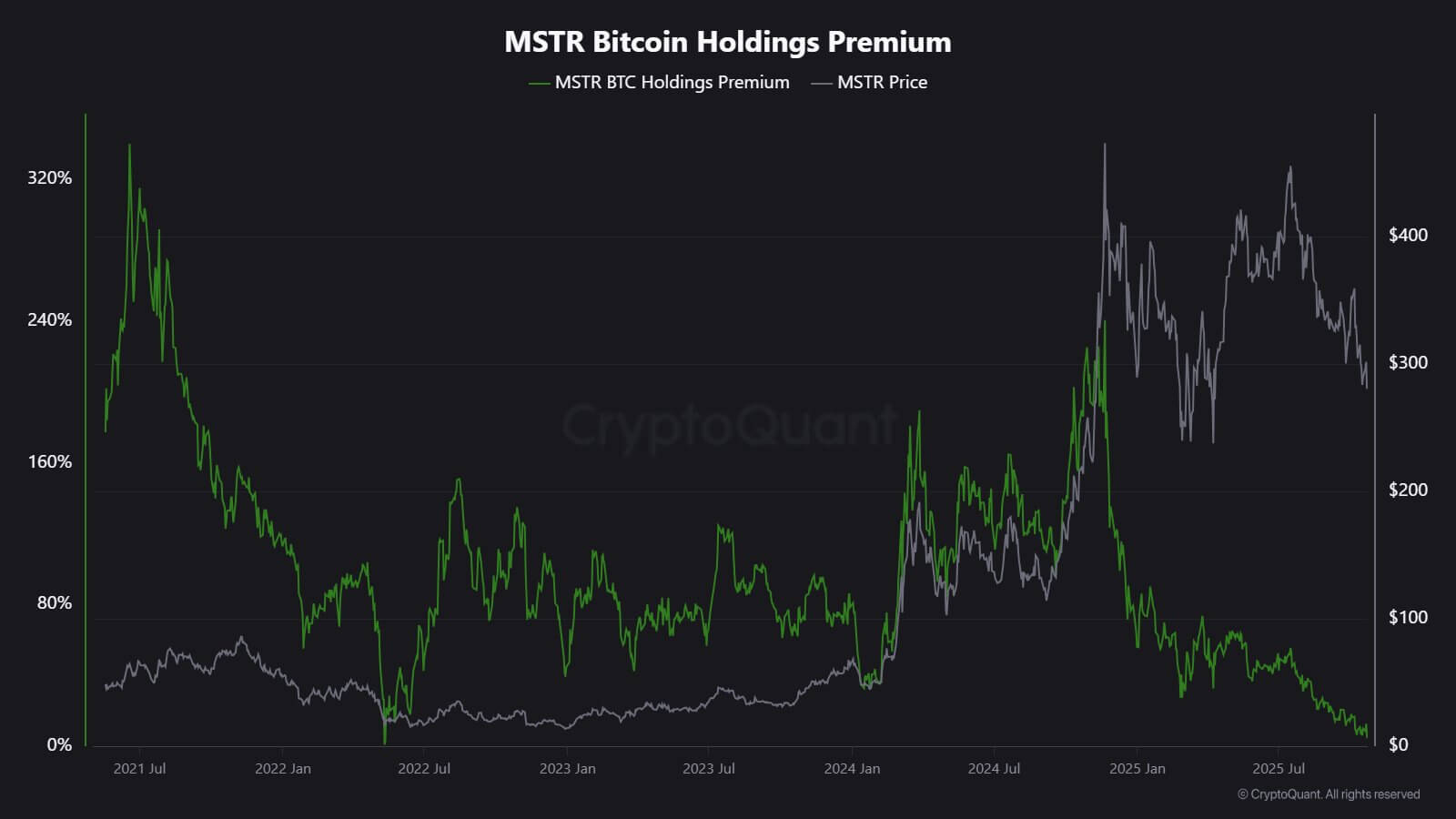

Аналітик CryptoQuant J.A. Maarturn пояснив, що сповільнення може бути пов’язане зі зниженням чистої вартості активів (NAV) Strategy.

За його словами, інвестори раніше платили високу «NAV-премію» за кожен долар Bitcoin на балансі Strategy, фактично винагороджуючи акціонерів за левериджовану експозицію до зростання BTC. З середини року ця премія суттєво скоротилася.

За відсутності підтримки оцінки випуск нових акцій для купівлі Bitcoin став менш вигідним, що знижує мотивацію залучати новий капітал.

Maarturn зазначив:

«Капітал залучати стало складніше. Премії на випуск акцій впали з 208% до 4%.»

Премія акцій MicroStrategy (Джерело: CryptoQuant)

Охолодження помітне не лише у MicroStrategy.

Metaplanet, токійська компанія, що наслідує американського лідера, нещодавно торгувалася нижче ринкової вартості власних запасів Bitcoin після суттєвого падіння.

У відповідь вона затвердила викуп акцій і запровадила нові правила залучення капіталу для розвитку свого казначейства Bitcoin. Це демонструє впевненість у балансі компанії, але також підкреслює ослаблення інтересу інвесторів до бізнес-моделей «цифрових казначейств».

Фактично, уповільнення купівлі Bitcoin призвело до об’єднання деяких компаній.

Минулого місяця керуюча компанія Strive оголосила про придбання Semler Scientific, меншої компанії-казначейства BTC. Завдяки угоді ці компанії зможуть володіти майже 11 000 BTC, а премія на такий актив стає дедалі більш дефіцитною у галузі.

Ці приклади демонструють не втрату впевненості, а структурну обмеженість. Якщо випуск акцій чи конвертованих облігацій вже не забезпечує ринкову премію, потоки капіталу скорочуються, і корпоративне накопичення сповільнюється природно.

Потоки ETF?

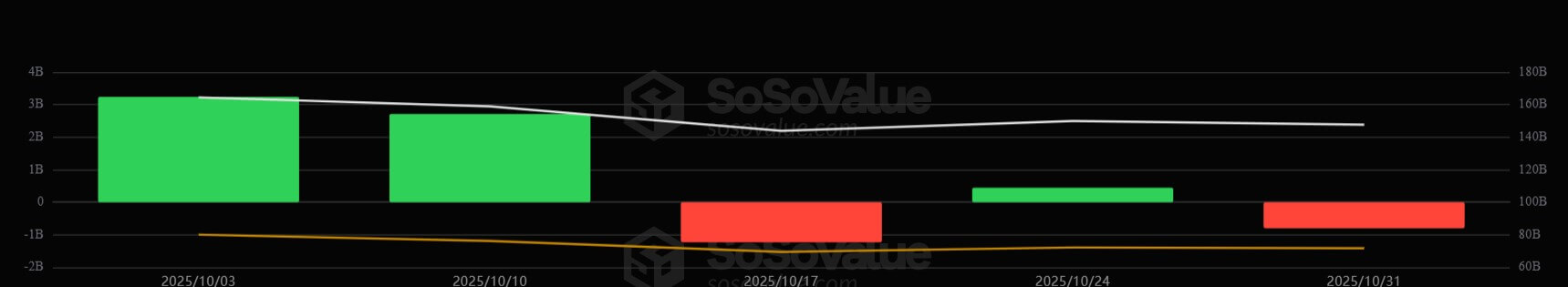

Спотові Bitcoin ETF, які довго вважалися автоматичними поглиначами нової пропозиції, зараз теж демонструють ознаки втоми.

Більшу частину 2025 року ці фінансові інструменти домінували у чистому попиті, а створення нових паїв стабільно перевищувало викуп, особливо під час зростання Bitcoin до рекордних максимумів.

Але наприкінці жовтня їх потоки стали нестабільними. Деякі тижні показали негативну динаміку: портфельні менеджери переглядали позиції, а ризик-менеджери скорочували експозицію у відповідь на зміну очікувань щодо ставок.

Ця волатильність позначає нову фазу у поведінці Bitcoin ETF.

Макрофон посилився, очікування швидкого зниження процентних ставок зникли; реальні дохідності зросли, а ліквідність ослабла.

Попит на Bitcoin залишається значним, але тепер він проявляється сплесками, а не стабільними хвилями.

Дані SoSoValue це підтверджують: у перші два тижні жовтня цифрові інвестиційні продукти залучили близько 6 млрд доларів США.

До кінця місяця частину цього приросту було втрачено, оскільки викуп перевищив 2 млрд доларів США.

Bitcoin ETF

Щотижневі потоки Bitcoin ETF (Джерело: SoSoValue)

Такий патерн свідчить, що Bitcoin ETF перетворилися на справжні двосторонні ринки. Вони зберігають глибоку ліквідність і інституційний доступ, але вже не працюють як односторонні інструменти накопичення.

Коли макроекономічна ситуація нестабільна, інвестори ETF можуть виходити так само швидко, як і входити.

Ринкові наслідки для Bitcoin

Поточна ситуація не означає автоматичного зниження, але передбачає зростання волатильності. За умов ослаблення корпоративного та ETF-поглинання, цінова динаміка Bitcoin дедалі більше залежить від короткострокових трейдерів та макроекономічних настроїв.

У такій ситуації Едвардс вважає, що нові каталізатори — монетарне пом’якшення, регуляторна визначеність чи повернення апетиту до ризику на ринку акцій — можуть знову активізувати інституційний попит.

Поки маржинальний покупець поводиться обережно, механізм ціноутворення стає більш чутливим до світових циклів ліквідності.

Відтак маємо подвійний ефект.

По-перше, структурний попит, що формував підґрунтя, слабшає.

У періоди недостатнього поглинання внутрішньоденні коливання підсилюються, адже менше постійних покупців стримують волатильність. Квітневе скорочення винагороди за майнінг у 2024 році механічно зменшило нову пропозицію, але без стійкого попиту дефіцитність не гарантує зростання цін.

По-друге, кореляційний профіль Bitcoin змінюється. Зі зменшенням накопичення на балансах актив знову може слідкувати за ширшим циклом ліквідності. Зростання реальних дохідностей та сильний долар можуть чинити тиск на ціну, а пом’якшення умов здатне повернути Bitcoin лідерство у фазах зростання ризикових активів.

Фактично Bitcoin повертається до макро-рефлексивної фази, поводиться менше як «цифрове золото» і більше як високобета-актив із ризиком.

Втім, це не заперечує довгострокову концепцію Bitcoin як дефіцитного, програмованого активу.

Це скоріше демонструє зростаючий вплив інституційної динаміки, яка раніше захищала його від ритейл-волатильності. Ті ж механізми, що ввели Bitcoin у мейнстрім-портфелі, зараз сильніше інтегрують його у капітальні ринки.

Наступні місяці покажуть, чи зможе актив зберегти статус засобу збереження вартості без автоматичних потоків від корпоративних закупівель чи ETF.

Як показує історія, Bitcoin вміє адаптуватися: коли один канал попиту згасає, часто виникає інший — це може бути державний резерв, інтеграція з фінтехом або нова хвиля ритейл-інвесторів у періоди макроекономічного пом’якшення.

Відмова від відповідальності:

- Ця стаття є передруком з [cryptoslate]. Всі авторські права належать оригінальному автору [Oluwapelumi Adejumo]. У разі заперечень щодо передруку звертайтеся до команди Gate Learn, і питання буде вирішено оперативно.

- Відмова від відповідальності: думки і позиції у статті належать виключно автору та не є інвестиційною порадою.

- Переклади статті іншими мовами здійснені командою Gate Learn. Якщо не зазначено окремо, копіювання, розповсюдження чи плагіат перекладених матеріалів заборонені.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Від випуску активів до масштабованості BTC: еволюція та виклики

Що таке майнінг BTC?

Що таке Bitcoin?

Що таке крипто-наративи? Топ-наративи на 2025 рік (оновлено)