Gate Research: Інституційний інтерес до Ethereum досяг рекордного рівня, а нові блокчейн-проєкти активно залучають інвестиції|Огляд ончейн-даних Web3 за серпень 2025 року

Анотація

- Ончейн-екосистеми чітко сегментуються: Solana впевнено лідирує у високочастотних взаємодіях, Ethereum закріплює статус найбільшої мережі для транзакцій із великою цінністю. Капітал дедалі більше концентрується в основних мережах, формуючи модель "переможець отримує все". Нові ланцюги демонструють сильний ривок, а окремі сайдчейни та L2 відчувають потужний відтік капіталу.

- Ethereum залишається ядром публічного блокчейн-сектору — понад $2 мільярди чистого припливу, рекордні показники ціни та інституційного розміщення. Нові блокчейни активно притягують капітал і швидко розвиваються, а такі сайдчейни, як Polygon, відчувають великі відтоки, що все виразніше структурує ринок під логіку "переможець отримує все".

- Після історичного максимуму $124 000 приплив капіталу в Bitcoin сповільнився, однак тиск продажу залишається мінімальним, а підтримка за собівартістю — стійкою. Нереалізовані збитки тримаються на низькому рівні, що сигналізує: нинішня корекція, ймовірніше, тимчасова, а не переломна.

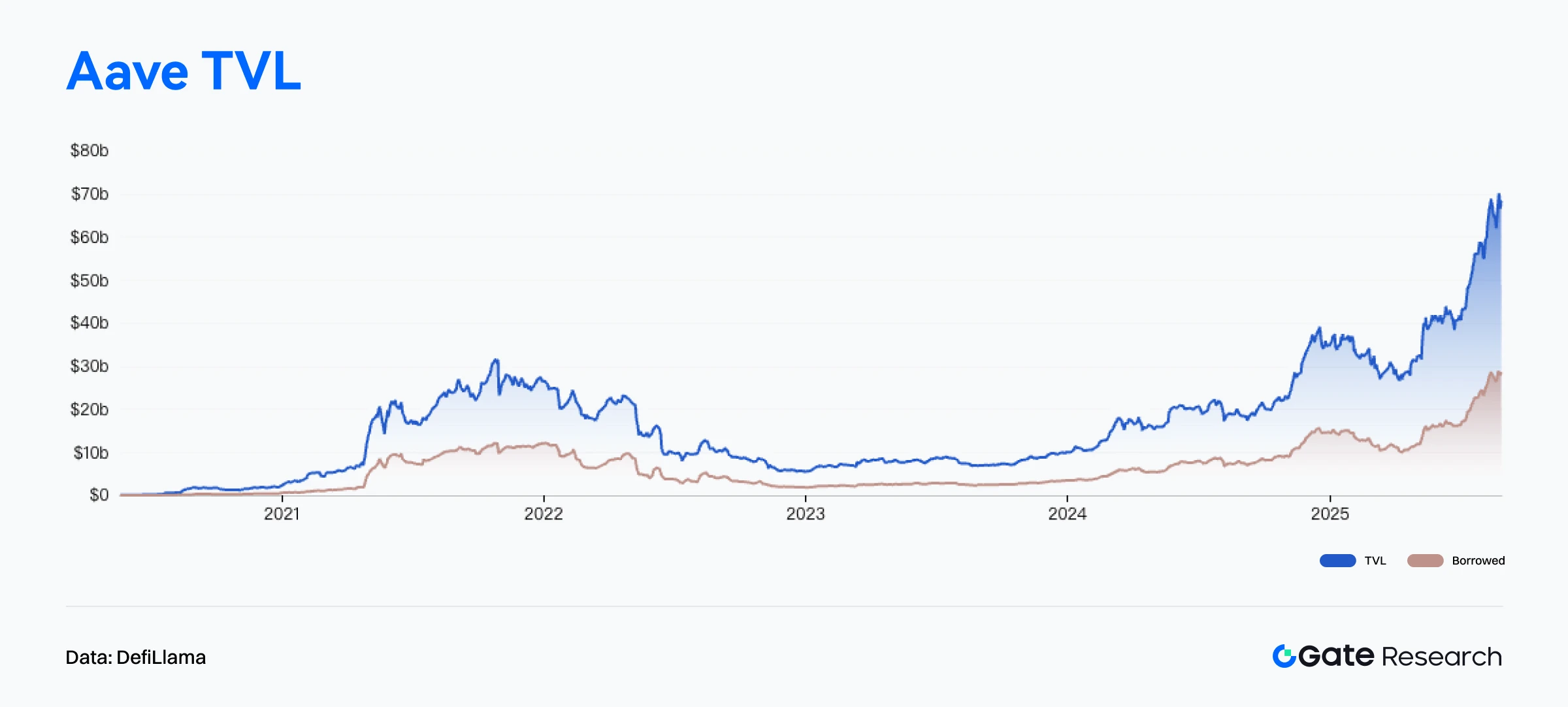

- Aave зберігає беззаперечне лідерство у децентралізованому кредитуванні, а запуск Horizon знаменує вихід на інституційний ринок кредитування під RWA, ще більше зміцнюючи її позиції на межі DeFi та традиційних фінансів.

- BIO стрімко зростає в DeSci завдяки оновленню V2 й розбудові екосистеми: капіталізація токена та обсяг стейкінгу різко виросли, а ончейн-капітал інтенсивно заходить у проект — це підтверджує перспективи лідерства BIO в децентралізованій науці.

Огляд ончейн-індикаторів

Аналіз ончейн-активності та руху капіталу

Окрім оцінки загального руху ончейн-капіталу, ми відібрали низку ключових показників для аналізу фактичної завантаженості блокчейн-екосистем і активності користувачів. До таких метрик належать добовий обсяг транзакцій, gas-комісії, кількість щоденних активних адрес та чистий кросчейн-потік — вони відображають поведінку спільноти, навантаження мережі й мобільність активів. На відміну від простого підрахунку припливів/відтоків, ці глибокі ончейн-індикатори дають цілісне уявлення про фундаментальні зміни екосистем і дозволяють чітко відстежувати, чи пов'язане переміщення капіталу з реальним органічним попитом і стійким розвитком мережі.

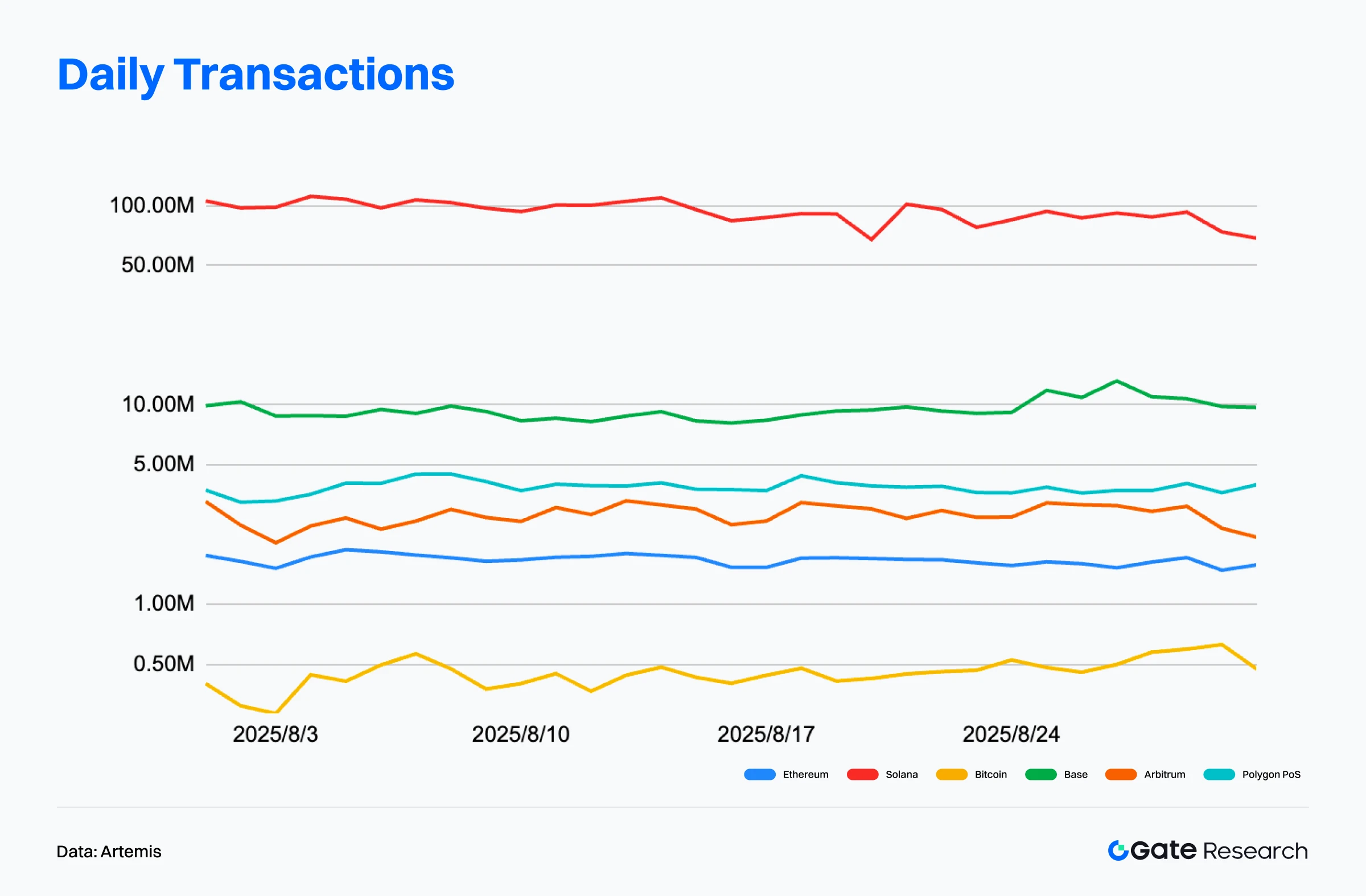

Обсяги транзакцій: Ethereum б'є багаторічні рекорди, Solana — незмінний лідер

За даними Artemis, на 31 серпня 2025 року Solana впевнено очолює список основних публічних мереж з понад 29 мільярдами місячних транзакцій, у середньому по 90–100 мільйонів щодня. Попри незначні коливання у кінці місяця, її активність залишається незрівнянно вищою за конкуренти, яскраво демонструючи потенціал високочастотної моделі й потужність інфраструктури. 【1】

Водночас, транзакційний обсяг Ethereum два місяці поспіль оновлює багаторічні максимуми — понад 51,77 мільйона, рекорд за майже чотири роки. Це доводить, що активність на основній мережі Ethereum залишається високою, навіть з огляду на частковий відтік у Layer 2. Хоча обсяги операцій і комісій досі стримують розширення, структура транзакцій солідна, а взаємодія між основною мережею та Layer 2 наростає.

За DefiLlama, у серпні 2025 року торговий обсяг DEX на Ethereum склав історичні $140,1 мільярда, а TVL — $92,58 мільярда, що на 17% нижче піку 2021 року. Показники зростання обсягів торгів і активності користувачів свідчать про підвищення капітальної ефективності й перехід від пасивного блокування активів до активної торгівлі й ліквідності — тренд "активність торгівлі випереджає відновлення TVL".

У сукупності Solana зберігає лідерство в ончейн-транзакціях завдяки високочастотній моделі, Base поступово стає ключовим L2-хабом, а Ethereum демонструє класичну гнучкість і потужність завдяки координації основної мережі й L2. Структурно екосистема транзакцій розпадається на "ланцюги високої частоти" й "ланцюги цінності".【2】

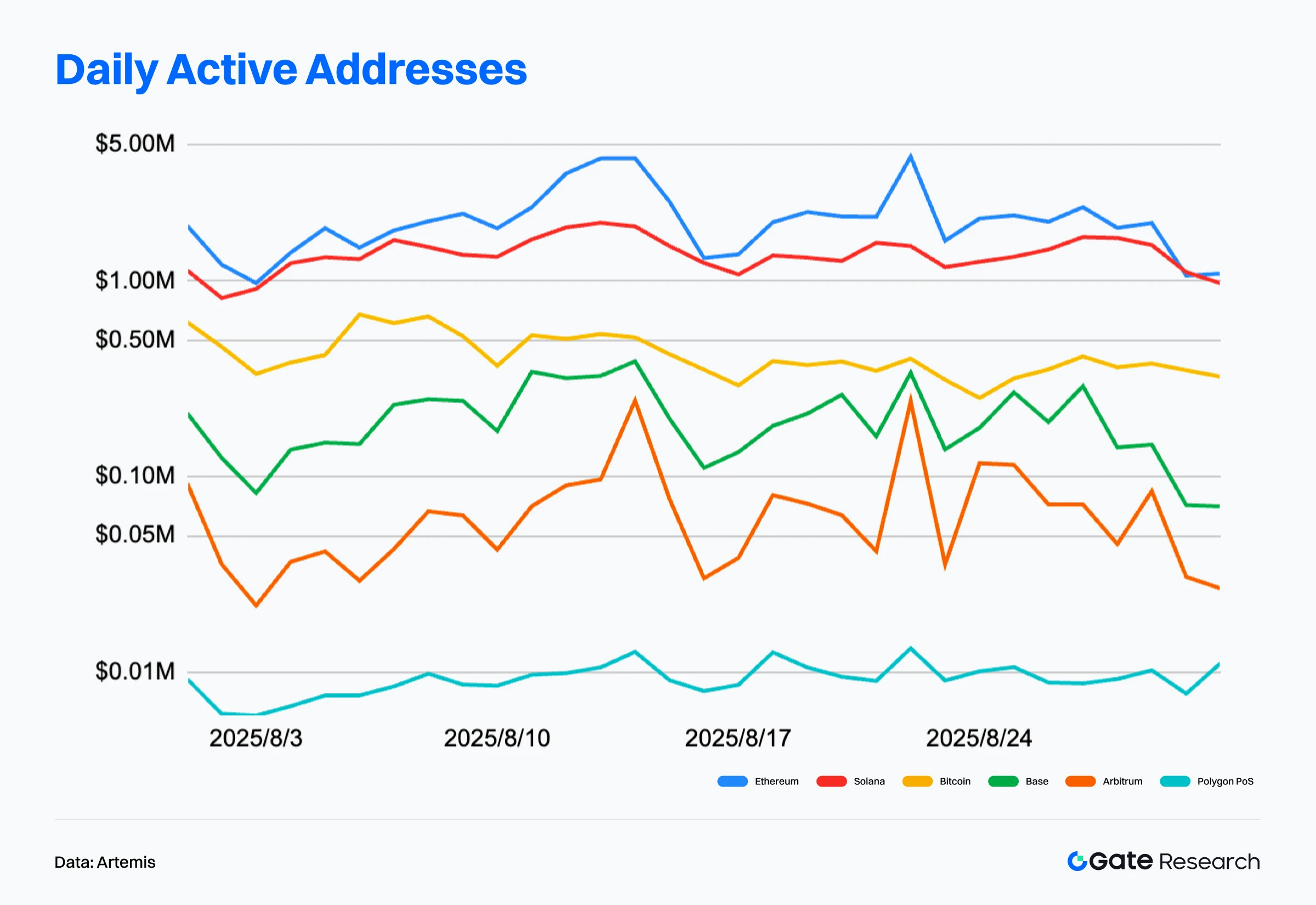

Активні адреси: Solana домінує, Ethereum — новий рекорд

За Artemis, середня кількість активних адрес на основній мережі Ethereum у серпні 2025 року — ~543 000 щодня, а за місяць — понад 16 мільйонів, що є історичним рекордом і свідчить про приріст спільноти.

Solana незмінно лідирує: 3,587 мільйона активних адрес щодня — це яскравий показник міцної залученості та високочастотних кейсів. Base другий — 1,206 мільйона щоденних адрес, результат потужного розвитку екосистеми й залучення додатків. 【3】

Загалом, Solana — лідер користувацької активності, Base стрімко розвивається, а Ethereum завдяки моделі "основна мережа + Layer 2" формує комплексну екосистему взаємодії. Користувацькі структури блокчейнів чітко розділяються на "ланцюги високої активності" та "ланцюги цінності" — ролі екосистеми стають дедалі виразнішими.

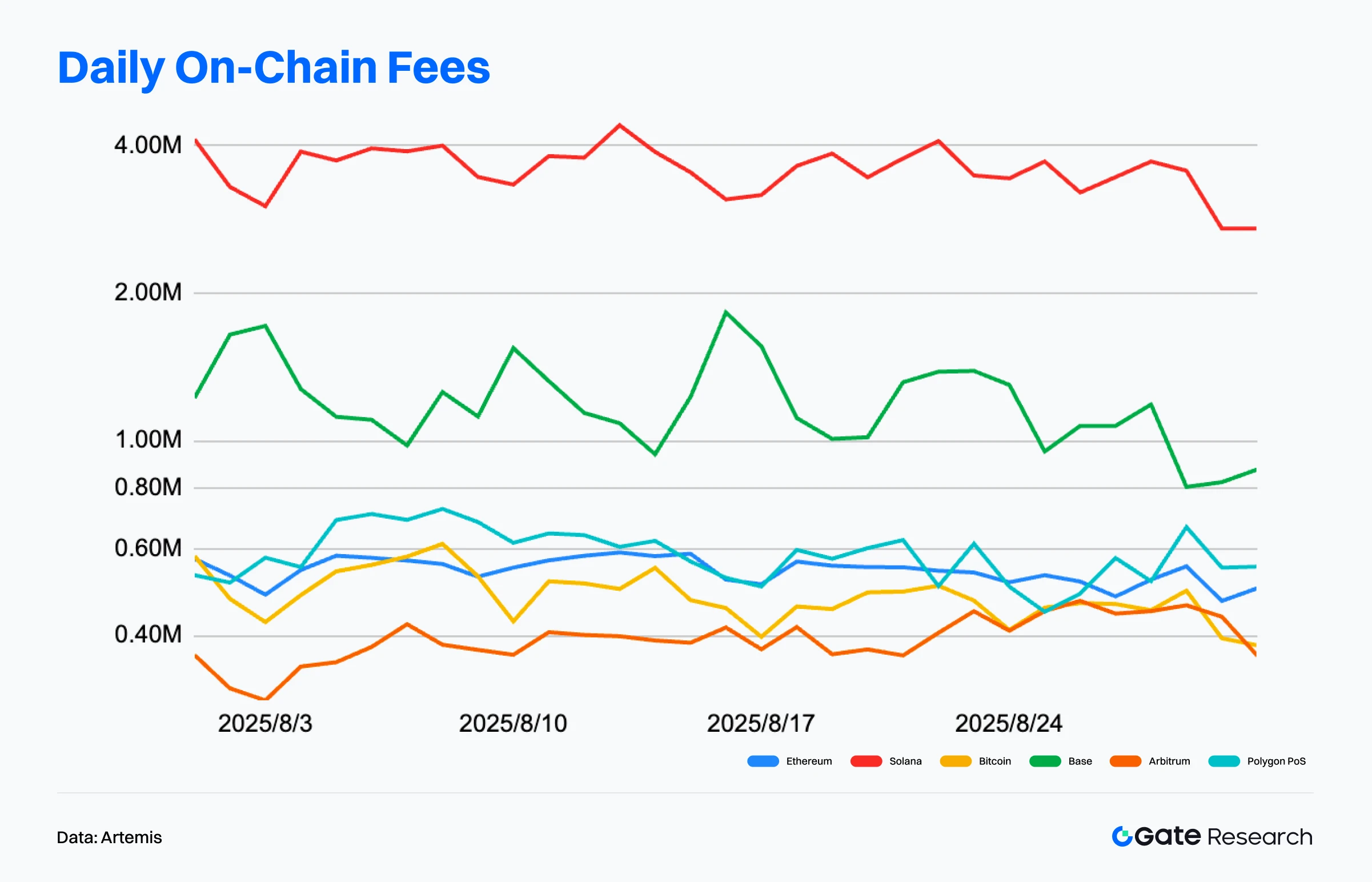

Монетизація ончейн-комісій: Ethereum — лідер у кейсах із високою цінністю, Solana стабільно другий

За даними Artemis, виручка Ethereum від ончейн-комісій у серпні 2025 року — близько $65 мільйонів. Навіть із незначним спадом порівняно з попереднім місяцем, Ethereum суттєво випереджає всі інші мережі. Максимальний добовий показник — майже $5 мільйонів у середині місяця, що демонструє потужний попит у DEX та нових проєктах. 【4】

Solana демонструє стабільні доходи — $1–1,5 мільйона на день, займаючи стабільну другу позицію. Завдяки наднизьким комісіям і великим обсягам транзакцій мережа формує міцний фундамент для комерції у високочастотних сценаріях.

Висновок: Ethereum — беззаперечний лідер у генеруванні криптокомісій, Solana стабільно розвивається за рахунок обсягів, а Base поступово зростає із підтримкою власної екосистеми. Розбіжності у виручці від комісій — наочне свідчення різних стратегічних акцентів: "цінність проти частоти".

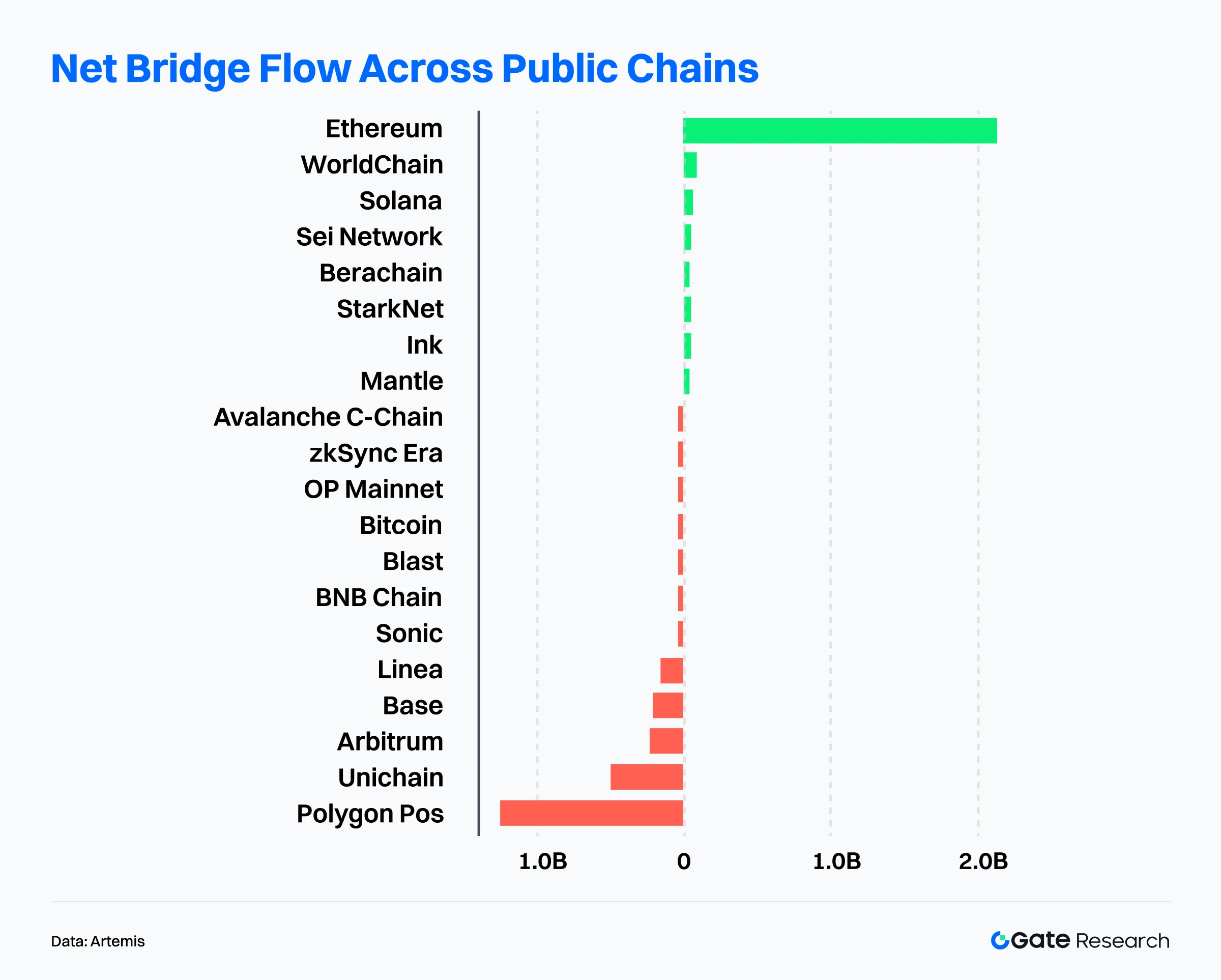

Рух капіталу у публічних мережах: Ethereum — абсолютний лідер, Polygon — рекордний відтік

За Artemis, Ethereum зафіксував понад $2 мільярди чистого припливу, підтвердивши своє домінування серед інституцій і високий рівень зрілості екосистеми. 【5】Завдяки м’яким сигналам ФРС та інституційному попиту ціна ETH сягнула максимуму $4 956, а капіталізація — понад $580 мільярдів. Сумарний AUM Ethereum ETF — $30,5 мільярда, а чистий місячний приплив — $2,8 мільярда. 【6】

Екосистема активно розбудовується: Robinhood і Ondo Finance — торгівля токенізованими акціями, обсяг місячних транзакцій USDC — $748,3 мільярда, а TVL Pendle — понад $10 мільярдів, що підтверджує посилення ролі Ethereum у регульованому фінансовому секторі та DeFi-інфраструктурі. 【7】

Окрім Ethereum, WorldChain і Solana також показали суттєві чисті припливи — $98,8 мільйона та $72,7 мільйона відповідно, що підтверджує привабливість як нових, так і усталених мереж у розподілі капіталу.

Водночас низка провідних мереж фіксують значний відтік:

- Polygon PoS — понад $1 мільярд мінуса.

- Unichain — $490 мільйонів, Arbitrum — $230 мільйонів.

- Base — $190 мільйонів.

Це ознака переоцінки та зміни ринкових настроїв по L2 і сайдчейнах.

Резюме: капітал усе більше концентрується у провідних мережах, і лідерство Ethereum у сфері інституцій стає ще міцнішим. Нові ланцюги — WorldChain і Solana — залучають ресурс через ефект екосистемного накопичення, а сайдчейни й L2, що були раніше у фокусі спекуляцій, опиняються під тиском змін ринкових трендів і конкуренції за ліквідність.

Огляд ключових метрик Bitcoin

Bitcoin у серпні досягає історичного максимуму $124 000, після чого переходить у фазу консолідації. Після цього імпульс зростання різко сповільнюється — ціна входить у високорівневу консолідацію, частково відкочуючись. Як базовий актив крипторинку, саме Bitcoin демонструє структурні зміни у капітальних потоках і позиціонуванні ринку. В умовах охолодження припливу та ослаблення попиту розподіл пропозиції та позиції інвесторів стають головними орієнтирами для прогнозування перспектив.

Щоб системно оцінити логіку підтримки та ризики на поточних максимумах, розглядаються три ключові ончейн-метрики:

- Realized Cap і Net Position Change — оцінка припливу/відтоку капіталу.

- Volatility Adjusted Realized Profit/Loss — визначення тиску на фіксацію прибутку й сили ринкового поглинання.

- Cost Basis Distribution та Relative Unrealized Loss — оцінка підтримки й ризик зниження.

У комплексі ці індикатори дають прогностичне уявлення про розподіл, накопичення й стрес капіталу на поточних максимумах, допомагаючи прогнозувати наступний ціновий сценарій.

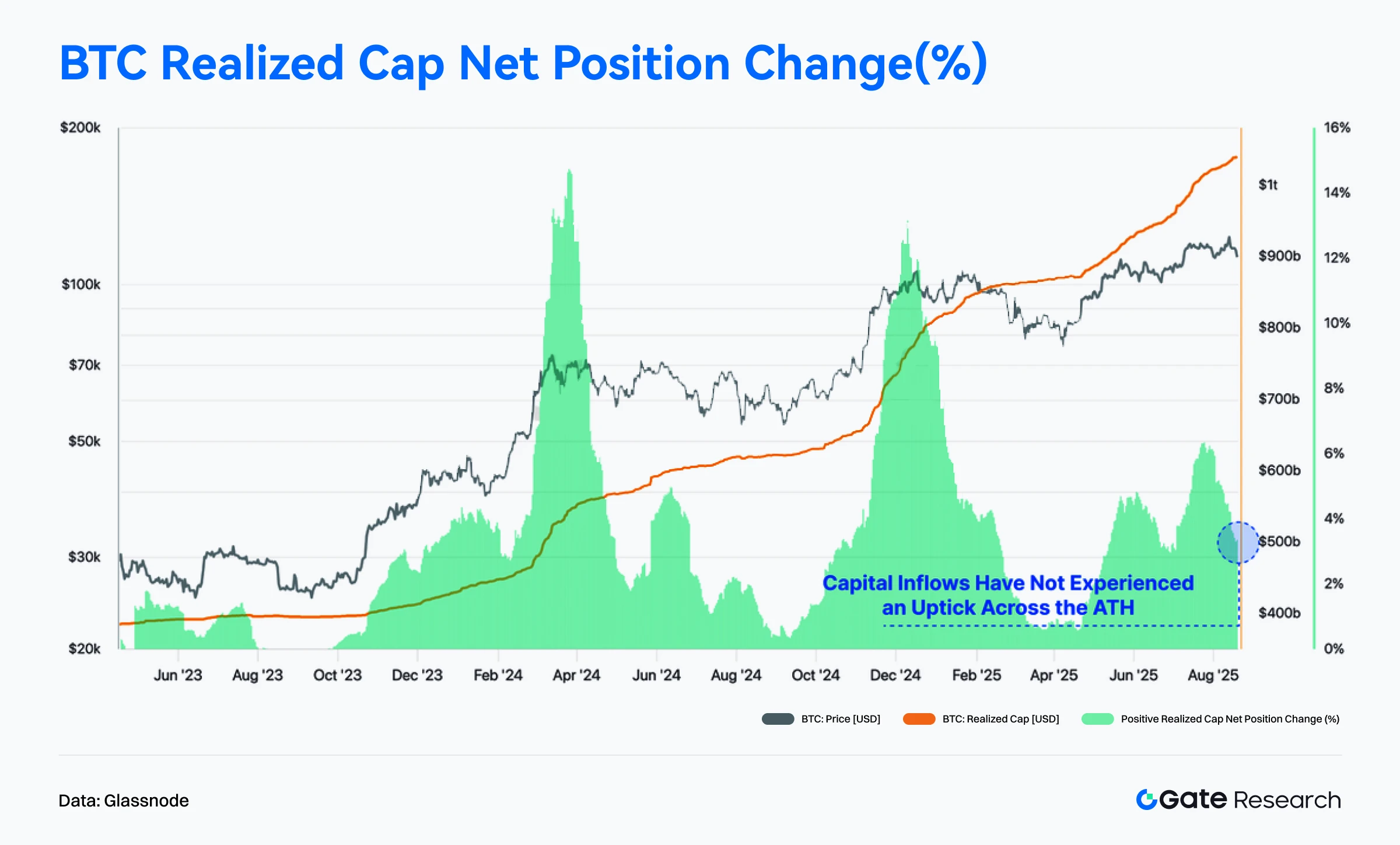

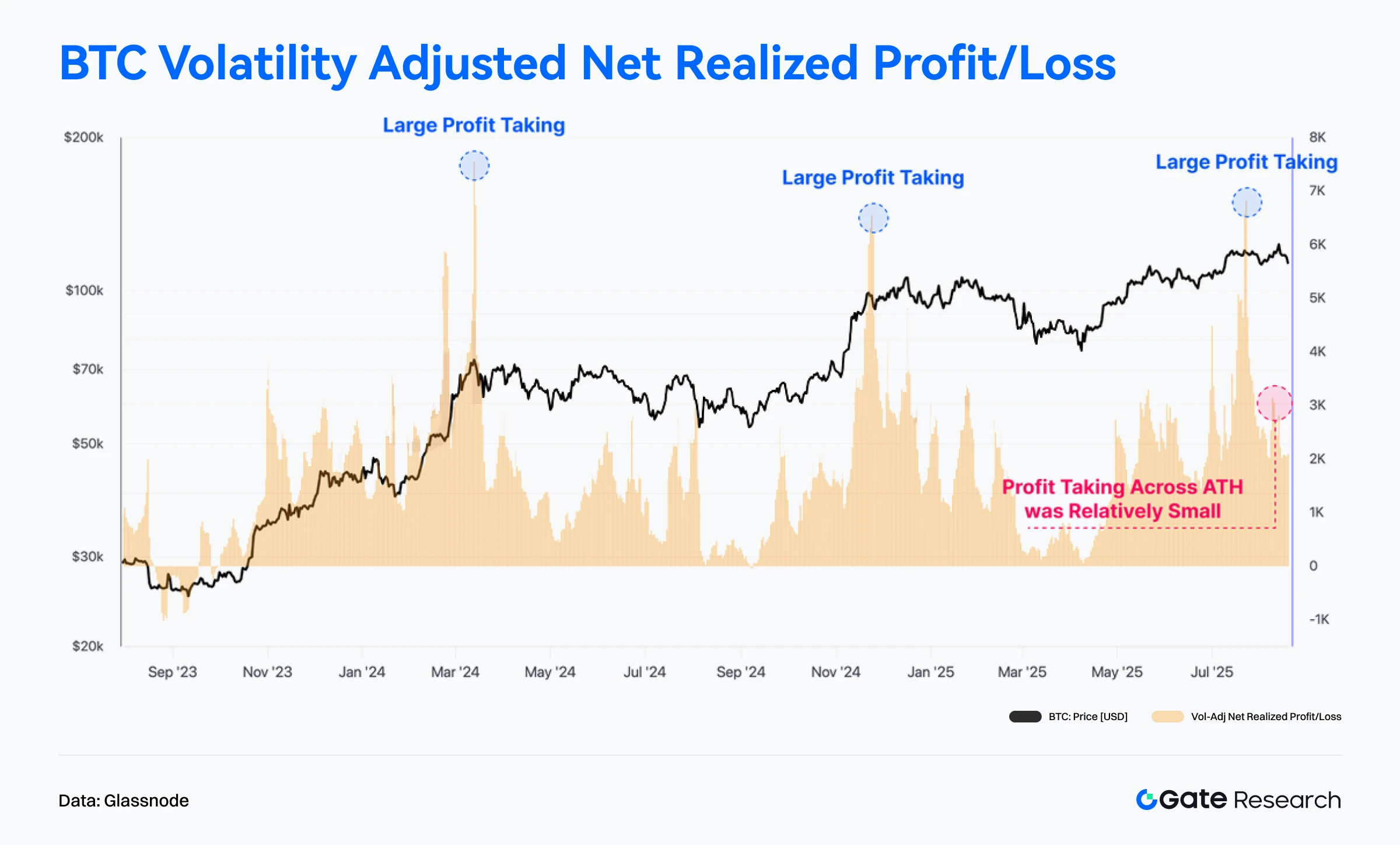

Bitcoin: уповільнення припливу, слабкий попит на високих рівнях

За Glassnode, реалізована ринкова капіталізація Bitcoin продовжувала зростати після прориву $124 000, але темпи припливу капіталу суттєво сповільнились. На відміну від ATH у березні та грудні 2024 року, коли спостерігався потужний приплив, "зелені" стовпці цього разу були помітно нижчими. Це свідчить про слабкий приплив нового капіталу — інвестори не готові заходити на цих рівнях, попит пригнічено, ліквідність обмежена. 【8】

Паралельно індикатор Volatility Adjusted Net Realized Profit/Loss (7d) показує: попередні ATH традиційно провокували масове фіксування прибутку, але у серпні 2025 року масштаби фіксації були відносно низькими — відтік капіталу мінімальний, набагато менший, ніж під час минулих максимумів. 【9】

Це означає, що інвестори схильні тримати позиції — тиск продажу низький, ринкова структура стійка.

Загалом, обмежений приплив капіталу може стримати подальше зростання у короткій перспективі, але відсутність агресивного фіксації прибутку створює підґрунтя для затяжної консолідації замість різкого розвороту.

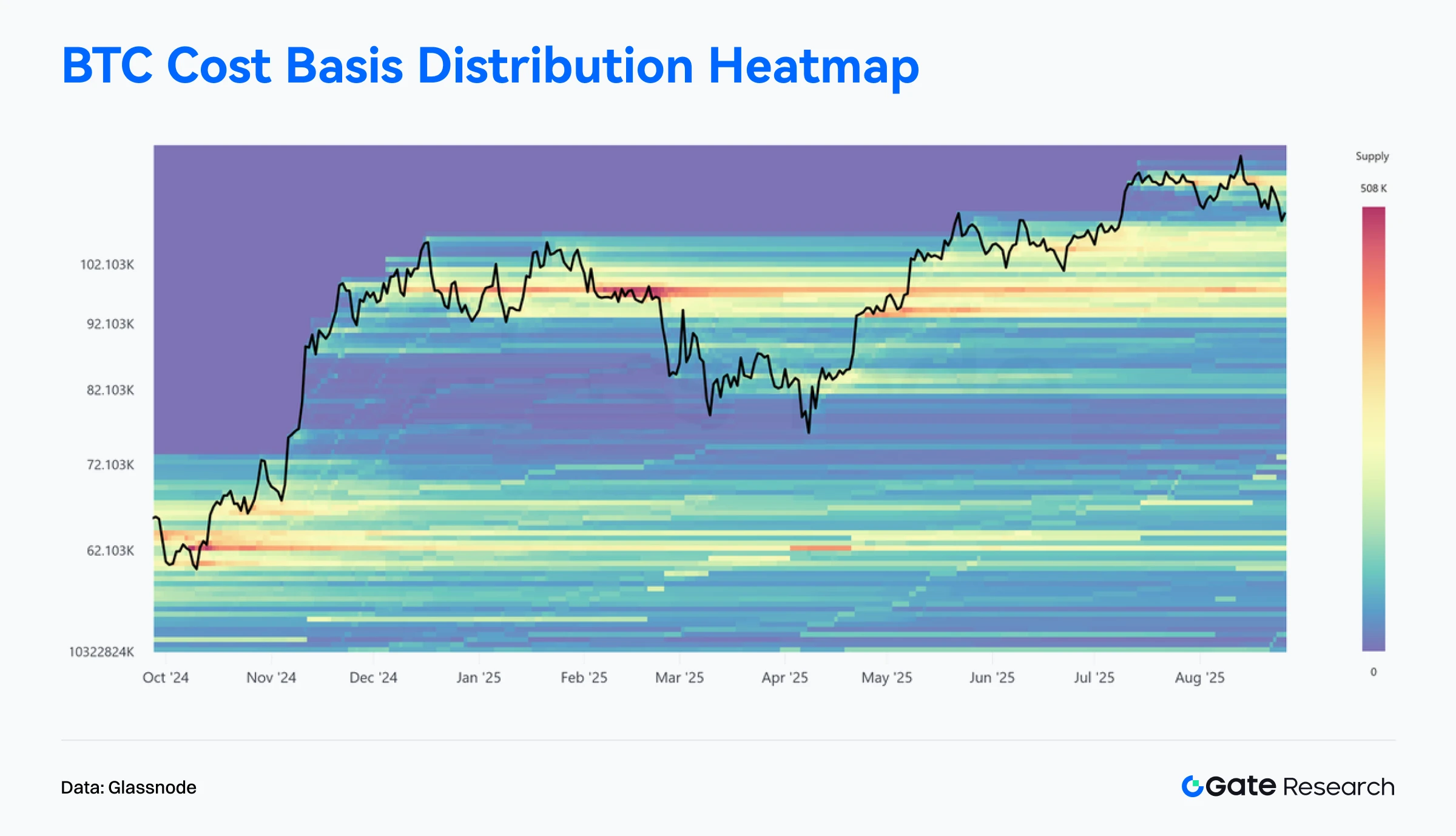

Концентрація собівартості Bitcoin — потужний фактор підтримки

Теплова карта Glassnode свідчить про високу концентрацію пропозиції Bitcoin у діапазоні $93 000–$110 000, який акумулювався з грудня 2024 року й формує основну зону підтримки поточного циклу. 【10】

Попри відкат від $124 000, ціна BTC тримається вище цієї зони, що підтверджує стабільне поглинання попиту. Вищe $110 000 пропозиція стає розрідженою — виникає "ліквідний розрив", де ціна нестабільна через відсутність підтримки чи опору.

На даний момент ціна близько $111 000. Якщо відкат заглибиться, щільна зона собівартості нижче може спрацювати як підтримка. Якщо цей рівень втримає, продовження акумуляції може спровокувати відновлення.

Загалом, тепловий розподіл підкреслює структурну концентрацію пропозиції у діапазоні $93–110 тисяч, що підтверджує формування дна й підкреслює перебування BTC на критичному рівні підтримки.

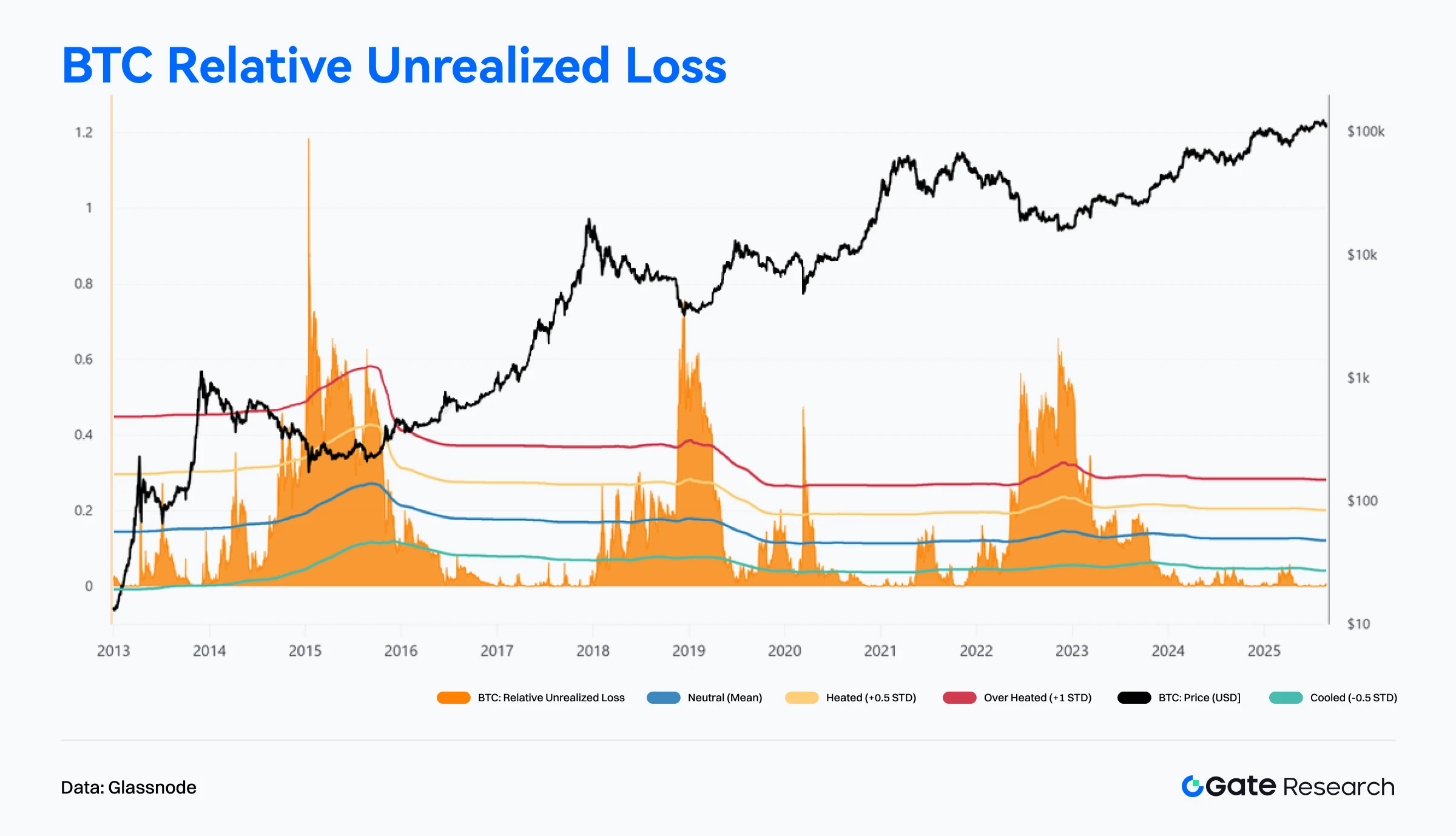

Нереалізовані втрати мінімальні, ринкова напруга контрольована

Індекс Relative Unrealized Loss Glassnode різко виріс під час ведмежого ринку 2023 року, свідчивши про високий стрес. Однак із кінця 2023 року показник стрімко знизився й протягом 2024–2025 років залишався вкрай низьким — нижче -0,5 SD. 【11】

Наразі індикатор становить близько 0,5%, що різко контрастує з багаторічними екстремумами — понад 30% у 2018–2020 і 2022–2023 роках. Це означає, що після відкату від $124 000 ринкова напруга досить слабка, а частка трейдерів зі збитками — мінімальна.

Отже, індикатор говорить про відсутність глибокої панічної фази, характерної для попередніх циклів. Позиціонування здорове, а корекція, ймовірно, є проміжною фазою, а не розворотом тренду.

Трендові проєкти та токен-активність

Ончейн-дані показують: капітал та користувачі концентруються у екосистемах із розвиненою інфраструктурою взаємодії та глибоким прикладним шаром. Проекти, які поєднують сильний наратив і технічну інновацію, стають новими центрами інвесторського інтересу. Далі — аналіз актуальних проектів і токенів та драйверів їхнього зростання.

Огляд популярних проектів

Aave

Aave — децентралізований кредитний протокол, який усуває необхідність фінансових посередників, дозволяючи напряму брати і давати позики через смарт-контракти. Платформа відома інноваційними кредитними продуктами, підтримкою багатьох криптовалют і інтеграцією Layer 2 для підвищення продуктивності. Механізми — заставні та flash-кредити, Safety Module для захисту від втрати капіталу.

Aave V4 включатиме єдиний шар ліквідності, м'яку корекцію ставок та нові функції. Запропонована мережа Aave Network стане додатковим аплікативним блокчейном з комісійною політикою у GHO та інтеграцією з Aave V4.

За DefiLlama, TVL Aave перевищив $41,1 мільярда — це новий історичний максимум. 【12】 Активні кредити — $28,9 мільярда, загальний капітал під управлінням — понад $70 мільярдів. Це ставить Aave серед топ-37 банків США (топ-1,7%) за розміром активів. 【13】 Засновник Stani Kulechov зазначає: Aave — відкритий фінансовий протокол для інституціональних інвесторів, здатний забезпечити дохідність без участі Федеральної резервної системи — DeFi все більше стає альтернативою традиційному фінансовому сектору.

Aave зберігає лідерство у DeFi-кредитуванні — близько 50% ринкового TVL, майже у 6 разів більше, ніж у найближчого конкурента Morpho, що підтверджує концентрацію капіталу й репутацію стабільності й безпеки.

Aave Labs нещодавно запустила Horizon — платформу для інституційного кредитування під заставу токенізованих реальних активів (RWA) із використанням стейблкоїнів. На старті заклади можуть використовувати токенізовані активи — урядові облігації, криптофонди — як заставу для отримання USDC, RLUSD, GHO. Серед активів — Superstate Treasury Fund, Circle Yield Fund, токенізовані облігації Janus Henderson та інші продукти Centrifuge. 【14】

Запуск Horizon — вихід Aave у сегмент інституційного фінансування під забезпечення RWA. Традиційні активи, такі як держоблігації, у DeFi розширюють сценарії для стейблкоїнів і дають інституціям додаткові інструменти для управління ліквідністю та доходами.

Цей крок збільшує попит і ліквідність стейблкоїнів та RWA, а також пришвидшує зближення DeFi і TradFi.

Резюме: Aave не лише утримує лідерство у децентралізованому кредитуванні, а й демонструє стратегічне бачення завдяки інституційним інноваціям. З підвищенням правової визначеності та розширенням заставних активів Horizon може стати ключовою точкою входу для інституцій у DeFi, остаточно закріпивши роль Aave як опорного елементу світової фінансової інфраструктури.

Огляд трендових токенів

$BIO

$BIO — нативний токен Bio Protocol, блокчейн-проєкту для децентралізованої науки (DeSci). Мета — створити відкриту мережу співпраці в науці, об’єднуючи дослідників, пацієнтів і інвесторів через ончейн-управління й токен-стимули.

BIO використовується для участі в управлінні BioDAO, інкубації проєктів, розподілу доходу з інтелектуальної власності й стейкінгу для отримання права голосу й винагород.

Bio Protocol стимулює токенізацію й комерціалізацію наукових досягнень через IP-токени, інсентиви для досліджень і інкубаційну структуру, стаючи одним із найбільш репрезентативних проектів у DeSci-середовищі.

Після запуску Bio Protocol V2 з'явились Launchpad, система стейкінгових балів та механізм ліквідності. За перший тиждень обсяг заблокованих BIO перевищив 100 мільйонів, а ринкова капіталізація токена зросла вдвічі — до $200 мільйонів, що відновило інтерес до DeSci-сегменту. 【15】 BIO подорожчав із $0,10 (18 серпня) до $0,315 (24 серпня), майже +200% за тиждень, і став одним із найдинамічніших ончейн-активів серпня.

З боку екосистеми Bio Protocol отримав понад $4 мільйони ліквідних комісій і готує інтеграції з основними DeFi-протоколами, зокрема запуск офіційного ринку кредитування під BIO.

Команда готує Bio Copilot — децентралізованого наукового агента для автоматизації етапів досліджень: скринінгу ліків, клінічних процесів, розподілу фондів, що дозволить пришвидшити перехід DeSci у високочастотний і розумний формат.

Ончейн-дані підтверджують прискорення припливу капіталу — за Dune Analytics, TVL Bio Protocol понад $22 мільйони, приріст за 7 днів — понад 110%.

Аналітики прогнозують: зростання частки довгостроково заблокованих позицій стане рушієм для BIO. При високій частці короткострокових позицій можливий тимчасовий тиск продажу, але якщо продовжиться приплив довгострокового капіталу, BIO може вийти на новий бичачий цикл. 【16】

У підсумку, Bio Protocol підтверджує лідерство в DeSci завдяки чіткому позиціонуванню й інноваціям. Сильні ончейн-метрики, успішне оновлення V2, збільшення ліквідності та розширення екосистеми забезпечили глибоку участь капіталу й ком’юніті.

З запуском Bio Copilot Bio Protocol може здійснити суттєвий прорив у перенесенні наукових досліджень в ончейн-простір і створенні автоматизованого децентралізованого R&D.

За умови подальшої оптимізації структури стейкінгу і капітальних потоків, Bio Protocol ймовірно утримає позицію лідера DeSci як ключова платформа зв’язку між науковою інновацією та ончейн-фінансами.

Висновки

У серпні 2025 року структурна дивергенція ончейн-активності та капітальних потоків продовжує загострюватися: Solana утримує лідерство — понад 29 мільярдів транзакцій за місяць, що підтверджує її домінування у високочастотних взаємодіях. Ethereum встановлює рекорди транзакцій у основній мережі, зберігає першість за обсягом комісій і чистим припливом, що укріплює її статус "ядра" для операцій великої цінності та інституційних стратегій. Base впевнено нарощує вплив — понад 1 мільйон активних адрес і розширення в Layer 2-екосистемі.

Щодо руху капіталу: Ethereum — понад $2 мільярди чистого припливу, що підняло і ціну ETH, і обсяги ETF до нових максимумів. WorldChain і Solana також серед топів за притоком капіталу. Polygon, Unichain і низка інших сайдчейнів та Layer 2 демонструють потужний відтік, що підтверджує трансформацію ончейн-ландшафту у логіку "переможець отримує все".

Серед проектів Aave і Bio Protocol — найпомітніші лідери:

- Aave — топовий протокол DeFi-кредитування, TVL понад $41,1 мільярда, загальний капітал — понад $70 мільярдів. Aave V4 та Horizon прискорюють вихід у сектор кредитування під забезпечення RWA, закріплюючи позиції на стику DeFi й традиційних фінансів.

- Bio Protocol подвоїв капіталізацію до $200 мільйонів після запуску V2, а токен зріс майже на 200% за тиждень. Команда готує Bio Copilot — AI-асистента для наукових досліджень, що підкреслює перспективи DeSci як нового центру зростання.

Джерела:

- Artemis, https://app.artemisanalytics.com/chains

- DefiLlama, https://defillama.com/chain/ethereum?activeAddresses=false&tvl=false&groupBy=monthly&dexsVolume=true

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- CoinGecko, https://www.coingecko.com/en/treasuries/ethereum

- DefiLlama, https://defillama.com/protocol/pendle

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/22ef95fa-bed1-4a18-5e56-a74093870d1a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=log&pScl=log&period=1y&resolution=24h&s=1727519376&u=1756166400&zoom=

- Glassnode, https://studio.glassnode.com/charts/e710c5a0-3f26-4e8b-7fa2-28ef87c92b73

- DefiLlama, https://defillama.com/protocol/aave?events=false&borrowed_tvl=true

- Aaverank, https://aaverank.com/

- X, https://x.com/defisebs/status/1960790694509076811

- CoinGecko, https://www.coingecko.com/en/coins/bio-protocol

- Dune, https://dune.com/tk-research/bio-launchpad

Gate Research — провідна аналітична платформа для досліджень у блокчейн- та криптовалютній індустрії, що надає професійний контент: технічний аналіз, ринковий огляд, галузеву аналітику, прогноз трендів та оцінку макроекономічної політики.

Застереження

Інвестування у крипторинки пов’язане з високими ризиками. Рекомендуємо здійснювати самостійні дослідження й ретельно аналізувати особливості активів та продуктів перед прийняттям інвестиційних рішень. Gate не несе відповідальності за можливі втрати чи збитки, що виникли у зв’язку з такими рішеннями.

Пов’язані статті

Усе, що вам потрібно знати про кількісну стратегію торгівлі

Посібник з Департаменту ефективності державного управління (DOGE)

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC

USDC та майбутнє долара

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік