Các doanh nghiệp công nghệ tài chính chuyên biệt trong lĩnh vực Stablecoin

Trong hai mươi năm qua, fintech đã thay đổi cách người dùng tiếp cận sản phẩm tài chính nhưng chưa làm thay đổi cách dòng tiền vận động thực sự. Đổi mới tập trung vào giao diện hiện đại, quy trình đăng ký thuận tiện và phân phối hiệu quả, còn hạ tầng tài chính cốt lõi gần như không đổi. Phần lớn thời gian, công nghệ nền tảng chỉ được bán lại chứ không tái cấu trúc.

Về tổng thể, tiến trình phát triển của fintech gồm bốn giai đoạn:

Fintech 1.0: Phân phối kỹ thuật số (2000–2010)

Làn sóng fintech đầu tiên giúp dịch vụ tài chính phổ biến hơn nhưng chưa nâng cao hiệu quả vận hành. Các doanh nghiệp như PayPal, E*TRADE và Mint đã số hóa sản phẩm sẵn có bằng cách kết nối hệ thống cũ—ACH, SWIFT, mạng thẻ được xây dựng từ trước—với giao diện internet.

Thanh toán chậm, tuân thủ thủ công, và các giao dịch khép lại theo lịch trình cứng nhắc. Giai đoạn này đưa tài chính lên môi trường trực tuyến nhưng chưa đổi mới cách dòng tiền vận động. Điều thay đổi là ai có thể sử dụng sản phẩm tài chính, không phải cách sản phẩm hoạt động.

Fintech 2.0: Kỷ nguyên Neobank (2010–2020)

Bước phát triển tiếp theo xuất phát từ điện thoại thông minh và phân phối xã hội. Chime hướng tới người lao động nhận lương theo giờ với tính năng nhận lương sớm. SoFi tập trung vào tái cấp vốn khoản vay sinh viên cho nhóm tốt nghiệp có tiềm năng. Revolut và Nubank tiếp cận nhóm khách hàng chưa được phục vụ trên toàn cầu nhờ UX thân thiện.

Mỗi doanh nghiệp xây dựng thông điệp rõ nét cho từng phân khúc, nhưng thực chất đều cung cấp sản phẩm giống nhau: tài khoản thanh toán và thẻ ghi nợ vận hành trên hệ thống cũ. Họ vẫn dựa vào ngân hàng bảo trợ, mạng thẻ và ACH như các thế hệ trước.

Những doanh nghiệp này thành công nhờ tiếp cận khách hàng hiệu quả, không phải nhờ xây dựng hạ tầng mới. Thương hiệu, quy trình đăng ký và chiến lược thu hút khách hàng là lợi thế. Fintech thời kỳ này trở thành doanh nghiệp phân phối chuyên nghiệp, vận hành trên nền ngân hàng.

Fintech 3.0: Tài chính nhúng (2020 - 2024)

Bắt đầu từ năm 2020, tài chính nhúng phát triển nhanh chóng. API giúp gần như mọi công ty phần mềm đều có thể cung cấp sản phẩm tài chính. Marqeta cho phép phát hành thẻ qua API. Synapse, Unit và Treasury Prime cung cấp dịch vụ ngân hàng dưới dạng dịch vụ. Gần như mọi ứng dụng đều có thể triển khai thanh toán, thẻ hoặc cho vay.

Tuy nhiên, bản chất phía sau không thay đổi. Nhà cung cấp Banking-as-a-Service (BaaS) vẫn phụ thuộc vào ngân hàng bảo trợ, khung tuân thủ và hệ thống thanh toán cũ. Sự trừu tượng chuyển từ ngân hàng lên API, còn kinh tế và kiểm soát vẫn thuộc về hệ thống cũ.

Sự đại trà hóa của Fintech

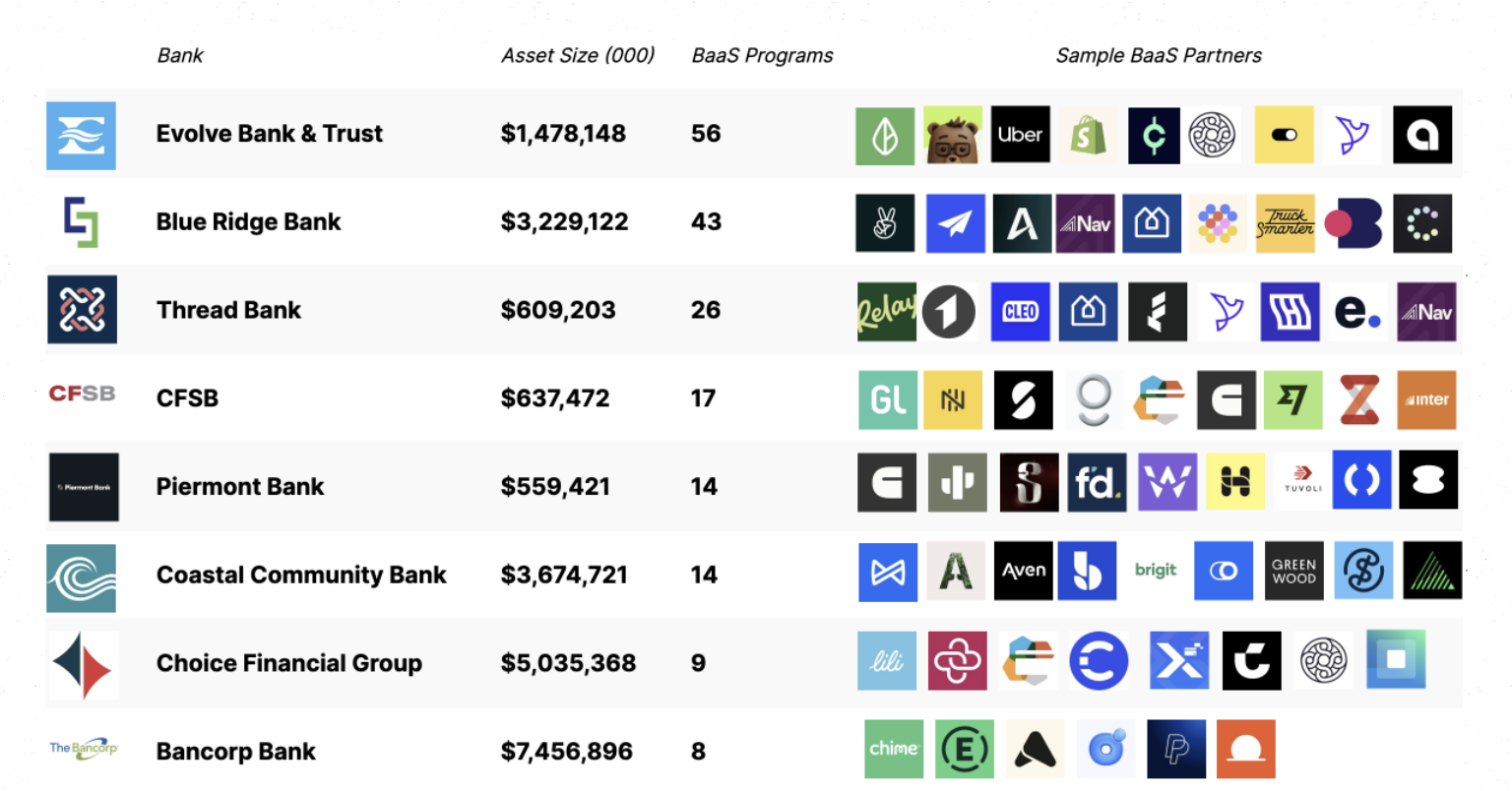

Đến đầu những năm 2020, mô hình này bộc lộ nhiều hạn chế. Hầu hết ngân hàng số lớn đều phụ thuộc vào một nhóm nhỏ ngân hàng bảo trợ và nhà cung cấp BaaS.

Nguồn: Embedded

Hậu quả là chi phí thu hút khách hàng tăng mạnh khi các doanh nghiệp cạnh tranh quyết liệt bằng tiếp thị hiệu suất. Biên lợi nhuận giảm, chi phí gian lận và tuân thủ tăng, hạ tầng gần như không còn khác biệt. Cuộc cạnh tranh trở thành cuộc đua quảng cáo. Màu thẻ, thưởng đăng ký và chiêu hoàn tiền là cách nhiều fintech tạo sự khác biệt.

Cùng lúc, rủi ro và giá trị tập trung tại lớp ngân hàng. Các tổ chức lớn như JPMorgan Chase và Bank of America, được OCC quản lý, giữ quyền cốt lõi: nhận tiền gửi, cấp tín dụng, tiếp cận hệ thống thanh toán liên bang như ACH và Fedwire. Fintech như Chime, Revolut, Affirm không có đặc quyền này, phải dựa vào ngân hàng có giấy phép. Ngân hàng hưởng biên lợi nhuận từ lãi và phí nền tảng; fintech hưởng phí chuyển khoản.

Khi các chương trình fintech phát triển, cơ quan quản lý giám sát chặt chẽ ngân hàng bảo trợ. Lệnh chấp thuận và kỳ vọng giám sát cao buộc ngân hàng đầu tư lớn vào tuân thủ, quản lý rủi ro và giám sát chương trình bên thứ ba. Cross River Bank bị FDIC ra lệnh chấp thuận, Green Dot Bank bị Cục Dự trữ Liên bang xử lý, Cục Dự trữ Liên bang ra lệnh ngừng hoạt động với Evolve.

Ngân hàng phản ứng bằng cách siết quy trình đăng ký, giới hạn số lượng chương trình hỗ trợ và làm chậm phát triển sản phẩm. Điều từng cho phép thử nghiệm giờ đây đòi hỏi quy mô lớn để đáp ứng gánh nặng tuân thủ. Fintech phát triển chậm hơn, chi phí cao hơn và thiên về sản phẩm đại trà.

Có ba lý do chính khiến đổi mới chỉ diễn ra ở lớp trên cùng của hệ thống suốt 20 năm qua.

- Hạ tầng vận chuyển tiền bị độc quyền và đóng kín. Visa, Mastercard và mạng ACH của Fed không có cạnh tranh.

- Startup cần vốn lớn để phát triển sản phẩm tài chính chuyên biệt. Xây dựng ứng dụng ngân hàng tuân thủ quy định cần hàng triệu đô la cho tuân thủ, phòng chống gian lận, vận hành kho bạc, v.v.

- Quy định hạn chế sự tham gia trực tiếp. Chỉ tổ chức có giấy phép mới được giữ tài sản hoặc vận chuyển tiền qua hệ thống cốt lõi.

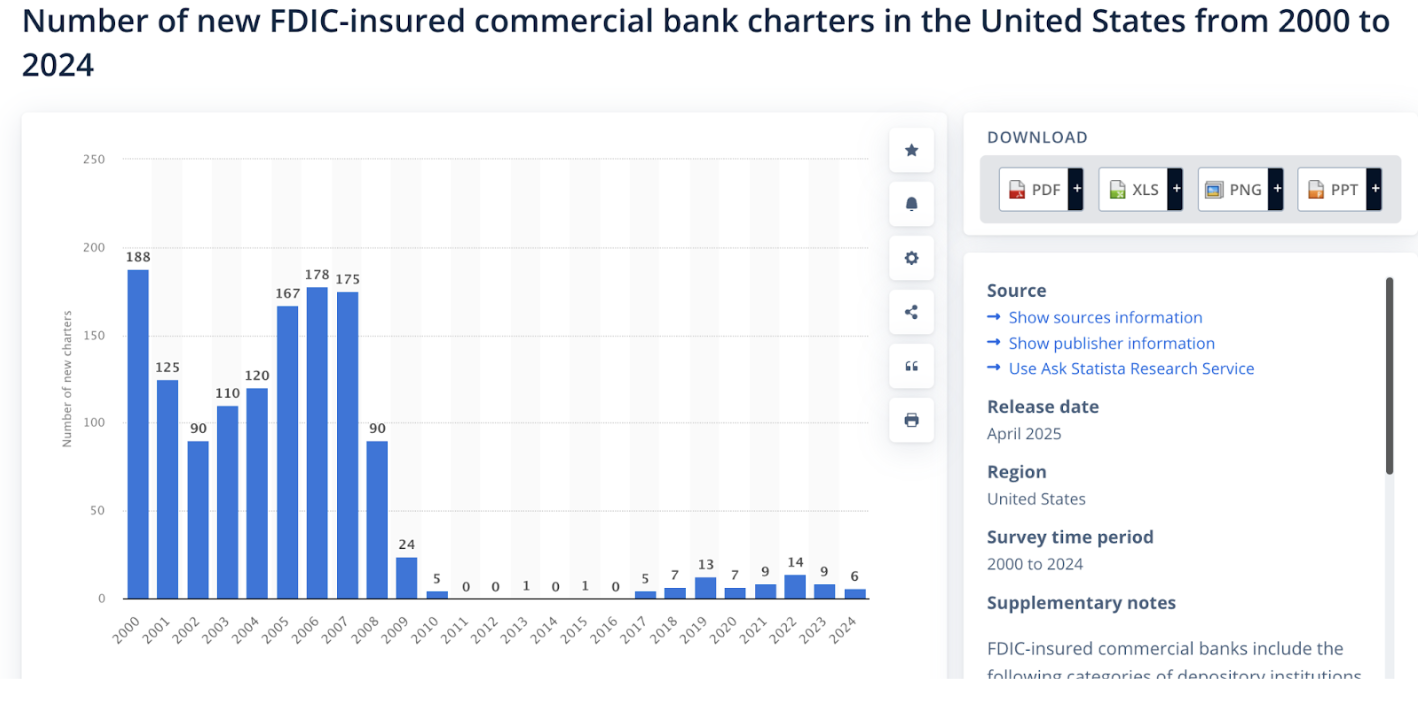

Nguồn: Statista

Với các rào cản trên, xây dựng sản phẩm hợp lý hơn là đối đầu hệ thống vận chuyển tiền. Hầu hết fintech chỉ là lớp vỏ bên ngoài API ngân hàng. Sau hai thập kỷ đổi mới, ngành này tạo ra rất ít nguyên lý tài chính mới. Suốt một thời gian dài, không có lựa chọn nào khác.

Crypto đi theo hướng ngược lại. Nhà phát triển tập trung vào nguyên lý cốt lõi trước. Các mô hình tạo lập thị trường tự động, bonding curve, hợp đồng vĩnh viễn, kho thanh khoản và tín dụng on-chain xuất hiện từ nền tảng. Lần đầu tiên, logic tài chính trở nên có thể lập trình.

Fintech 4.0: Stablecoin và tài chính không cần cấp phép

Dù đổi mới ở ba giai đoạn đầu, hạ tầng phía dưới vẫn không thay đổi. Dù sản phẩm được phân phối qua ngân hàng, neobank hay API nhúng, dòng tiền vẫn vận hành trên hệ thống đóng, kiểm soát bởi trung gian.

Stablecoin phá vỡ mô hình này. Thay vì xây lớp phần mềm trên ngân hàng, hệ thống native stablecoin thay thế trực tiếp chức năng ngân hàng. Nhà phát triển tương tác với mạng mở, có thể lập trình. Thanh toán xử lý on-chain. Lưu ký, cho vay và tuân thủ chuyển từ hợp đồng sang phần mềm.

BaaS giảm ma sát nhưng không đổi bản chất kinh tế. Fintech vẫn trả phí cho ngân hàng bảo trợ về tuân thủ, cho mạng thẻ để thanh toán, cho trung gian để truy cập. Hạ tầng vẫn đắt đỏ và bị kiểm soát.

Stablecoin loại bỏ nhu cầu thuê quyền truy cập. Thay vì gọi API ngân hàng, nhà phát triển viết lên mạng mở. Thanh toán trực tiếp on-chain. Phí chuyển về giao thức thay vì trung gian. Chi phí tối thiểu giảm mạnh, từ hàng triệu đô la xây dựng qua ngân hàng, hoặc hàng trăm nghìn qua BaaS, xuống hàng nghìn với hợp đồng thông minh trên chuỗi không cấp phép.

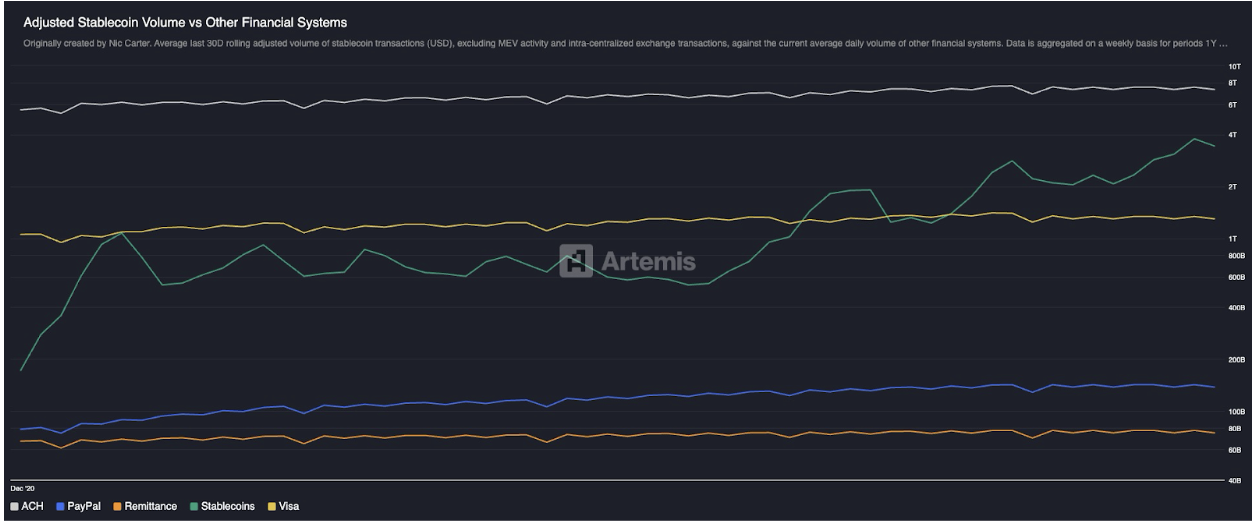

Thay đổi này đã hiện hữu ở quy mô lớn. Stablecoin tăng từ gần như số 0 lên khoảng $300 tỷ vốn hóa thị trường trong chưa đầy một thập kỷ, hiện xử lý khối lượng kinh tế thực lớn hơn mạng thanh toán truyền thống như Paypal và Visa, kể cả khi loại trừ giao dịch nội sàn và MEV. Lần đầu tiên, hệ thống vận chuyển tiền ngoài ngân hàng, ngoài thẻ hoạt động ở quy mô toàn cầu thực sự.

Nguồn: Artemis

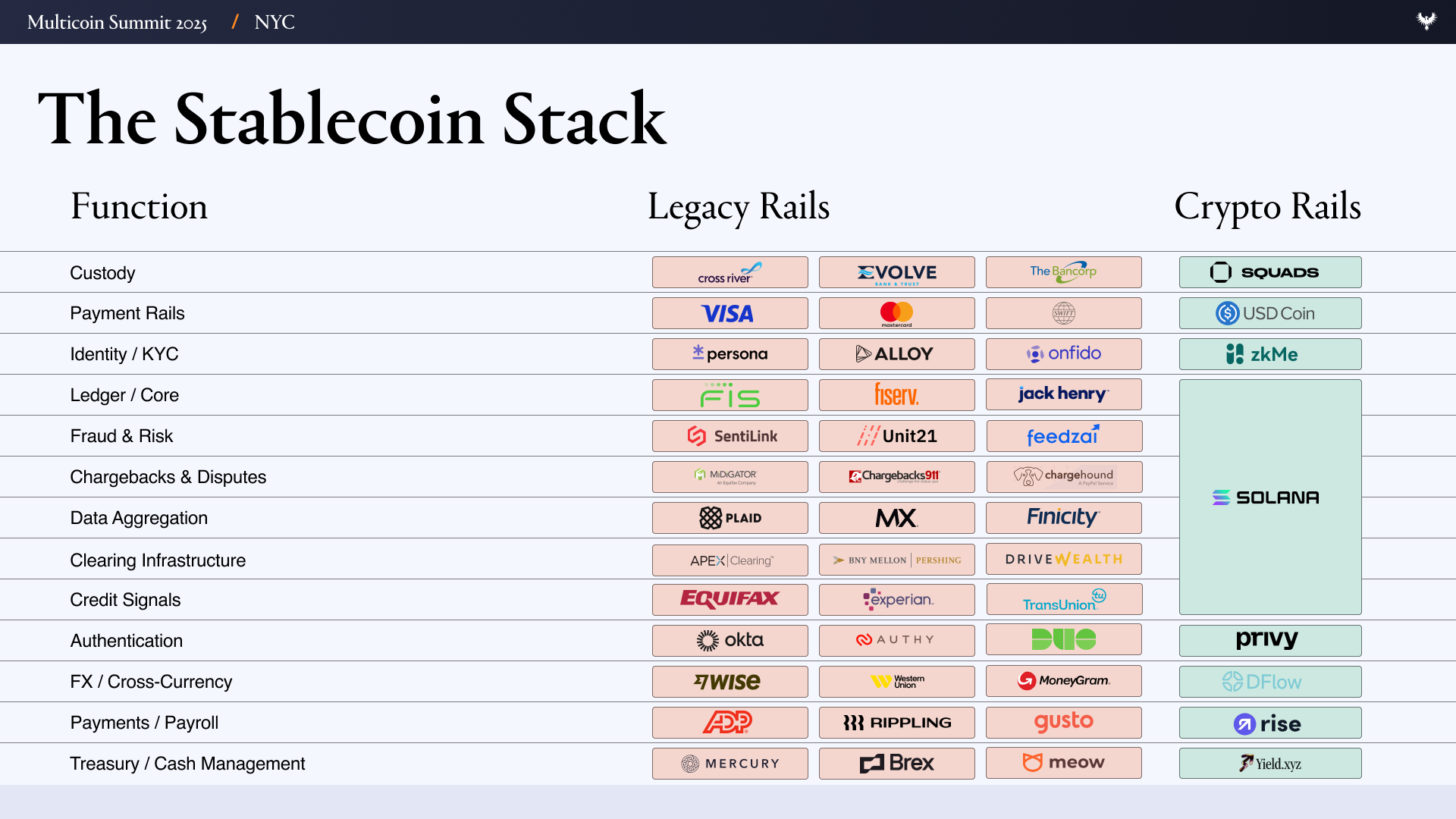

Để hiểu chuyển đổi này thực sự quan trọng, hãy nhìn cách fintech được xây dựng hiện nay. Một fintech điển hình dựa trên tầng nhà cung cấp khổng lồ:

- Giao diện người dùng / UX

- Lớp ngân hàng/lưu ký - Evolve, Cross River, Synapse, Treasury Prime

- Hệ thống thanh toán - ACH, Wire, SWIFT, Visa, Mastercard

- Nhận diện và tuân thủ - Ally, Persona, Sardine

- Phòng chống gian lận - SentiLink, Socure, Feedzai

- Hạ tầng thẩm định / tín dụng - Plaid, Argyle, Pinwheel

- Hạ tầng rủi ro & kho bạc - Alloy, Unit21

- Thị trường vốn - Prime Trust, DriveWealth

- Tổng hợp dữ liệu - Plaid, MX

- Tuân thủ/báo cáo - kiểm tra FinCEN, OFAC

Khởi tạo fintech trên tầng này đồng nghĩa quản lý hợp đồng, kiểm toán, động lực và rủi ro với hàng chục đối tác. Mỗi lớp đều phát sinh chi phí và độ trễ, nhiều nhóm phải phối hợp hạ tầng nhiều như xây sản phẩm.

Hệ thống native stablecoin đơn giản hóa toàn bộ quy trình. Chức năng từng phân tán cho nhiều nhà cung cấp giờ hội tụ thành một số nguyên lý on-chain.

Trong thế giới stablecoin và tài chính không cấp phép, ngân hàng và lưu ký thay bằng Altitude. Hệ thống thanh toán thay bằng stablecoin. Nhận diện và tuân thủ vẫn cần thiết nhưng có thể triển khai on-chain và bảo mật qua giải pháp như zkMe. Hạ tầng thẩm định và tín dụng chuyển lên chuỗi. Công ty thị trường vốn không còn cần thiết khi tài sản đều token hóa. Tổng hợp dữ liệu thay bằng dữ liệu on-chain và minh bạch chọn lọc qua các công nghệ mã hóa đồng hình hoàn toàn (FHE). Tuân thủ và OFAC xử lý ở lớp ví (ví dụ: Alice không thể tương tác với giao thức nếu ví nằm trong danh sách trừng phạt).

Đây là sự khác biệt thực sự của Fintech 4.0: hạ tầng tài chính cuối cùng thay đổi. Thay vì xây thêm một ứng dụng âm thầm xin phép ngân hàng phía sau, mọi người đang thay thế toàn bộ chức năng ngân hàng bằng stablecoin và hệ thống mở. Nhà phát triển không còn là người thuê; họ làm chủ hạ tầng.

Cơ hội cho Fintech stablecoin chuyên biệt

Hiệu ứng trực tiếp của chuyển đổi này rất rõ: số lượng fintech sẽ tăng mạnh. Khi dịch vụ lưu ký, cho vay và chuyển tiền gần như miễn phí và tức thời, thành lập công ty fintech giống như ra mắt sản phẩm SaaS. Trong thế giới native stablecoin, không còn tích hợp ngân hàng bảo trợ, trung gian phát hành thẻ, thời gian thanh toán kéo dài hay quy trình KYC lặp lại.

Chúng tôi tin chi phí cố định để ra mắt sản phẩm fintech chuyên tài chính cũng giảm mạnh từ hàng triệu xuống hàng nghìn. Khi hạ tầng, chi phí thu hút khách hàng (CAC) và rào cản tuân thủ biến mất, startup sẽ phục vụ hiệu quả các nhóm nhỏ, chuyên biệt trong xã hội qua mô hình fintech stablecoin chuyên biệt.

Có điểm tương đồng lịch sử rõ ràng. Thế hệ fintech trước bắt đầu phục vụ từng phân khúc khách hàng: SoFi với tái cấp vốn khoản vay sinh viên, Chime với nhận lương sớm, Greenlight với thẻ ghi nợ cho thanh thiếu niên, Brex với các nhà sáng lập không thể vay tín dụng doanh nghiệp truyền thống. Tuy nhiên, chuyên môn hóa không trở thành mô hình bền vững. Doanh thu bị giới hạn bởi phí chuyển khoản, chi phí tuân thủ tăng theo quy mô. Phụ thuộc ngân hàng bảo trợ buộc doanh nghiệp phải mở rộng ngoài thị trường ngách ban đầu. Để tồn tại, các nhóm phải phát triển ngang, bổ sung sản phẩm không phải do nhu cầu người dùng mà do hạ tầng yêu cầu quy mô lớn mới hiệu quả.

Bởi hệ thống crypto và API tài chính không cấp phép giảm mạnh chi phí khởi tạo, một làn sóng ngân hàng số stablecoin mới sẽ xuất hiện, nhắm tới từng nhóm khách hàng cụ thể như các fintech tiên phong trước đây. Với chi phí vận hành thấp hơn, các ngân hàng số này tập trung vào thị trường chuyên biệt và duy trì sự chuyên môn hóa: tài chính tuân thủ Sharia, lối sống crypto degen, hoặc vận động viên với mô hình thu nhập và chi tiêu đặc thù.

Hiệu ứng gián tiếp còn mạnh hơn: chuyên môn hóa cải thiện hiệu quả kinh tế đơn vị. CAC giảm, bán chéo dễ hơn, giá trị vòng đời khách hàng tăng. Fintech chuyên biệt tối ưu sản phẩm và tiếp thị sát từng nhóm khách hàng ngách, thúc đẩy truyền miệng nhờ phục vụ đúng đối tượng. Doanh nghiệp này chi phí thấp nhưng có hướng nâng cao giá trị trên mỗi khách hàng rõ ràng hơn thế hệ trước.

Khi ai cũng có thể khởi tạo fintech trong vài tuần, câu hỏi chuyển từ “ai tiếp cận khách hàng?” sang “ai thực sự hiểu khách hàng?”

Khám phá không gian thiết kế cho fintech chuyên biệt

Cơ hội hấp dẫn nhất xuất hiện nơi hệ thống cũ thất bại.

Ví dụ nhà sáng tạo nội dung và nghệ sĩ người lớn. Họ tạo ra hàng tỷ đô la doanh thu mỗi năm nhưng liên tục bị ngân hàng và hệ thống xử lý thẻ loại trừ do rủi ro danh tiếng và hoàn tiền. Chi trả bị trì hoãn nhiều ngày, giữ lại để “xem xét tuân thủ”, thường chịu phí 10–20% qua cổng thanh toán rủi ro cao như Epoch, CCBill, v.v. Stablecoin có thể cung cấp thanh toán tức thời, không thể đảo ngược với tuân thủ có thể lập trình, cho phép nghệ sĩ tự lưu ký thu nhập, tự động chuyển tiền sang ví thuế hoặc tiết kiệm, nhận thanh toán toàn cầu mà không cần trung gian rủi ro cao.

Xét vận động viên chuyên nghiệp, đặc biệt ở môn cá nhân như golf, tennis, với dòng tiền và rủi ro đặc thù. Thu nhập tập trung trong thời gian ngắn, chia cho huấn luyện viên, đại diện, nhân viên. Họ đóng thuế ở nhiều bang, quốc gia, nguy cơ chấn thương có thể làm gián đoạn thu nhập. Fintech native stablecoin có thể giúp họ token hóa thu nhập tương lai, dùng ví đa chữ ký chi trả cho nhân viên, tự động khấu trừ thuế theo khu vực.

Thị trường hàng xa xỉ và đại lý đồng hồ là ví dụ nhóm khách hàng bị hệ thống tài chính truyền thống phục vụ kém. Doanh nghiệp này thường vận chuyển hàng giá trị lớn qua biên giới, giao dịch hàng trăm nghìn đô la qua chuyển khoản hoặc cổng thanh toán rủi ro cao, chờ nhiều ngày để hoàn tất. Vốn lưu động thường kẹt trong hàng tồn kho ở két hoặc tủ trưng bày thay vì tài khoản ngân hàng, khiến vay ngắn hạn vừa đắt vừa khó tiếp cận. Fintech native stablecoin có thể giải quyết trực tiếp: thanh toán tức thời cho giao dịch lớn, hạn mức tín dụng thế chấp bằng hàng tồn kho token hóa, ký quỹ lập trình qua hợp đồng thông minh.

Khi nhìn đủ các trường hợp này, cùng một rào cản lặp lại: ngân hàng không phục vụ người dùng có dòng tiền toàn cầu, không đều hoặc phi truyền thống. Nhưng nhóm này có thể trở thành thị trường sinh lời trên hệ thống stablecoin, và một số ví dụ fintech stablecoin chuyên biệt tiềm năng gồm:

- Vận động viên chuyên nghiệp: thu nhập tập trung thời gian ngắn; di chuyển nhiều; khai thuế ở nhiều khu vực; có huấn luyện viên, đại diện, nhân viên; muốn phòng ngừa rủi ro chấn thương.

- Nghệ sĩ, nhà sáng tạo nội dung người lớn: bị ngân hàng, hệ thống thẻ loại trừ; khán giả toàn cầu.

- Nhân viên kỳ lân: thiếu tiền mặt, tài sản tập trung vào cổ phần chưa thanh khoản; có thể chịu thuế cao khi thực hiện quyền chọn.

- Nhà phát triển on-chain: tài sản tập trung vào token biến động mạnh; khó chuyển đổi sang tiền pháp định và khai thuế.

- Digital nomad: ngân hàng không cần hộ chiếu với hoán đổi ngoại tệ tự động; tự động hóa thuế theo vị trí; di chuyển thường xuyên.

- Tù nhân: gia đình/bạn bè khó chuyển tiền vào hệ thống nhà tù; tiền không đến được qua nhà cung cấp truyền thống.

- Tuân thủ Sharia: tránh lãi suất.

- Gen Z: ngân hàng hạn chế tín dụng; đầu tư qua gamification; tính năng xã hội.

- SME xuyên biên giới: chi phí ngoại tệ cao; thanh toán chậm; vốn lưu động bị đóng băng

- Degen: trả tiền quay roulette bằng hóa đơn thẻ tín dụng.

- Viện trợ nước ngoài: dòng viện trợ chậm, trung gian, thiếu minh bạch; thất thoát do phí, tham nhũng, phân bổ sai

- Tandas / câu lạc bộ tiết kiệm luân phiên: xuyên biên giới với gia đình toàn cầu; tiết kiệm chung sinh lãi; xây lịch sử thu nhập on-chain để vay tín dụng

- Đại lý hàng xa xỉ (ví dụ: đại lý đồng hồ): vốn lưu động kẹt trong hàng tồn kho; cần vay ngắn hạn; giao dịch giá trị lớn, xuyên biên giới; thường giao dịch qua ứng dụng chat như WhatsApp, Telegram.

Tóm tắt

Suốt hai thập kỷ qua, fintech đổi mới chủ yếu ở phân phối, không phải hạ tầng. Doanh nghiệp cạnh tranh về thương hiệu, đăng ký, quảng cáo trả phí, nhưng dòng tiền vẫn vận hành trên hệ thống đóng cũ. Điều này mở rộng tiếp cận nhưng dẫn đến đại trà hóa, chi phí tăng, biên lợi nhuận mỏng.

Stablecoin hứa hẹn thay đổi bản chất kinh tế của sản phẩm tài chính. Bằng cách biến lưu ký, thanh toán, tín dụng, tuân thủ thành phần mềm mở, có thể lập trình, chi phí cố định khởi tạo và vận hành fintech giảm mạnh. Chức năng từng cần ngân hàng bảo trợ, mạng thẻ, hệ thống nhà cung cấp phức tạp giờ xây dựng trực tiếp on-chain với chi phí thấp hơn.

Khi hạ tầng rẻ hơn, chuyên môn hóa khả thi. Fintech không cần hàng triệu người dùng để đạt hiệu quả kinh tế. Họ tập trung vào cộng đồng nhỏ, xác định rõ nhu cầu bị sản phẩm đại trà bỏ qua. Nhóm như vận động viên, nhà sáng tạo nội dung người lớn, fan K-pop, đại lý đồng hồ xa xỉ đều có bối cảnh, niềm tin, hành vi chung, sản phẩm lan tỏa tự nhiên thay vì quảng cáo trả phí.

Quan trọng, cộng đồng này có dòng tiền, rủi ro, quyết định tài chính tương tự nhau. Sự nhất quán đó cho phép thiết kế sản phẩm phù hợp với cách mọi người kiếm, chi tiêu, quản lý tiền, thay vì phân loại nhân khẩu học trừu tượng. Truyền miệng hiệu quả không chỉ vì người dùng biết nhau, mà vì sản phẩm thực sự phù hợp cách nhóm vận hành.

Nếu tầm nhìn này thành hiện thực, chuyển đổi kinh tế sẽ rõ rệt. CAC giảm khi phân phối gắn với cộng đồng, biên lợi nhuận tăng khi trung gian bị loại khỏi hệ thống. Thị trường từng nhỏ hoặc không hiệu quả sẽ thành doanh nghiệp bền vững, sinh lời.

Trong thế giới này, lợi thế fintech chuyển từ quy mô, quảng cáo sang hiểu biết thực sự về bối cảnh khách hàng. Thế hệ fintech tiếp theo sẽ thắng nhờ phục vụ một nhóm khách hàng cực kỳ tốt, trên hạ tầng phù hợp với cách dòng tiền vận động thực tế.

Lưu ý:

- Bài viết này đăng lại từ [multicoin]. Mọi bản quyền thuộc tác giả gốc [Spencer Applebaum & Eli Qian]. Nếu có ý kiến về việc đăng lại, vui lòng liên hệ đội ngũ Gate Learn, chúng tôi sẽ xử lý kịp thời.

- Miễn trừ trách nhiệm: Quan điểm, ý kiến trong bài viết là của tác giả, không phải lời khuyên đầu tư.

- Bản dịch sang ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Trừ khi có thông báo, nghiêm cấm sao chép, phân phối hoặc đạo văn bản dịch.

Bài viết liên quan

Stablecoin là gì?

USDC và Tương lai của Đô la

Nghiên cứu Gate: Sự tiến hóa của Tiền điện tử: Nền tảng giao dịch và Khối lượng giao dịch

USDT0 là gì

USDe là gì? Tiết lộ các phương pháp kiếm thu nhập đa dạng của USDe