Gate Research:DRIPがArbitrumエコシステムを牽引し、Plasmaが資本流入の磁石に|2025年9月Web3オンチェーンデータインサイト

2025年9月、SolanaとBaseは高頻度のオンチェーンアクティビティで主導的な地位を維持しました。一方、Ethereumは取引数やアクティブアドレス数がわずかに減少しましたが、手数料収益では依然としてトップを保ち、高価値シナリオでの優位性を強化しています。ArbitrumはDRIPインセンティブプログラムの後押しを受けて純流入が5億ドルを超え、エコシステムの活動が回復し、オンチェーンの動向も変化し続けています。Bitcoinは高水準で推移していますが、資本活動が弱まり、長期保有も減少しています。それでも市場圧力は緩やかです。Plasmaは統合型ステーブルコインアーキテクチャと積極的なインセンティブによって急速に拡大し、初週でTVLが54億ドルを突破しました。MYX Financeは革新的なメカニズムと強いコミュニティの勢いに支えられ、デリバティブ分野の新星として台頭しています。要約

- オンチェーン取引やユーザー構造は分化傾向が続いています。SolanaとBaseは高頻度インタラクション分野で優位を維持し、Ethereumは高価値活動の中核拠点として「高頻度×高価値」の二軸エコシステムを形成しています。

- 資本フローは急速にローテーションしつつあります。ArbitrumはDRIPインセンティブプログラムの効果で流動性を大幅に獲得し、EthereumやBaseは大規模な流出を記録。資金は成長性と強いインセンティブを備えたエコシステムに集中しています。

- Bitcoinのオンチェーン構造は高水準で疲弊が見られ、短期的な資本熱が冷め、長期保有者はポジション縮小を進めています。市場の勢いは弱まり、新規流入がなければ価格は高値圏でのもみ合いが続き、短期調整圧力が高まる可能性があります。

- Plasmaはメインネット稼働初週で資本・ユーザーの爆発的増加を記録。統合型ステーブルコイン設計と積極的な市場戦略が奏功し、TVLは54億米ドル超となり、新興ステーブルコインエコシステムの受容力の強さを示しました。

- MYX Financeはパーペチュアル契約機構の革新と高頻度インセンティブ戦略を活かし、デリバティブ分野で急成長する注目プロジェクトとなりました。トークンは1週間で60%以上高騰し、市場関心と資金流入が拡大しています。

オンチェーンインサイト概要

オンチェーン活動と資本フローの概観

全体資本フロー分析に加え、主要オンチェーン活動指標(日次取引量、日次ガス代、日次アクティブアドレス数、純クロスチェーンブリッジフロー)を抽出し、ブロックチェーンエコシステムの実利用・エンゲージメントを評価しました。これら指標はユーザー行動やネットワーク利用度、資産流動性を捉え、資本流入・流出だけでは見えないエコシステムの根本的変化を明らかにします。資本フローが実需・成長と連動しているかを見極め、持続可能性のあるネットワークの特定に役立ちます。

取引分析:Solana・Base成長継続、Ethereumわずかに後退

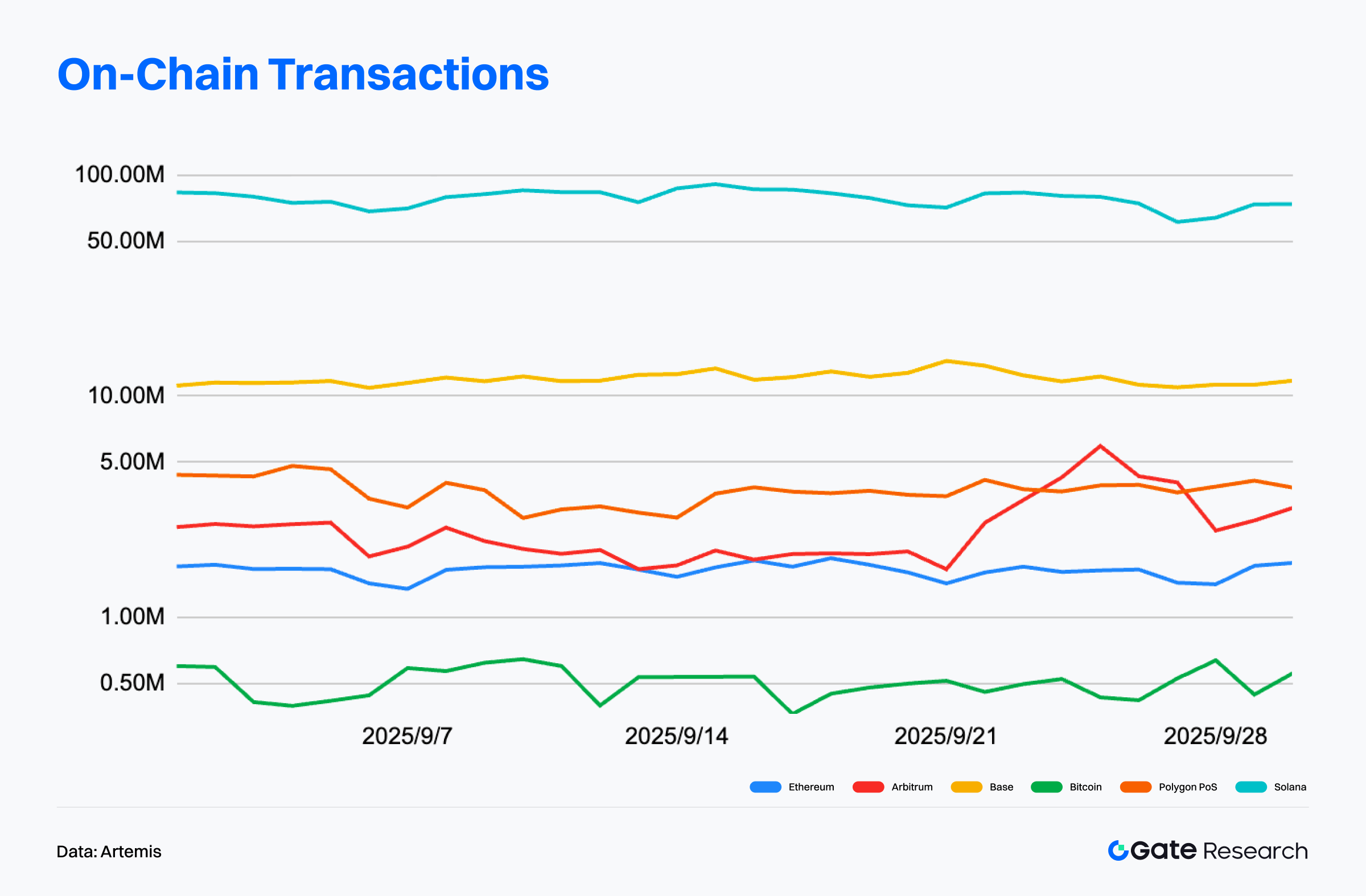

Artemisのデータによると、9月の主要ブロックチェーン取引は構造的な分化が鮮明でした。Solanaは月間取引23億件でトップを維持し、8月の28億件からはやや減少したものの依然高水準で、ユーザースティッキネスとエコシステム活力を示しています。【1】

Baseは最も成長し、月間取引件数は2億8,500万件から3億6,100万件へと26.6%増加し、Layer2領域でリーダーシップを拡大。低手数料と多彩なアプリエコシステムが成長を牽引しています。

Ethereumメインネットの取引量は5.55%減少したものの、高価値資産・プロトコルインタラクションのハブとして中心的な役割を担い続けています。

Arbitrumは取引が11.5%減少しましたが、9月下旬にDRIPインセンティブプログラムで急反発し、短期的な勢い回復が期待されます。

総じて、オンチェーン取引は「高頻度×高価値」二軸構造が続いています。Solana・Baseは高頻度取引分野で先行し、ユーザー活動・エコシステム浸透度が高く、Ethereum・ArbitrumはDeFiユースケースで安定。チェーン間の機能分化が一層明確となり、エコシステムは構造的分化・専門化へ進化しています。

アクティブアドレス分析:Solanaが首位、Arbitrum反発

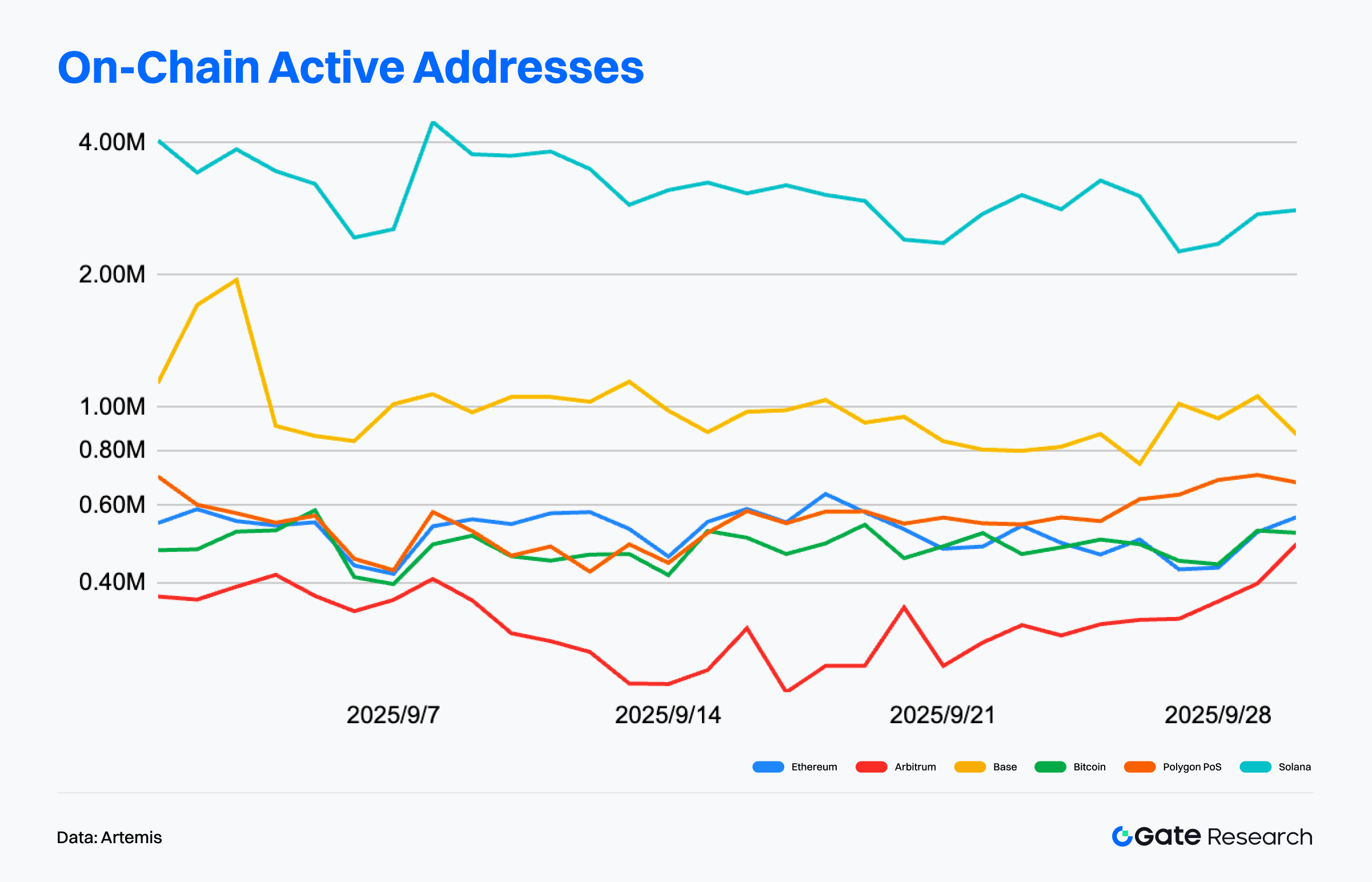

Artemisのデータによると、2025年9月のSolanaはアクティブアドレス数で首位を維持し、日次300万〜400万件と高いユーザーエンゲージメントを示しています。変動はあるものの、Solanaは他チェーンを大きく引き離し、「高頻度ユーザーチェーン」として確固たる地位を築いています。【2】

Baseも好調で、日次アクティブアドレス数は80万〜120万件と推移し、月末にかけて明確な上昇傾向を示し、エコシステム拡大とユーザー獲得力から2位を確保しています。

Ethereumメインネットは日次50万〜60万件で安定推移し、新高値はなく、活動が安定化。メインネット+L2構造がエコシステム拡張の中核です。

Arbitrumは月初は弱かったものの、9月中旬から反発し、月末には70万件程度まで回復。DRIPインセンティブプランが回復の主因とされています。

全体としてチェーン間のユーザー構造は分化し、Solana・Baseは高頻度インタラクション・日常用途で優位、Ethereumは価値担体としての役割を維持し、ArbitrumなどL2が多層機能型エコシステムを構成しています。

オンチェーン手数料収益分析:Ethereum首位、Polygon PoSはトレンド逆行

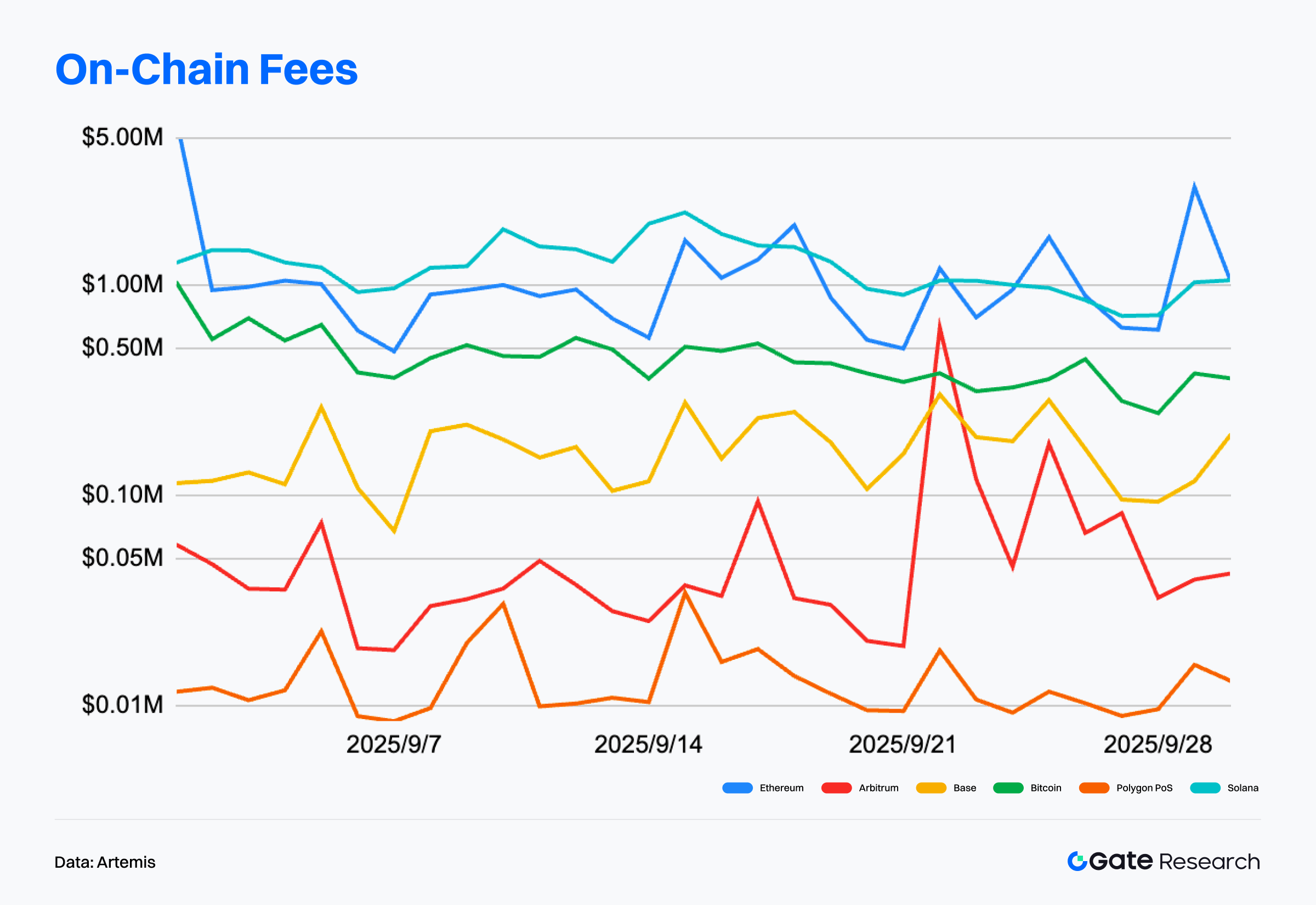

Artemisのデータによると、9月の主要ブロックチェーン手数料収益は「高価値チェーンが先行、高頻度チェーンは安定」という構造が明確です。【3】

Ethereumは収益が8月比9.75%減少したものの、DeFi領域の高価値取引とDEX利用の活発さで首位を維持。

Solanaは9.64%減少したものの、高頻度取引モデルに支えられています。Baseは15%以上の大幅減となり、エコシステム活動の一時的な冷却が示唆されます。

Arbitrumは8.88%減少しましたが、9月中旬〜下旬に一時的な急増を記録し、短期インセンティブによる高ボラティリティが見られます。Polygon PoSは唯一手数料収益が40%以上増加し、9月11日のハードフォークとエコシステム更新が影響したと見られます。

総じて、オンチェーン手数料収益は下落傾向ですが、インタラクション構造の深化が進行。Solana・Baseは「高頻度・低手数料」モデルでユーザー・開発者の定着を強化し、Ethereumは「高価値・高収益」用途で優位。この分化はスケール志向チェーンと価値志向チェーンの二軸動態を浮き彫りにし、手数料動向はネットワーク設計やインセンティブ機構に依存する傾向が強まっています。

資本フロー分化:Arbitrum流入首位、Ethereum・Baseは大規模流出

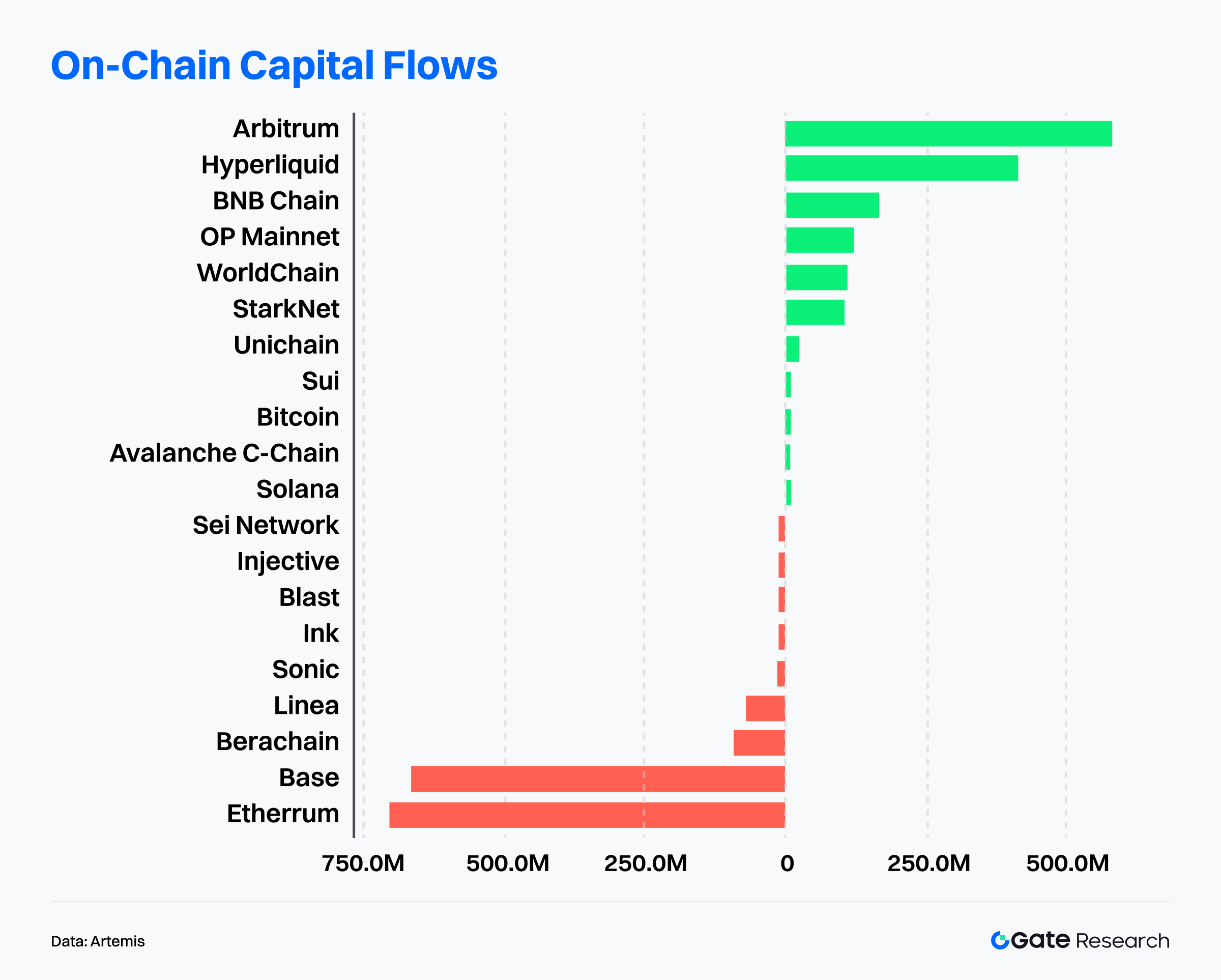

Artemisデータによると、Arbitrumは過去1カ月で純資本流入首位となり、5億米ドル超を集めて資本面で最も支持されるチェーンとなりました。主因はArbitrumDAOのDRIPインセンティブプランで、初回で2,400万ARBトークンがAave、Morpho、Euler等へ割り当てられ、レバレッジドレンディング戦略の追加報酬を促進しました。1週間でTVLは3億6,000万米ドル増、DEX流動性は23%増、Morpho市場規模はほぼ3倍に拡大。USDeやsyrupUSDC等ステーブルコインも記録的流入を示し、DRIPの流動性・アプリ成長への触媒効果が際立っています。【4】

Hyperliquidは最適化された取引体験と高頻度ユーザーによって4億米ドル超の流入を獲得。BNB Chain、OP Mainnet、WorldChainも顕著な流入を記録し、一部L2や取引特化チェーンは実ユーザーベースとアプリ深度で資本集積力を維持しています。

一方、Ethereumは7億5,000万米ドル、Baseは6億米ドル超の流出を記録し最大流出エコシステムに。Berachain、Linea、Sonicなど新興チェーンも流出傾向。市場全体の再配分により、流動性は成長性重視のプロジェクトへ移行し、従来人気チェーンは短期的な調整に直面しています。Layer2競争激化で市場は各エコシステムの持続性・実需採用を再評価し、イノベーションやユーザー牽引力が不足するプロジェクトは流動性流出リスクが高まっています。

まとめると、オンチェーン資本フローは急速にローテーション。Arbitrumはインセンティブとプロトコル連携による成長でLayer2リーダーの地位を確立。資本流出エコシステムは新たな成長源・イノベーション模索が急務となっています。

Bitcoin主要指標分析

9月のBitcoinは調整局面となり、最安値107,261米ドルまで下落し複数移動平均線を割り込んで市場は慎重姿勢に。月末には短期移動平均線のゴールデンクロスで強気モメンタムが復活し、116,000米ドル・120,000米ドルのレジスタンスを突破しましたが、取引量やMACDは拡大せず回復持続性は不透明です。

資本流入の鈍化・需要モメンタムの弱まりから、オンチェーン需給と保有者行動が今後のトレンド評価のカギとなっています。本節では、実現コストベース・リスクゾーン、短期保有者実現価値比率(STH RVT)、長期保有者純ポジション変化の三指標により、Bitcoinの分布構造・資本吸収力・潜在リスクを分析します。

BTC価格上の重供給ゾーン—さらなる上昇には吸収が必要

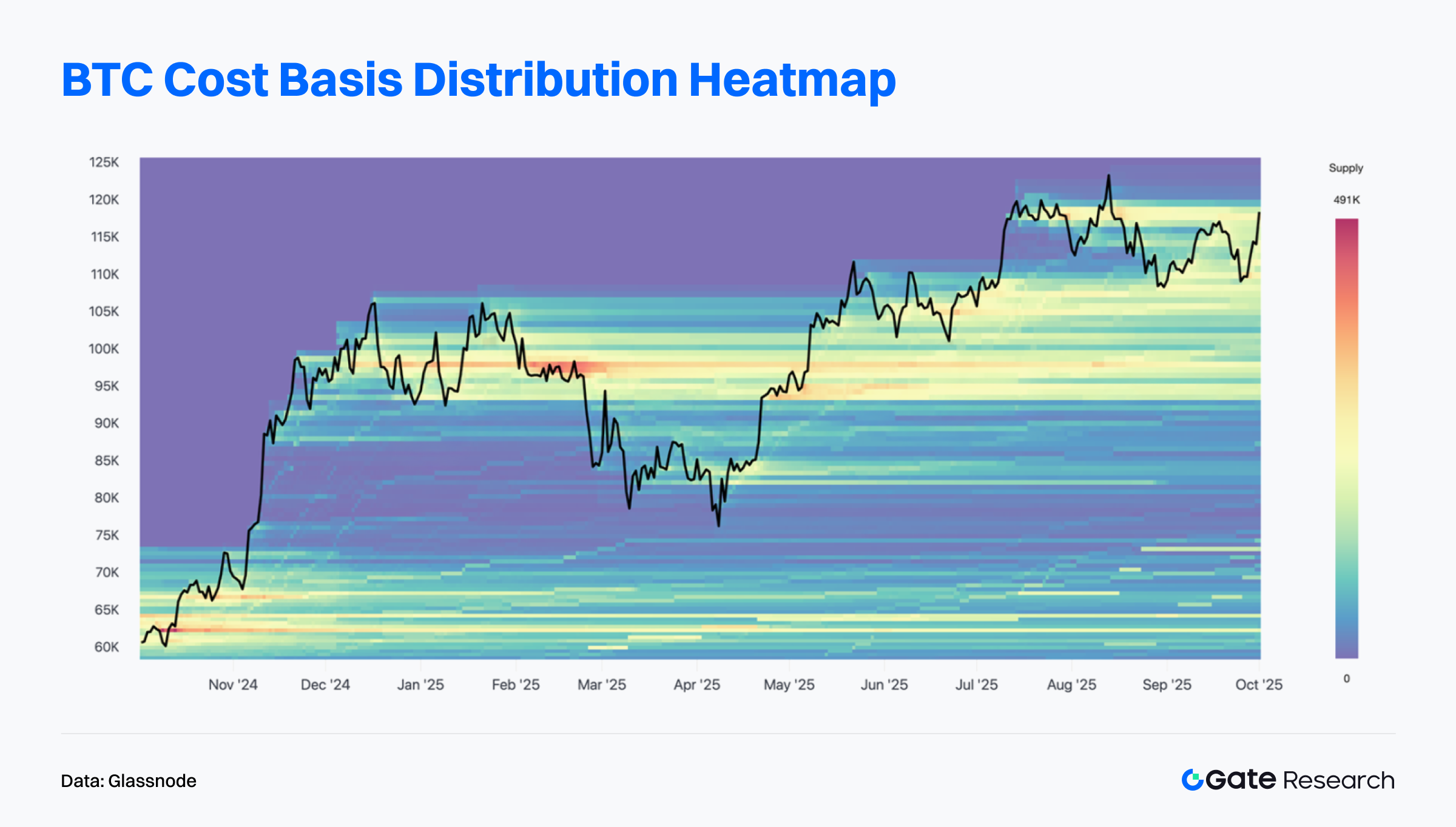

Glassnodeデータによれば、Bitcoinは114,000〜118,000米ドルレンジで密集した供給抵抗に直面。このゾーンには8月末〜9月初旬に購入されたコインが大量集積し、歴史的高コスト保有分を示しています。【6】

価格がこのゾーンに戻ると、過去の買い手は損益分岐や小幅利益確定のため売却し、強い売り圧力が生じます。さらなる上昇には供給の十分な吸収が必要で、健全なもみ合いを経て次の上昇へ進むことが求められます。

短期保有者活動低調—資本モメンタム冷却

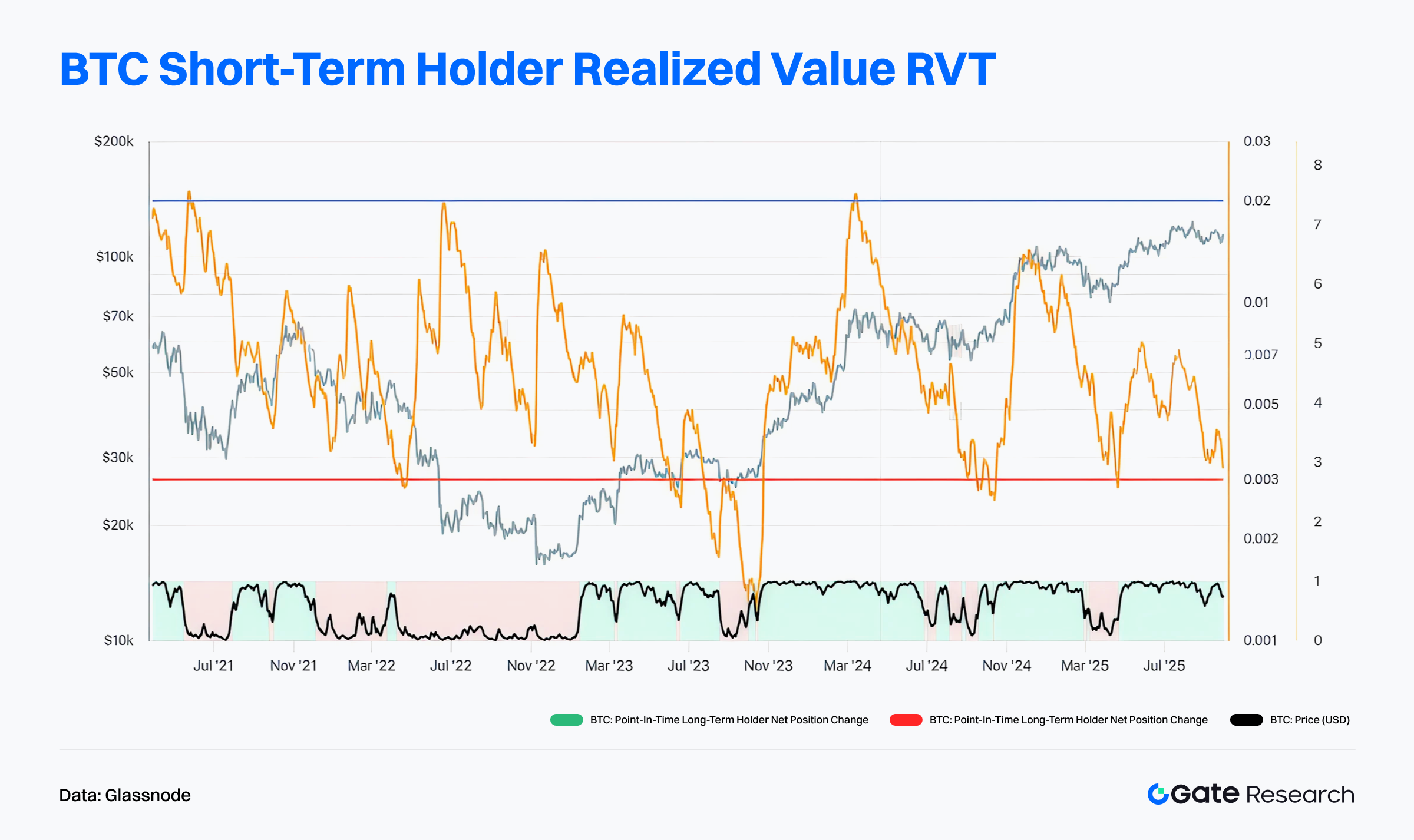

Glassnodeによると、短期保有者実現価値比率(STH RVT)は下落を続け、0.003「市場冷却閾値」に接近しており、オンチェーン資本活動は極めて低水準。RVT値が低いほど取引量が実現時価総額に対して小さく、新規資本流入が乏しいことを示唆します。【7】

現在RVTは歴史的低水準で、取引熱が大きく冷め短期投機が沈静化。Bitcoinは2024年後半以降上昇トレンドを維持していますが、RVT低迷は2021年や2024年初頭の強気局面と比べオンチェーン活動の裏付けが弱いことを示しています。流動性・資本流入の改善がなければ、価格は高値更新に苦戦し、構造的冷却リスクに直面します。

長期保有者ポジション縮小継続—価格は圧力に直面

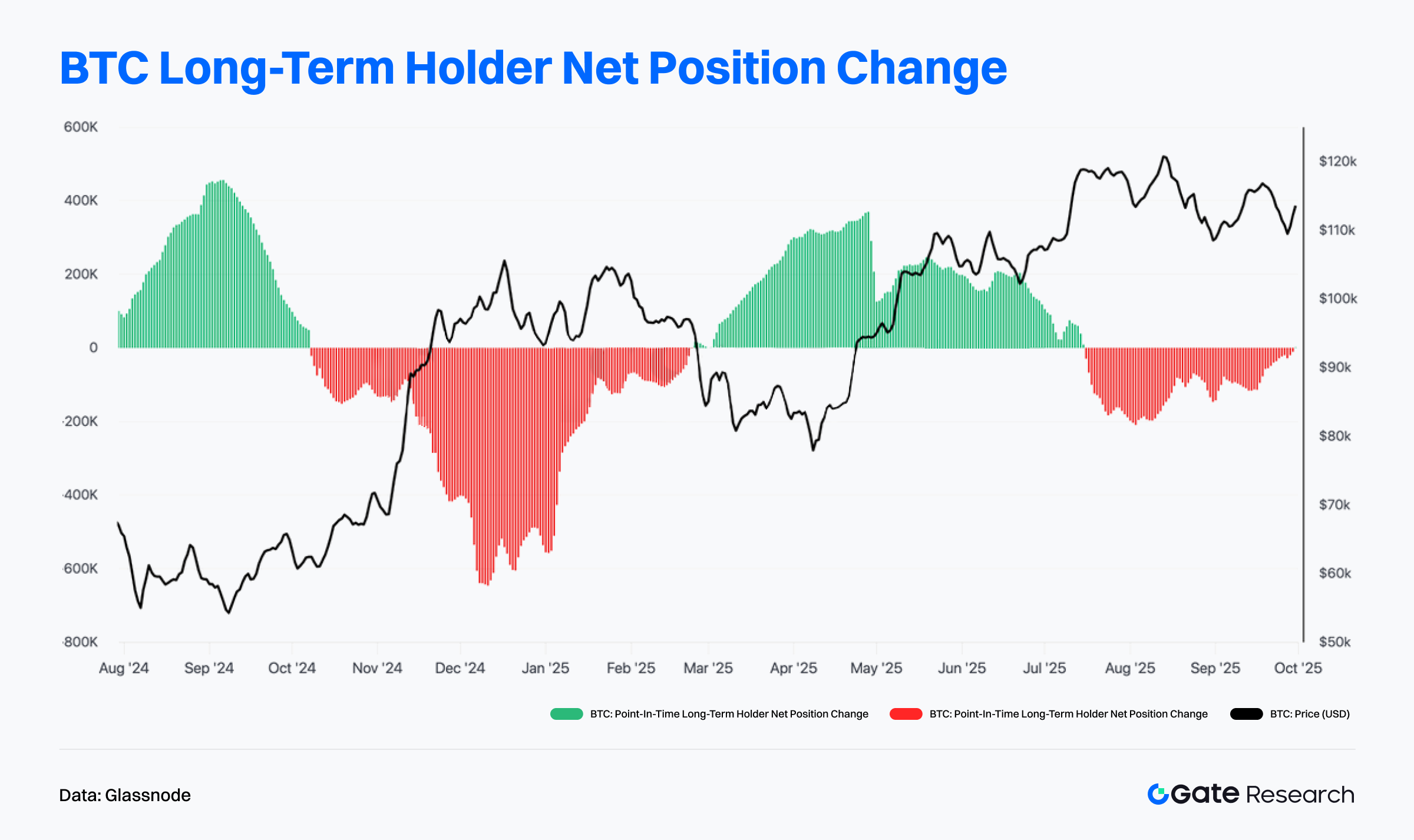

Glassnodeによると、長期保有者純ポジション変化は数週間連続でマイナスとなり、長期保有者が残高を減らしコールドストレージからコインを移動・売却している可能性を示します。赤棒は長期保有者からの純流出で、過去2カ月間で数十万BTC規模の流出と推定されます。これは経験豊富な投資家が高値圏で利益確定やリスク回避を進めていることを示します。【8】

長期保有者の分布行動は循環的トップ局面と関連します。価格が高値圏で停滞し長期保有者が売却継続すると需給不均衡が生じ、さらなる上昇は困難となります。Bitcoinは11万米ドル超で推移していますが、長期資本の支えがなければ勢いは限定的。新規参入による買いがなければ価格は下方修正圧力となり、長期保有者の動向は市場次局面の重要指標となります。

注目プロジェクト・トークン動向

オンチェーンデータでは、資本とユーザーが高いインタラクション基盤やアプリ深度を持つエコシステムに集中。技術革新や強いナラティブを備えたプロジェクトが投資家の新たな注目を集めています。本節では直近で最も注目されたプロジェクト・トークンを取り上げ、その成長ロジックと市場インパクトを分析します。

注目プロジェクト概要

Plasma

Plasmaはステーブルコインアプリケーションに特化したブロックチェーンプロジェクトで、低参入障壁・高プライバシー・高スループットの決済インフラを新興市場向けに提供します。ステーブルコイン発行、レンディング、流動性マイニング、アプリ配信を単一ネットワークに統合し、統一的なステーブルコインエコシステムを構築。ネイティブトークンXPLはガバナンス・ステーキング・手数料用途に使われ、エアドロップ・パブリックセール・クレジットカードキャッシュバックなど積極策でユーザー成長を加速しています。

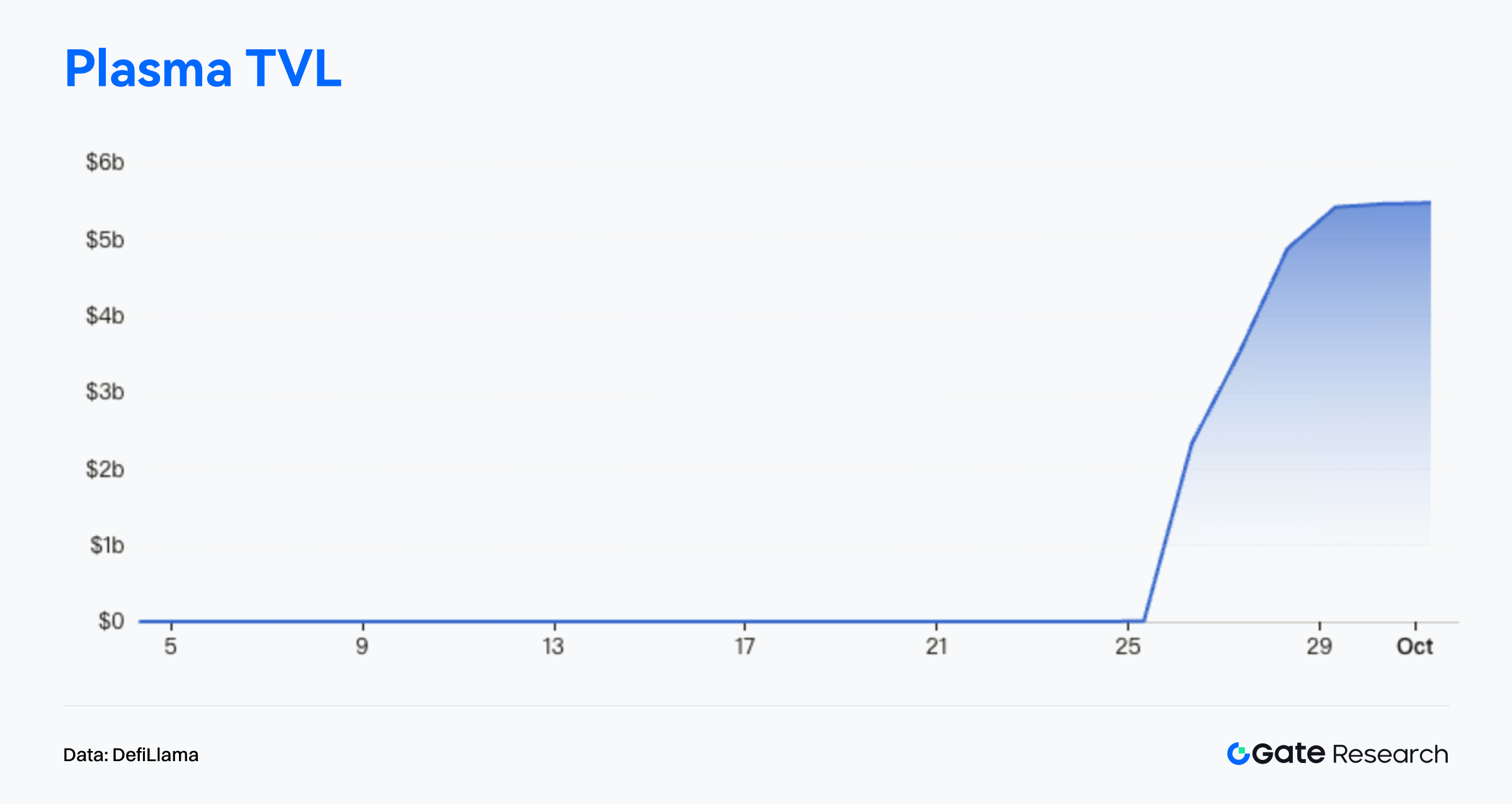

DefiLlamaによると、メインネット稼働から数日でPlasmaのTVLは9月30日時点54億6,000万米ドル超。1週間で40%以上増加し一時Baseを上回りました。オンチェーン供給は2日で70億米ドル超、Lending Vaultの預入は14億米ドル、年利約40%。meme coin trillionsは時価総額が1日で936%急騰し、5,000万米ドル超。XPLトークンは最高値1.67米ドル、FDVは140億米ドル超となりました。【9】

Plasmaの急成長は技術力だけでなく積極的な市場戦略に支えられています。ローンチ前プレセールで16億米ドル近く調達、初期投資家は最大19倍のリターン。プレデポジット参加者全員に追加エアドロップ、個別報酬は最大13,000米ドル。Launchpadは2億5,100万米ドル調達、応募率23,847%超で月間最注目ローンチとなりました。

戦略面では、PlasmaはSoutheast AsiaやTurkeyなどステーブルコイン利用が活発な新興市場に注力し、キャッシュバック・オンチェーン利回り機能付きプリペイドカード「Plasma One」を展開予定。TRONのステーブルコインエコシステムと競合します。100以上のDeFiプロジェクトと提携し流動性インセンティブを展開、トレジャリー残高は15億米ドル超。ローンチ週でユーザー活動・流動性流入・エコシステム参加を急拡大しましたが、長期的にはユーザー定着・実需採用・コンプライアンスへの対応が鍵です。

注目トークン概要

$MYX

MYXはMYX Financeのネイティブトークンで、オンチェーンパーペチュアル先物取引に特化した分散型デリバティブプロトコルです。パーミッションレス、ゼロスリッページ、コミュニティ主導ガバナンスで新たなオンチェーン取引体験を提供。独自メカニズム設計でオーダーブック・仲介者に依存せず、効率的・低コストなパーペチュアル契約取引を実現。MYXトークンはガバナンス・ステーキング報酬・手数料分配に利用されます。

CoinGeckoによれば、MYXは9月30日までの1週間で63.25%上昇、最高値16.40米ドルで市場を大きく上回りました。この高騰はマクロ環境とプロジェクト要因の相乗効果。グローバル流動性回復によるリスク選好でMYXのような中型アルトコインに資本が流入し、成長ポテンシャルを引き出しています。直近はプロトコル新機能ローンチ、流動性インセンティブ開始、パートナー拡大でユーザー・資本流入が加速しました。【10】

MYXのコミュニティエンゲージメントは急拡大。X、Telegram、暗号フォーラムで取引メカニズム・エアドロップ噂・ロードマップ更新が話題となり、Cryptoインフルエンサーは「オンチェーンパーペチュアルのダークホース」と評価。大口取引やウォレット分析も拡散しFOMOが高まりました。過大評価論争も短期的モメンタムと認知度をさらに押し上げました。

総じて、MYX Financeはメカニズム革新・取引効率・ユーザー体験で分散型デリバティブ分野の急成長株となり、流動性インセンティブ・機関注目・活発なコミュニティ・好調なテクニカルが短期的な継続性を支えています。流動性流入が続けば、オンチェーンデリバティブの基幹インフラとなる可能性があります。

まとめ

2025年9月のオンチェーン活動・資本分布は構造分化が継続。Solanaは月間取引23億件で高頻度分野の優位、Baseは取引量26.6%増・アクティブアドレス100万超でLayer2主要ネットワークへ。Ethereumはわずかに減少しつつも高価値チェーンとしてDeFi・プロトコルで中核を担っています。

資本面ではArbitrumがDRIPインセンティブで純流入5億米ドル超、全チェーン中最大の資本流入。Ethereum・Baseはそれぞれ7億5,000万米ドル・6億米ドルの純流出で、インセンティブ競争下で流動性リプライシング圧力が顕著。資金は高利回りや新インセンティブを提供する新興エコシステムへ迅速に移行しています。

Bitcoinはオンチェーン指標が横ばい調整—短期保有者の活動鈍化・長期保有者の分布継続—で上昇モメンタムは限定的。コストベースゾーンがテクニカルサポートとなり、修正局面であることを示唆しています。

プロジェクト面では、Plasmaが統合型ステーブルコイン設計と積極インセンティブで月間新規チェーンの急成長を遂げTVL54億米ドル超。MYX Financeはデリバティブ分野で急成長株となり、トークンは1週間で63.25%上昇、コミュニティ熱・機関注目を集めました。

全体として、資本とユーザーは高活動・高スループット・強いナラティブを持つエコシステムに加速度的に流入し、オンチェーン領域の構造分化トレンドが強化されています。

参考文献:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=lin&period=1y&s=1727838936&u=1759374936&zoom=365

- Glassnode, https://studio.glassnode.com/charts/btc-sth-realized-rvt-ratio?a=BTC&s=1398402256&u=1759190400&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthNetChangePit?a=BTC&c=native&ema=0&mAvg=3&mMedian=0&mScl=lin&pScl=lin&period=1y&resolution=24h&s=1722384000&u=1759276800&zoom=

- DefiLlama, https://defillama.com/chain/plasma

- CoinGecko, https://www.coingecko.com/en/coins/myx-finance

Gate Researchは、テクニカル分析・市場動向・業界リサーチ・トレンド予測・マクロ経済政策分析など専門的コンテンツを提供する総合型ブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資は高リスクを伴います。ユーザーは自身でリサーチし、資産・商品の特性を十分理解した上で投資判断を行ってください。Gateは、これら判断による損失や損害に関して一切責任を負いません。

関連記事

トップ10のビットコインマイニング会社

定量的戦略取引について知っておくべきことすべて

政府効率局(DOGE)のガイド

2024年の日本のWeb3市場:政府の政策、企業のトレンド、そして2025年の展望

暗号資産先物取引におけるリスク管理の方法