Stablecoin tengah populer, tetapi apakah Bitcoin masih mampu memenuhi “impian sebagai alat pembayaran”?

Dengan pengesahan GENIUS Act yang mengukuhkan status stablecoin berbasis U.S. Treasuries, jaringan terdesentralisasi Bitcoin semakin menegaskan posisinya sebagai blockchain utama untuk adopsi global—khususnya saat dunia menghadapi penurunan permintaan obligasi AS di tengah situasi multipolar yang makin kompleks.

Peralihan era dari dominasi tunggal AS ke rezim multipolar yang dipelopori negara-negara BRICS, membawa tekanan luar biasa bagi dolar akibat permintaan obligasi yang merosot dan biaya utang yang melonjak. GENIUS Act yang resmi berlaku Juli 2025 menunjukkan strategi tegas Amerika: pengakuan legal atas stablecoin berbasis U.S. Treasuries, sekaligus membuka permintaan internasional besar atas obligasi AS.

Blockchain pendukung stablecoin ini akan membentuk arsitektur ekonomi global lintas generasi. Desentralisasi Bitcoin yang superior, fitur privasi Lightning Network, dan keamanan yang kokoh menjadikannya pondasi ideal revolusi dolar digital—menjamin biaya konversi minimal seiring pelemahan fiat. Artikel ini mengupas alasan mengapa digitalisasi dolar melalui blockchain menjadi keniscayaan, dan mengapa Bitcoin harus menjadi infrastruktur utama bagi transisi ekonomi AS saat hegemoni globalnya berakhir.

Akhir Tatanan Unipolar

Dunia bergerak dari tatanan unipolar—di mana AS mengendalikan pasar dan konflik global—menuju sistem multipolar yang memungkinkan aliansi Timur mandiri dari kebijakan luar negeri Amerika. Blok BRICS, yang terdiri dari Brasil, Rusia, Tiongkok, dan India, merepresentasikan perubahan tersebut. Kebangkitan BRICS memicu pergeseran geopolitik besar, secara langsung menantang dominasi dolar.

Berbagai peristiwa yang tampak terpisah menandai restrukturisasi itu, seperti aliansi militer AS-Saudi. AS kini tidak lagi menjaga pakta petrodolar, yang dulu mewajibkan Saudi menjual minyak hanya dalam dolar sebagai imbalan perlindungan militer Amerika. Mekanisme petrodolar yang selama puluhan tahun menjadi penopang permintaan dolar dan kekuatan ekonomi AS, kini telah runtuh—terutama sejak perang Ukraina—dengan Arab Saudi menerima mata uang lain untuk perdagangan minyak.

Kerapuhan di Pasar Obligasi AS

Indikator penting lain dalam transformasi geopolitik ini adalah lemahnya pasar obligasi AS, seiring meningkatnya keraguan terhadap kredibilitas utang jangka panjang pemerintah. Sebagian khawatir akan instabilitas domestik; sebagian lain meragukan kemampuan pemerintah menghadapi disrupsi teknologi dan laju BRICS.

Elon Musk dikabarkan termasuk dalam jajaran skeptis. Baru-baru ini, ia bekerja sama dengan pemerintah Trump selama berbulan-bulan untuk mengubah tata kelola nasional melalui Office of Government Efficiency, namun tiba-tiba mundur dari politik pada Mei.

Pada sebuah forum, Musk berkata, “Saya belum ke Washington sejak Mei. Pemerintah pada dasarnya sudah tak bisa diperbaiki. Saya kagum pada upaya mulia David Sacks… namun, jika melihat utang nasional kita… jika AI dan robotik tidak bisa menyelesaikan masalah utang, kita selesai.”

Jika bahkan Musk tak mampu menyelamatkan pemerintah AS dari krisis keuangan, siapa lagi yang bisa?

Ketidakpastian tercermin pada rendahnya permintaan obligasi jangka panjang AS, memaksa Treasury menaikkan suku bunga untuk menarik investor. Yield Treasury 30 tahun kini 4,75%—tertinggi dalam 17 tahun. Menurut Reuters, permintaan pada lelang obligasi panjang, seperti Treasury 30 tahun, menurun, dengan partisipasi tahun 2025 dinilai “mengecewakan.”

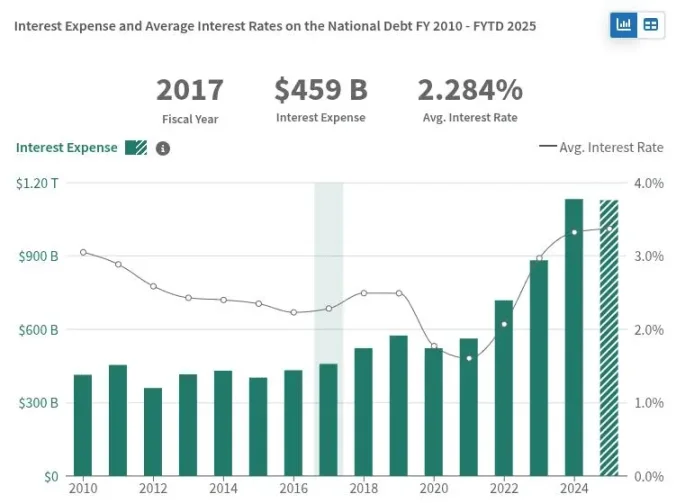

Pelemahan permintaan terhadap obligasi jangka panjang AS berdampak ekonomi signifikan. Treasury harus menawarkan yield lebih tinggi, sehingga pembayaran bunga pemerintah mendekati USD 1 triliun per tahun, melebihi anggaran militer nasional.

Jika AS gagal menarik pembeli utang, negara harus mengandalkan Federal Reserve membeli obligasi—memperbesar neraca dan suplai uang. Dinamika ini hampir pasti memicu inflasi dolar, memperlemah ekonomi AS lebih lanjut.

Dampak Sanksi terhadap Pasar Obligasi

Pasar obligasi AS terpukul pada 2022, saat pemerintah menggunakan pasar obligasi memblokir Rusia akibat invasi Ukraina. AS membekukan cadangan Treasury Rusia di luar negeri—dana untuk pembayaran utang kepada investor Barat—dan dilaporkan memblokir Rusia membayar pemegang obligasi asing.

Juru bicara Treasury saat itu mengonfirmasi pelarangan pembayaran tersebut.

“Hari ini tenggat Rusia untuk pembayaran utang,” ujarnya.

“Efektif segera, Treasury melarang pembayaran utang dolar dari rekening pemerintah Rusia di bank AS. Rusia harus menghabiskan cadangan dolar tersisa, mencari pendapatan baru, atau gagal bayar.”

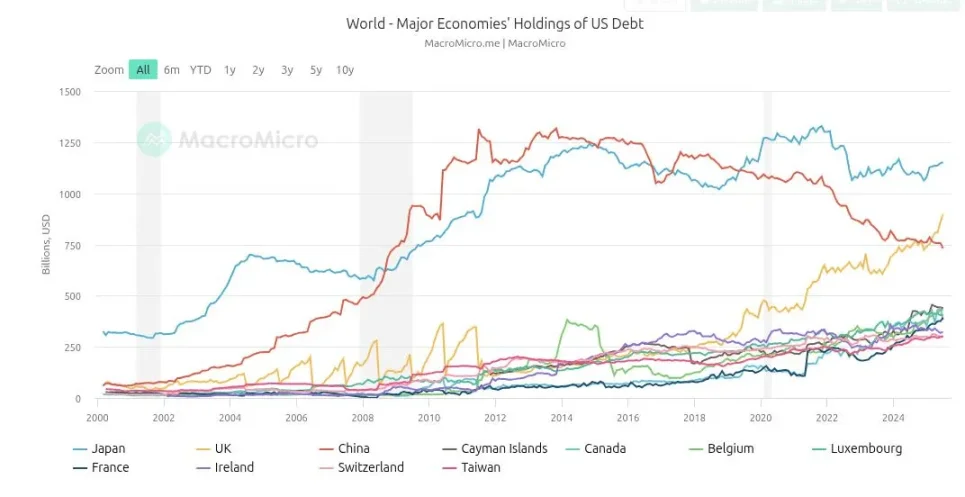

Dengan sanksi, AS mengubah pasar obligasi menjadi alat tekanan terhadap Rusia. Namun sanksi berdampak dua arah: sejak itu, permintaan asing atas obligasi AS melemah karena negara yang tak sejalan dengan kebijakan Amerika mendiversifikasi risiko. Tiongkok memimpin penarikan, kepemilikan Treasury memuncak USD 1,25 triliun tahun 2013 dan anjlok sejak perang Ukraina—kini mendekati USD 750 miliar.

Peristiwa ini menunjukkan kekuatan sanksi, sekaligus mengikis kepercayaan pasar obligasi. Tak hanya pembayaran Rusia diblokir—investor pun terdampak—pembekuan cadangan negara mengirim pesan jelas: menentang kebijakan AS, akses obligasi Anda lenyap.

Pemerintahan Trump mengurangi penggunaan sanksi, menyadari dampak negatifnya terhadap keuangan nasional, dan beralih ke tarif. Hasilnya beragam; walau pemerintah mengklaim rekor pendapatan pajak dan investasi infrastruktur swasta, kolaborasi Timur via BRICS justru makin pesat.

Strategi Manual Stablecoin

Ketika Tiongkok mengurangi kepemilikan obligasi AS satu dekade terakhir, muncul pembeli baru besar. Tether, pelopor fintech sejak era awal Bitcoin, kini memegang USD 171 miliar Treasury—hampir seperempat kepemilikan Tiongkok dan lebih besar dari kebanyakan negara.

Tether, penerbit stablecoin utama USDT, memiliki kapitalisasi pasar beredar USD 171 miliar dan laba USD 1 miliar untuk Q1 2025. Modelnya sederhana: beli Treasury jangka pendek, terbitkan USDT dengan jaminan 1:1, dan kumpulkan bunga dari pemerintah AS. Hanya dengan 100 karyawan awal tahun ini, Tether dinilai sebagai perusahaan paling menguntungkan per kapita di dunia.

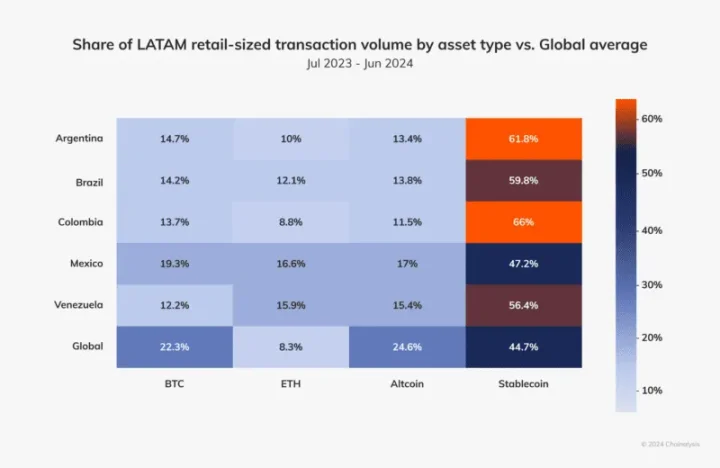

Circle, penerbit USDC—stablecoin terbesar kedua—memegang hampir USD 50 miliar Treasury jangka pendek. Stablecoin kini digunakan luas, terutama di Amerika Latin dan negara berkembang, sebagai alternatif fiat lokal yang tertekan inflasi dan kontrol modal jauh lebih parah dibanding dolar.

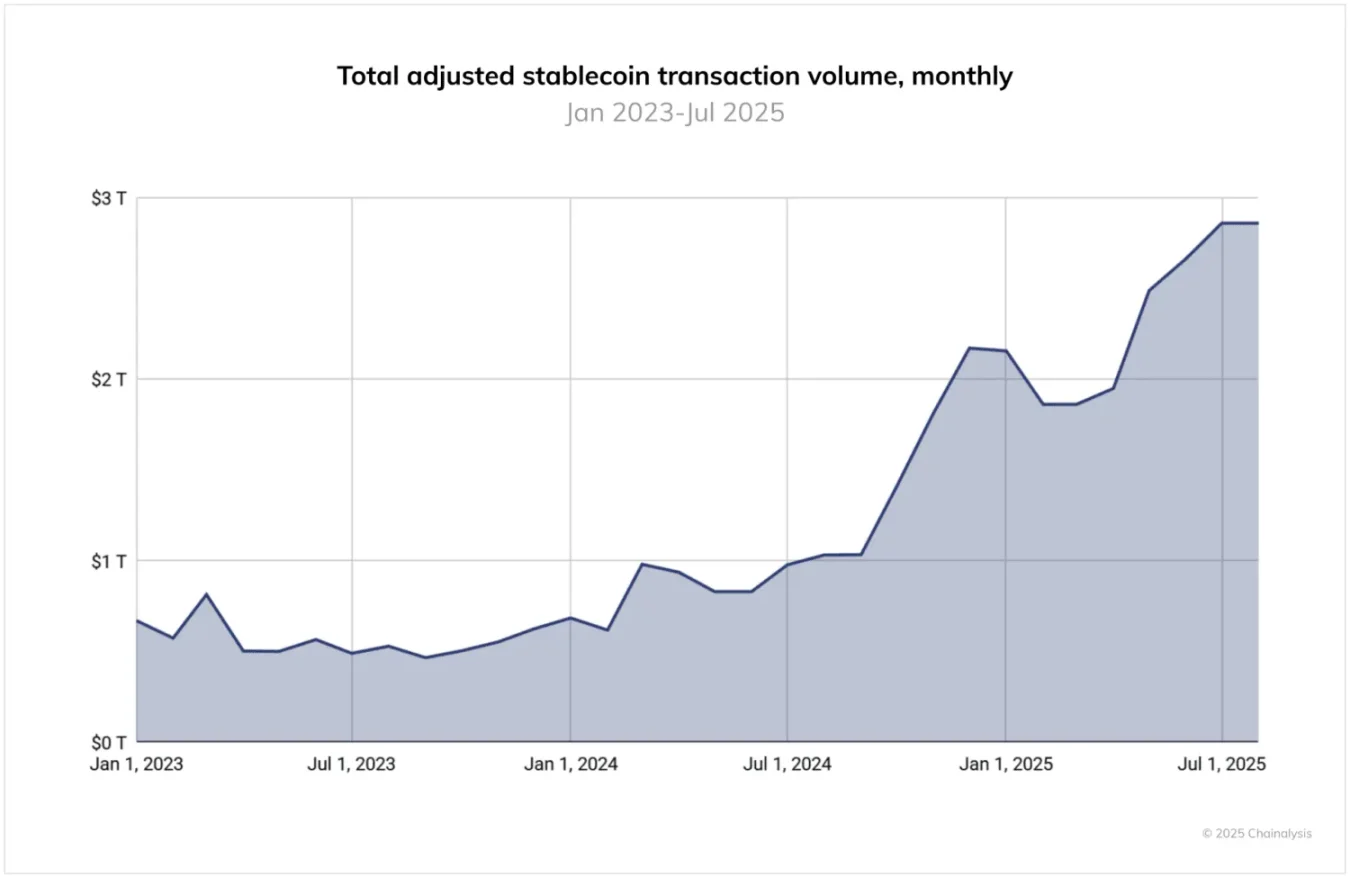

Volume transaksi stablecoin kini bukan sekadar eksperimen—telah menembus triliunan dolar. Laporan Chainalysis 2025 menyatakan: “Juni 2024–Juni 2025, USDT memproses lebih dari USD 1 triliun per bulan, tertinggi USD 1,14 triliun Januari 2025. Volume USDC berkisar USD 1,24–3,29 triliun per bulan. Angka ini memperkuat posisi sentral Tether dan USDC dalam infrastruktur kripto, khususnya pembayaran lintas negara dan aktivitas institusi.”

Contohnya, laporan Chainalysis 2024 tentang Amerika Latin menunjukkan kawasan ini menyumbang 9,1% total arus masuk kripto 2023–2024, pertumbuhan tahunan 40–100%—lebih dari separuhnya stablecoin. Ini menegaskan besarnya permintaan mata uang alternatif di negara berkembang.

AS membutuhkan pembeli baru obligasi, dan permintaan tersebut berupa permintaan dolar—sebab mayoritas penduduk dunia terjebak fiat yang jauh lebih lemah. Jika dunia bergeser pada struktur geopolitik di mana dolar bersaing setara dengan fiat lain, dolar bisa tetap unggul. Meski penuh kekurangan, AS adalah negara adidaya dengan kekayaan, SDM, dan potensi ekonomi luar biasa—terutama dibanding ekonomi kecil dan peso mereka yang rapuh.

Amerika Latin menunjukkan permintaan tinggi terhadap dolar, tapi pasokannya terbatas karena pemerintah lokal membatasi akses perbankan tradisional. Di banyak negara di luar AS, rekening dolar sulit didapat. Bank lokal diatur ketat dan tunduk pada pemerintah yang menjaga kepentingan peso. AS bukan satu-satunya yang piawai mencetak uang dan melindungi mata uangnya.

Stablecoin memecahkan dua masalah sekaligus: menciptakan permintaan Treasury dan menyalurkan nilai dolar ke siapa pun, di mana pun.

Stablecoin memanfaatkan fitur tahan sensor dari blockchain—kemampuan yang tidak dimiliki bank lokal. Dengan mengembangkan stablecoin, AS dapat merambah pasar internasional baru, memperluas basis pengguna, dan mengekspor inflasi dolar ke negara-negara tanpa pengaruh langsung ke politik AS—tradisi lama Amerika. Secara strategi, ini ideal bagi dolar dan kelanjutan kebijakan lama yang diperkuat teknologi finansial baru.

Regulator AS memahami peluang ini. Chainalysis mencatat: “Regulasi stablecoin berubah drastis dalam 12 bulan terakhir. Walau GENIUS Act belum berlaku, pengesahannya menimbulkan minat institusional tinggi.”

Mengapa Stablecoin Layak Melampaui Bitcoin

Cara paling efektif agar Bitcoin membantu negara berkembang keluar dari fiat lemah adalah dengan menjadikan Bitcoin lapisan settlement bagi dolar. Setiap wallet stablecoin dolar mesti sekaligus wallet Bitcoin.

Penentang strategi Bitcoin-dolar menyebut pendekatan ini bertentangan dengan filosofi libertarian Bitcoin—Bitcoin semestinya menggantikan dolar, bukan memperkuatnya. Namun kritik ini umumnya berbasis perspektif AS. Mudah mencela dolar bila penghasilan dan rekening Anda dalam dolar, atau hanya mengalami inflasi 2–8% per tahun. Bagi kebanyakan penduduk luar AS, inflasi 2–8% justru ideal.

Banyak negara di dunia menderita fiat lebih buruk dari dolar, dengan inflasi dua hingga tiga digit. Itulah sebabnya stablecoin diadopsi massal di negara berkembang. Mereka harus meninggalkan sistem lama sebelum bisa beralih ke Bitcoin.

Sayangnya, meski stablecoin awalnya dibangun di atas Bitcoin, kini tidak lagi—menimbulkan risiko dan friksi bagi pengguna. Mayoritas transaksi stablecoin berlangsung di blockchain Tron, jaringan terpusat milik Justin Sun dan mudah dijadikan target pemerintah anti stablecoin dolar.

Kebanyakan blockchain stablecoin sangat transparan: alamat publik mudah ditelusuri, sering terkait data pengguna di exchange, dan terbuka bagi pemerintah lokal. Ini meningkatkan risiko bagi pengguna dan memberi celah bagi pihak asing menghambat adopsi stablecoin dolar.

Bitcoin mengatasi risiko infrastruktur ini. Berbeda dengan Ethereum, Tron, dan Solana, Bitcoin sangat terdesentralisasi—puluhan ribu node global dan sistem peer-to-peer yang tahan gangguan. Konsensus proof-of-work Bitcoin memberi pemisahan kekuasaan yang tak dimiliki chain proof-of-stake. Contohnya, Michael Saylor, meski memegang 3% Bitcoin, tak punya hak suara konsensus—berbeda dengan Vitalik di Ethereum atau Justin Sun di Tron.

Lightning Network Bitcoin memungkinkan transaksi instan dan aman serta menjaga privasi: pembayaran Lightning off-chain dan tak meninggalkan jejak publik, memberi kerahasiaan pengguna. Ini mempersempit ancaman privasi dari pengintai blockchain menjadi hanya segelintir perusahaan—bahkan dalam skenario terburuk.

Pengguna juga dapat menjalankan node Lightning lokal untuk kendali privasi dan keamanan—fitur yang tak tersedia di sebagian besar blockchain stablecoin saat ini.

Kebijakan kepatuhan dan sanksi tetap berlaku untuk stablecoin dolar, dengan tata kelola di Washington dan penegakan via analitik serta smart contract. Pada prinsipnya, dolar memang sentralistik. Namun jika mayoritas nilai stablecoin bertransaksi via Lightning, privasi pengguna tetap terjaga—melindungi negara berkembang dari kejahatan terorganisir maupun pemerintah lokal yang represif.

Pada akhirnya, pengguna mengutamakan biaya dan efisiensi transfer—itulah sebab Tron mendominasi. Namun, peluncuran USDT di Lightning bisa mengubah lanskap dengan cepat. Di dunia Bitcoin-dolar, Bitcoin menjadi infrastruktur transaksi dolar, dengan dolar tetap sebagai unit akun utama dalam waktu dekat.

Bisakah Bitcoin Bertahan di Tengah Tekanan?

Beberapa kritikus khawatir strategi Bitcoin-dolar bisa mengancam integritas Bitcoin. Mereka mempertanyakan apakah menjadikan dolar di atas Bitcoin akan mendistorsi fondasi jaringan. Cara paling gamblang bagi negara adidaya seperti AS untuk mengendalikan Bitcoin adalah dengan menegakkan sanksi di level proof-of-work.

Namun, seperti diuraikan sebelumnya, rezim sanksi telah melemah dan digantikan era tarif—fokus pada regulasi arus barang, bukan arus modal. Pergeseran kebijakan luar negeri Amerika pasca-Trump dan pasca-Ukraina justru mengurangi tekanan pada Bitcoin.

Saat institusi Barat seperti BlackRock—bahkan pemerintah AS—mengadopsi Bitcoin sebagai strategi jangka panjang, atau seperti dikatakan Trump, “cadangan strategis Bitcoin,” mereka memiliki kepentingan langsung pada masa depan jaringan. Jika mereka menyerang resistensi sensor Bitcoin, dampaknya justru merugikan diri sendiri dan menghambat potensi jaringan menyalurkan stablecoin ke negara berkembang.

Dalam skema Bitcoin-dolar, Bitcoin berkompromi dengan melepas status unit akun. Bagi komunitas Bitcoin, ini kabar kurang menyenangkan. Unit akun adalah puncak hyperbitcoinization, dan sebagian pengguna sudah bertransaksi dengan paradigma ini, mengambil keputusan ekonomi berdasarkan saldo satoshi. Namun, bagi yang memahami Bitcoin sebagai uang paling sehat, reputasi itu tak tergantikan. Bahkan, strategi Bitcoin-dolar justru memperkuat peran Bitcoin sebagai penyimpan nilai dan alat tukar.

Setelah 16 tahun upaya menjadikan Bitcoin unit akun global seperti dolar, kini mulai muncul pemahaman bahwa dalam jangka menengah, dolar dan stablecoin kemungkinan mengambil peran tersebut. Transaksi Bitcoin akan tetap berlangsung—bisnis pendukung Bitcoin akan terus berkembang dan sebaiknya tetap menerima Bitcoin untuk membangun cadangan—namun dalam beberapa dekade ke depan, stablecoin dan nilai berdenominasi dolar akan mendominasi perdagangan kripto.

Momentum Ini Tidak Terbendung

Ketika dunia beradaptasi dengan kebangkitan kekuatan Timur dan tatanan multipolar, AS menghadapi keputusan penting untuk menghindari krisis finansial berkepanjangan. Teorinya, Amerika dapat memangkas pengeluaran, bertransformasi, dan memodernisasi diri agar lebih efisien dan kompetitif di abad ke-21. Pemerintah Trump tengah melakukan upaya tersebut—melalui tarif, reshoring manufaktur, dan pengembangan talenta domestik.

Meski inovasi besar—seperti otomatisasi futuristik atau strategi Bitcoin-dolar—bisa menjadi solusi fiskal Amerika, menempatkan dolar di blockchain pun tak mengubah nasib akhirnya: menjadi barang koleksi, artefak museum, dan simbol kejayaan masa lalu.

Desain dolar yang terpusat dan ketergantungan pada politik Amerika pada akhirnya menentukan nasibnya sebagai mata uang. Namun, kemundurannya bisa baru terlihat 10, 50, atau bahkan 100 tahun mendatang. Ketika saat itu tiba, jika sejarah terulang, Bitcoin siap menjadi infrastruktur utama—mengambil peran dan mewujudkan hyperbitcoinization.

Pernyataan:

- Artikel ini diterbitkan ulang dari [Foresight News], hak cipta milik penulis asli [Juan Galt]. Jika ada keberatan atas publikasi ulang ini, silakan hubungi Gate Learn untuk penanganan sesuai prosedur terkait.

- Disclaimer: Seluruh pendapat dan pandangan dalam artikel ini merupakan opini penulis dan bukan merupakan saran investasi.

- Versi bahasa lain diterjemahkan oleh tim Gate Learn. Kecuali Gate dinyatakan sebagai sumber, artikel terjemahan tidak boleh disalin, didistribusikan, atau dijiplak.

Artikel Terkait

Apa itu Stablecoin?

Penjelasan Mendalam tentang Yala: Membangun Agregator Pendapatan DeFi Modular dengan Stablecoin $YU sebagai Medium

Stablecoin Baru Tether USDT0: Bagaimana Bedanya dengan USDT?

Dolar di Internet Nilai - Laporan Ekonomi Pasar USDC 2025

USDC dan Masa Depan Dolar