AxelAdlerJr

Aucun contenu pour l'instant

AxelAdlerJr

Satoshi Nakamoto est une seule personne, pas un groupe.

Au moment de la création de Bitcoin, il avait probablement dans la trentaine ou plus. Ses références à Hashcash, b-money et DigiCash n’étaient pas des citations aléatoires, elles représentaient son contexte de travail réel. Il possédait une expertise approfondie en cryptographie appliquée et en systèmes financiers.

Il était une personne pour qui résoudre le problème était plus important que posséder la solution. Il est très probable qu’il détienne toujours les clés, ce qui fait de lui une cible potentielle pour des activités criminelles.

Au moment de la création de Bitcoin, il avait probablement dans la trentaine ou plus. Ses références à Hashcash, b-money et DigiCash n’étaient pas des citations aléatoires, elles représentaient son contexte de travail réel. Il possédait une expertise approfondie en cryptographie appliquée et en systèmes financiers.

Il était une personne pour qui résoudre le problème était plus important que posséder la solution. Il est très probable qu’il détienne toujours les clés, ce qui fait de lui une cible potentielle pour des activités criminelles.

BTC5,04%

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Prix réalisé sous menace : le marché approche de la zone de support critique

Le marché chute, mais le support à long terme reste intact : la base de coût des LTH augmente (~38,2K$), le prix réalisé diminue (~55,0K$), et à ces taux ils formeront un corridor critique de 43K$-$51K dans un trimestre.

☕️ Adler AM 👇

Voir l'originalLe marché chute, mais le support à long terme reste intact : la base de coût des LTH augmente (~38,2K$), le prix réalisé diminue (~55,0K$), et à ces taux ils formeront un corridor critique de 43K$-$51K dans un trimestre.

☕️ Adler AM 👇

- Récompense

- J'aime

- Commentaire

- 1

- Partager

Le marché revient à une attitude de prudence : les stablecoins confirment la faiblesse du BTC

nouveau ☕️Adler AM 👇

nouveau ☕️Adler AM 👇

BTC5,04%

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

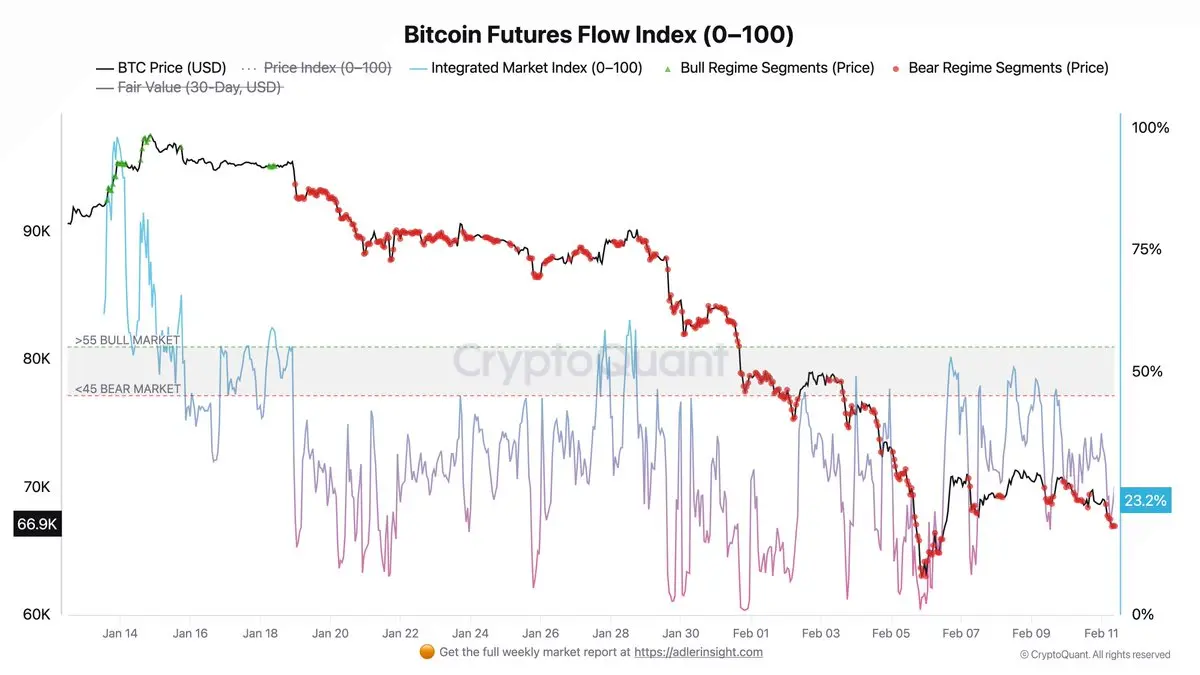

Je vérifie les graphiques des contrats à terme LTF tous les deux jours, en espérant voir des signes d'amélioration, mais je n'en vois pas encore.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

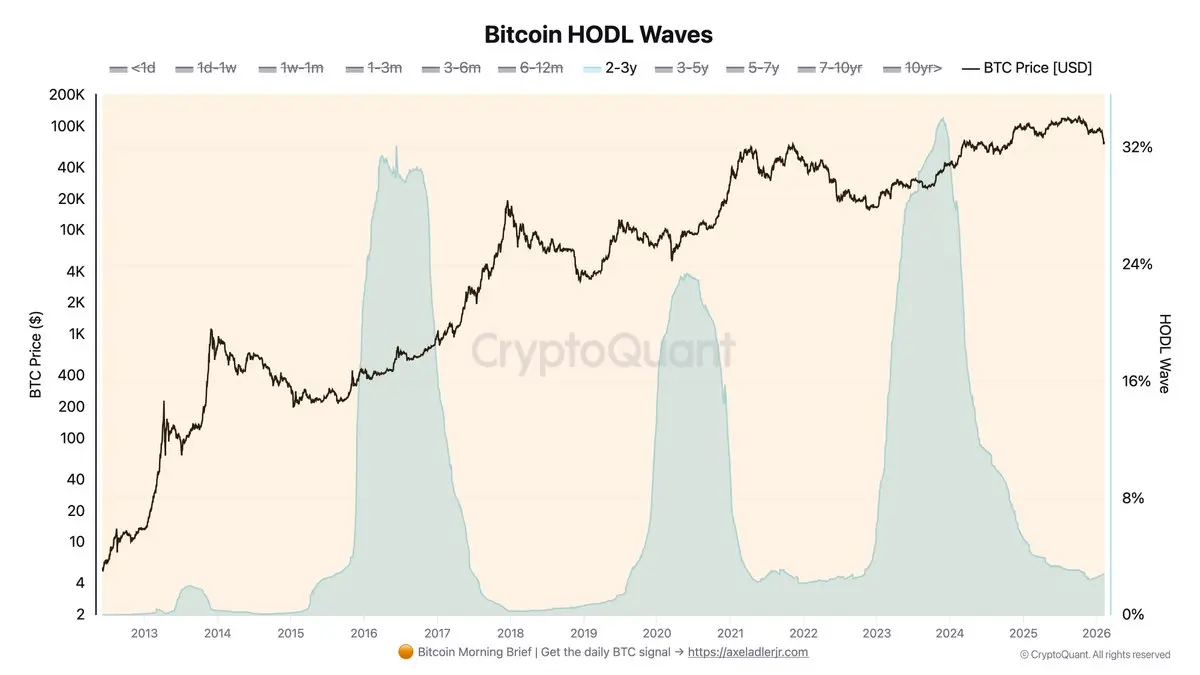

Qui détient réellement l'offre ? Cette leçon montre comment l'offre STH/LTH et les vagues HODL révèlent si un rallye bénéficie d'un soutien solide - ou s'il s'agit simplement de mains faibles qui poursuivent le prix.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Vraies mains en diamant Spectrum💎🙌

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Ces trois leçons vous donneront une compréhension de base de l'un des piliers clés de l'analyse on-chain - le profit/perte non réalisé et la psychologie des cycles de marché.

Enregistrez-les dans vos favoris et consacrez 2 à 3 heures pendant le week-end pour les parcourir calmement et comprendre comment cela fonctionne.

Voir l'originalEnregistrez-les dans vos favoris et consacrez 2 à 3 heures pendant le week-end pour les parcourir calmement et comprendre comment cela fonctionne.

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

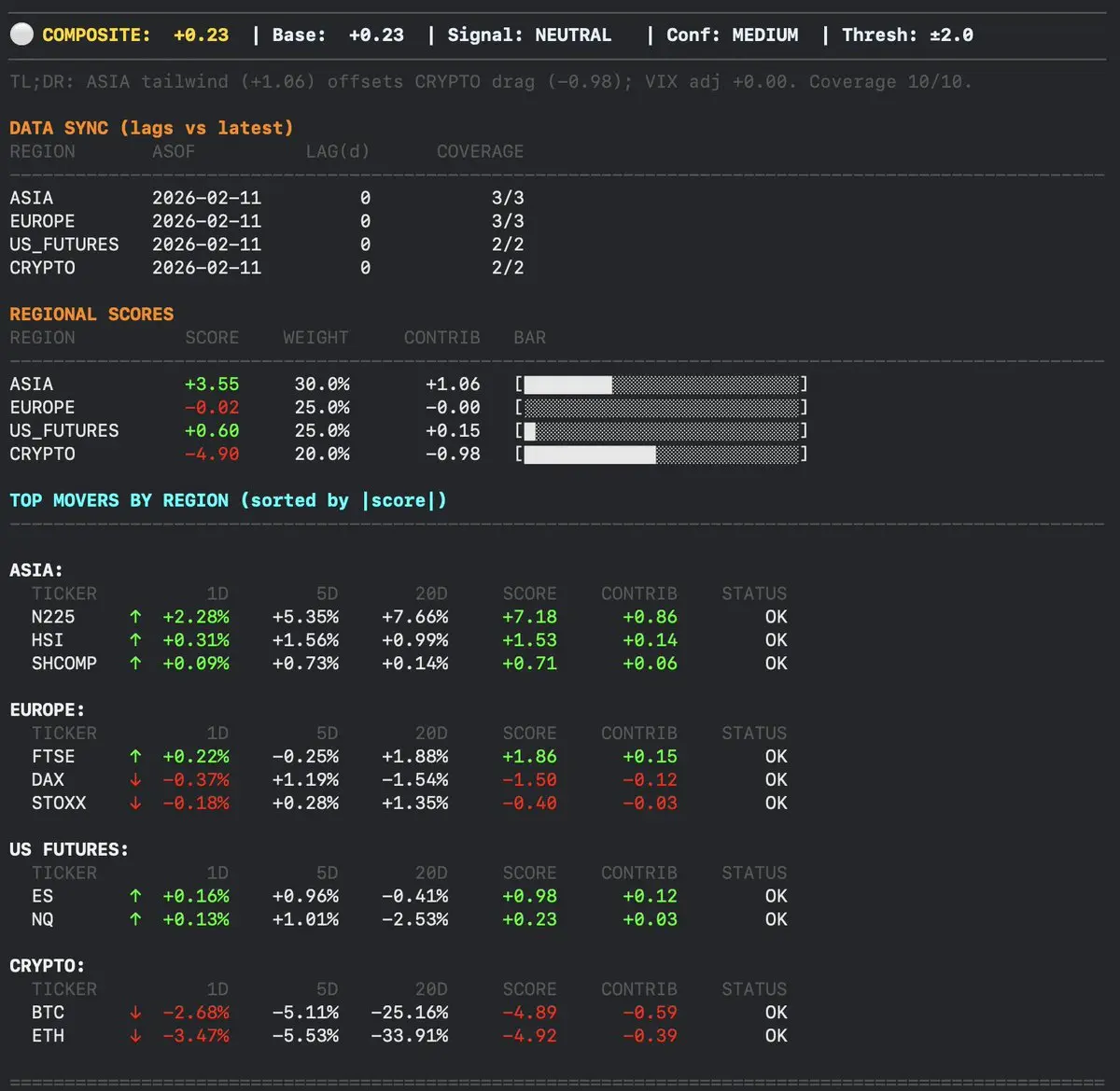

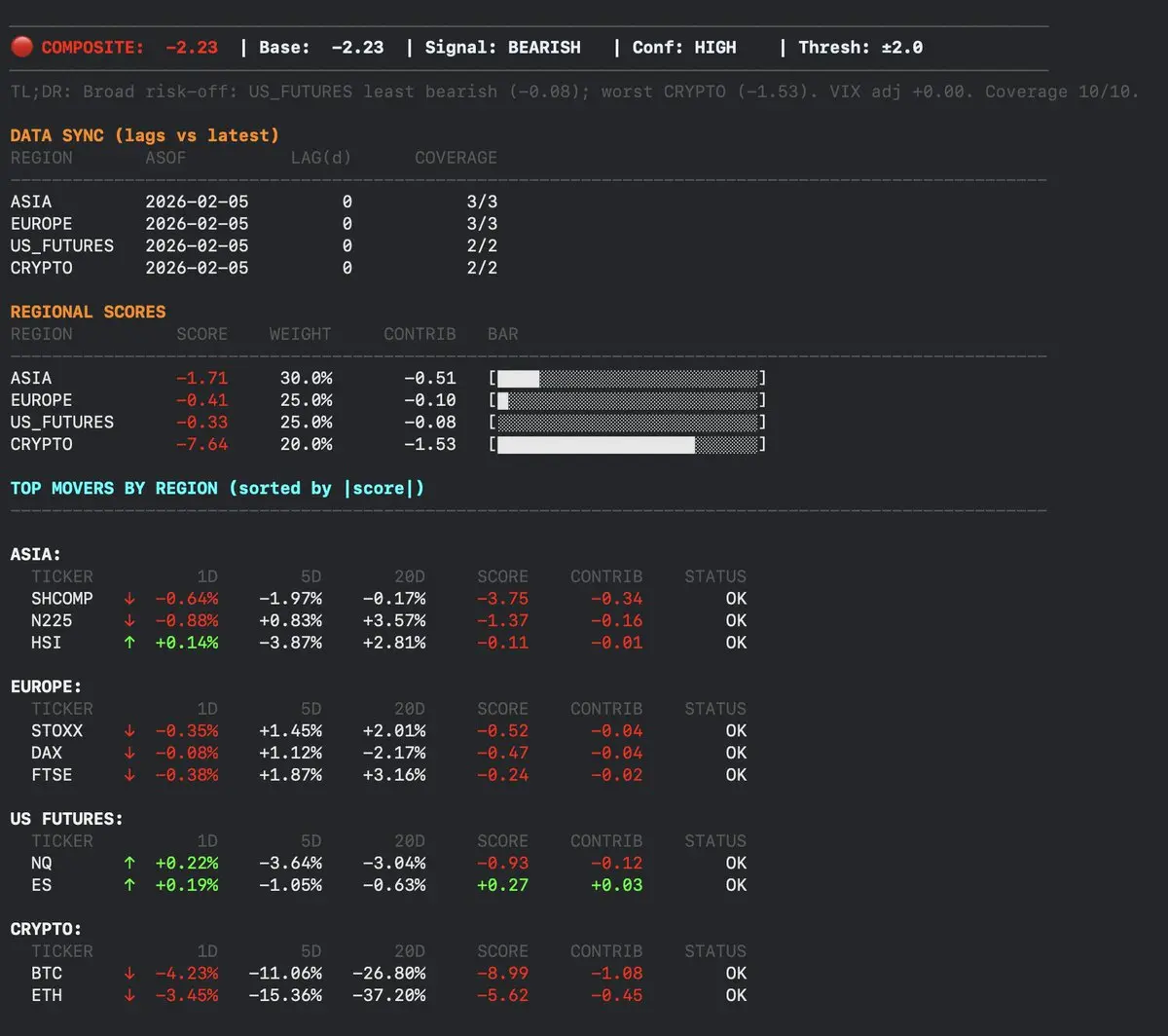

Le sentiment général du matin est neutre, mais la hausse du VIX et du MOVE renforce une tendance défensive et augmente la probabilité d'un changement vers une attitude de prudence.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

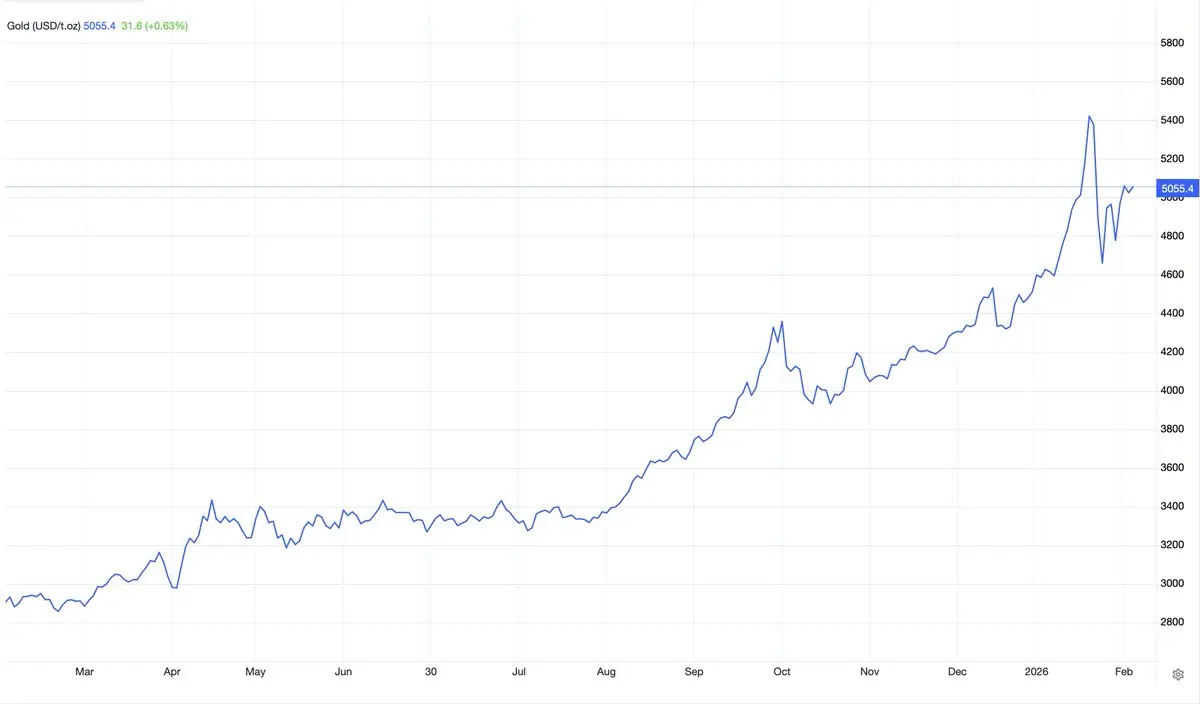

L'or a rebondi au-dessus de 5 055 $ l'once mercredi, approchant un sommet quasi-deux semaines. Ce mouvement fait suite à des données faibles aux États-Unis, car les ventes au détail de décembre ont été inférieures aux attentes, ce qui indique un ralentissement des dépenses de consommation et renforce les inquiétudes concernant une croissance économique modérée.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

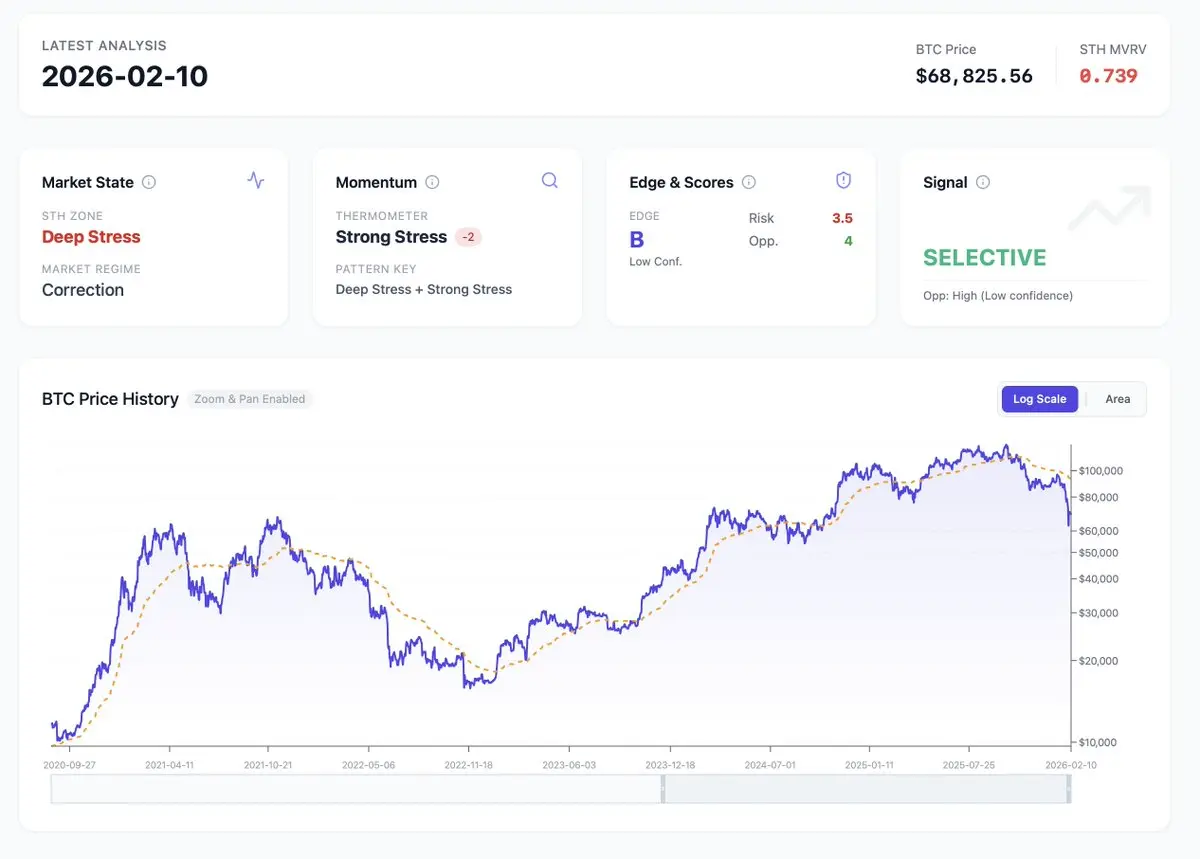

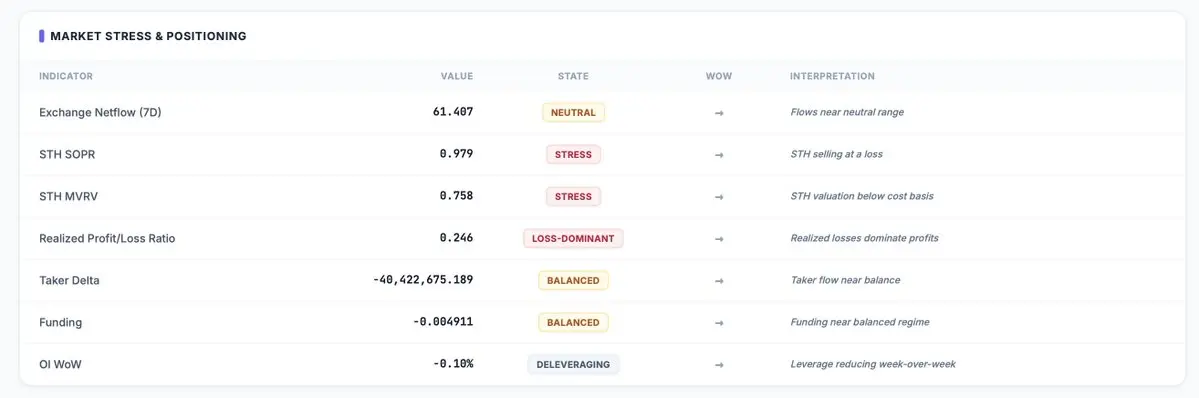

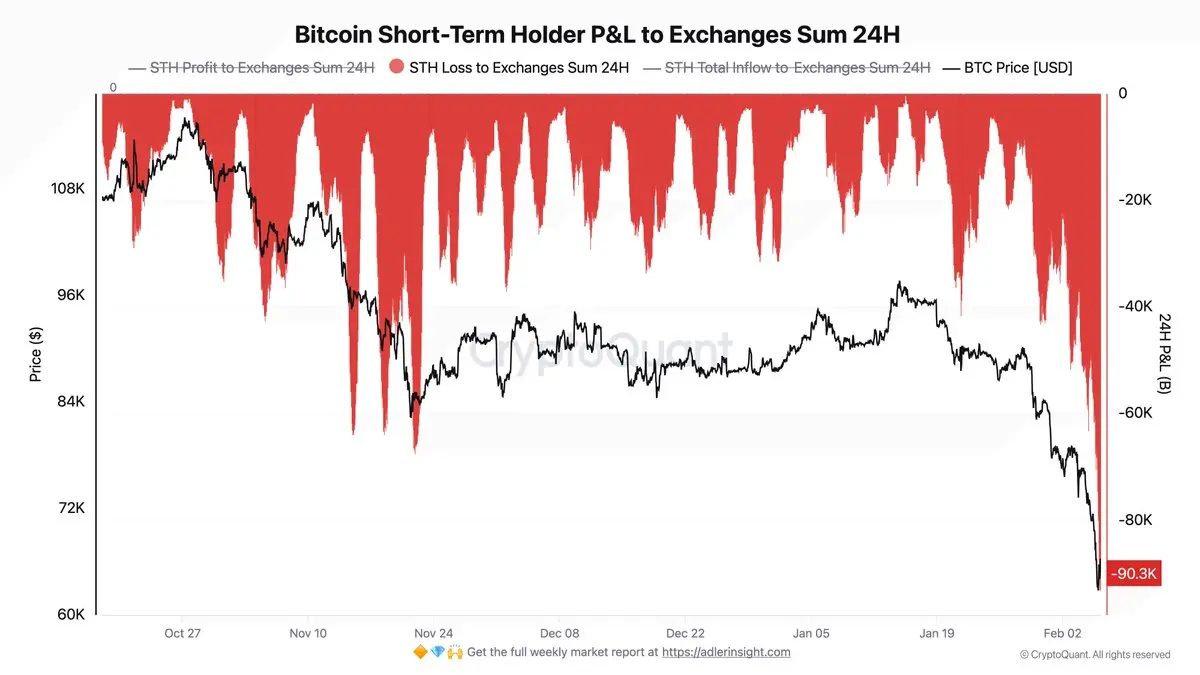

Vous pouvez dire tout ce que vous voulez que le BTC va bien, mais les données racontent une histoire différente : le modèle classe le régime actuel pour STH comme une Stress Profond.

Une analyse détaillée du cadre est disponible ici :

Une analyse détaillée du cadre est disponible ici :

BTC5,04%

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

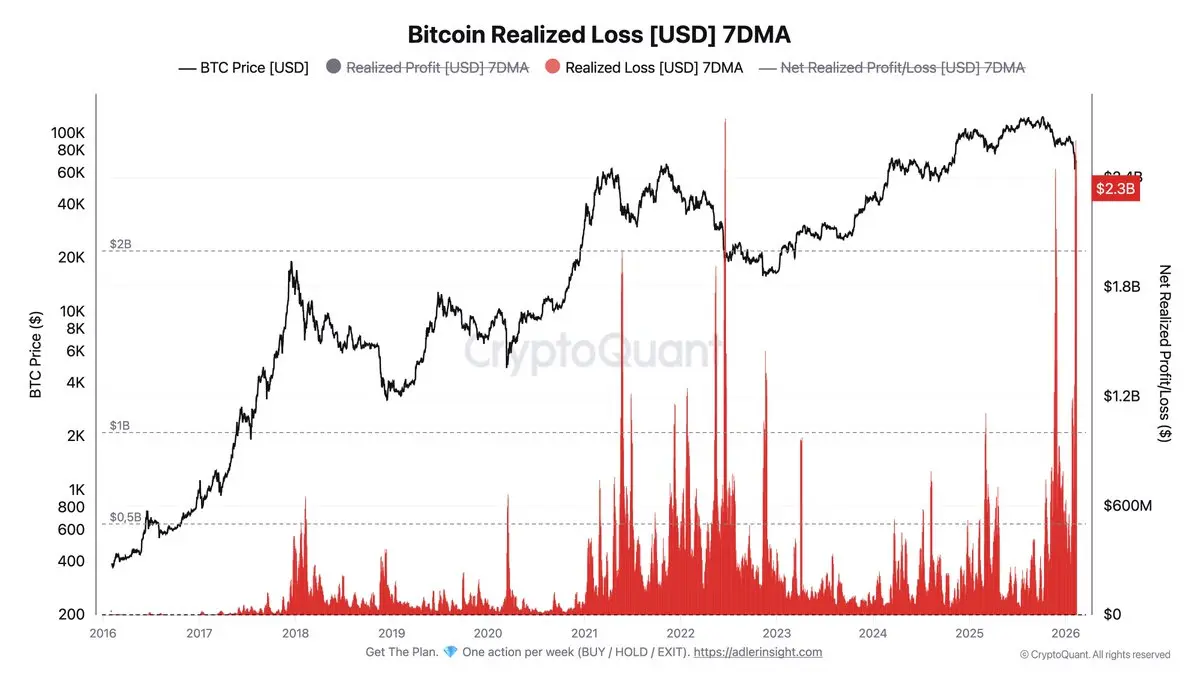

Perte réalisée de Bitcoin (7DMA) atteignant 2,3 milliards de dollars - un niveau dépassé une seule fois : lors du crash de Luna en juin 2022.

Mais voici la différence clé : à l'époque, c'était $19K et un effondrement systémique. Maintenant, c'est $67K et une correction depuis le sommet historique. Même ampleur de douleur, contexte complètement différent.

nouveau ☕️ Adler AM 👇

Voir l'originalMais voici la différence clé : à l'époque, c'était $19K et un effondrement systémique. Maintenant, c'est $67K et une correction depuis le sommet historique. Même ampleur de douleur, contexte complètement différent.

nouveau ☕️ Adler AM 👇

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

La plupart des traders ne perdent pas à cause d'une mauvaise analyse technique. Ils perdent parce qu'ils ont mal interprété le régime.

Ce dimanche : Evidence du Trader, un compagnon d'une page pour le Weekly Engine.

Instantané on-chain + dérivés.

Prêt pour LLM (prompt inclus): interprétation instantanée du stress, du positionnement, du biais et de l'invalidation.

Accédez à :

Voir l'originalCe dimanche : Evidence du Trader, un compagnon d'une page pour le Weekly Engine.

Instantané on-chain + dérivés.

Prêt pour LLM (prompt inclus): interprétation instantanée du stress, du positionnement, du biais et de l'invalidation.

Accédez à :

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

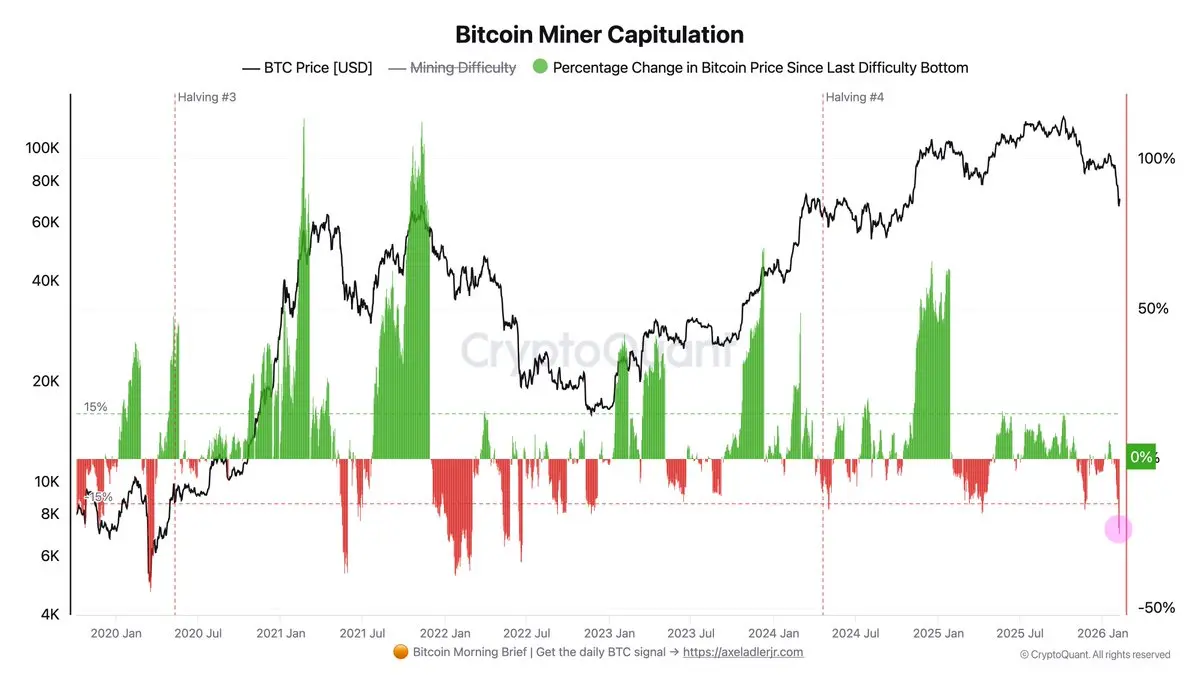

Cango a vendu 4 451 BTC pour $305M - panique ou désendettement ?

La difficulté est en baisse de 14 %, Puell <0,8, mais les flux d'échange des mineurs restent stables.

Détail complet dans ☕️Adler AM #102 👇

Voir l'originalLa difficulté est en baisse de 14 %, Puell <0,8, mais les flux d'échange des mineurs restent stables.

Détail complet dans ☕️Adler AM #102 👇

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

L'Engine hebdomadaire commence demain. Arrêtez de deviner et adoptez une action claire sur le BTC par semaine : ACHETER / GARDER / SORTIR.

BTC5,04%

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

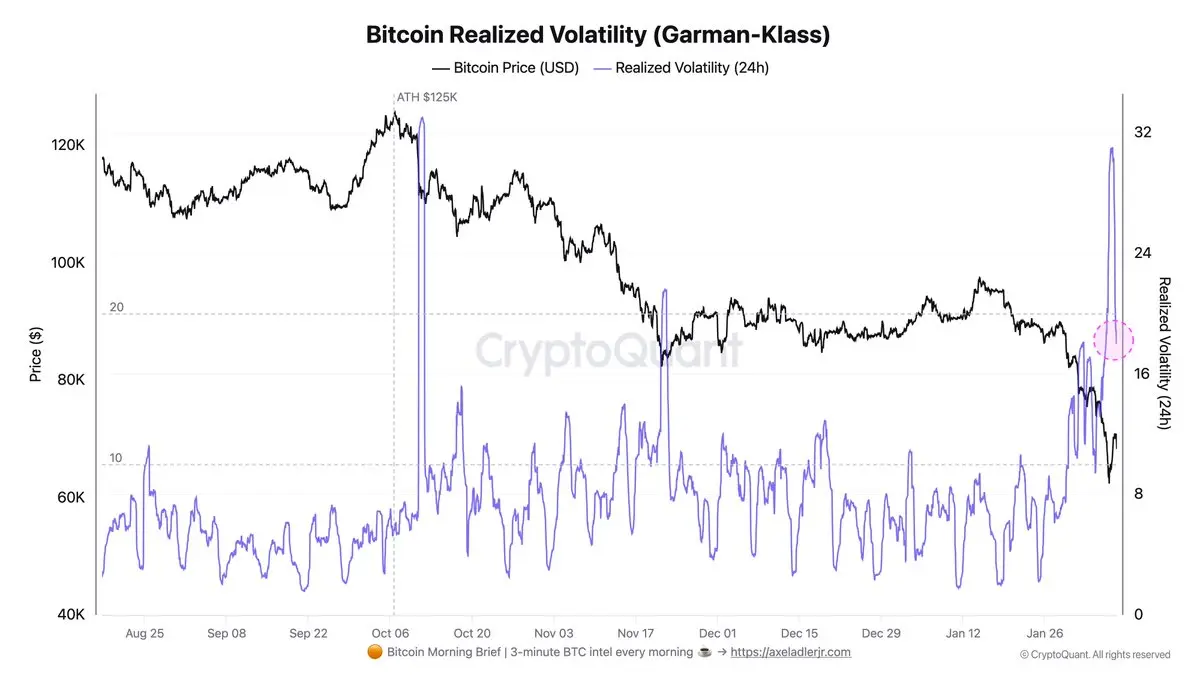

La volatilité du marché restera élevée pendant un certain temps.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

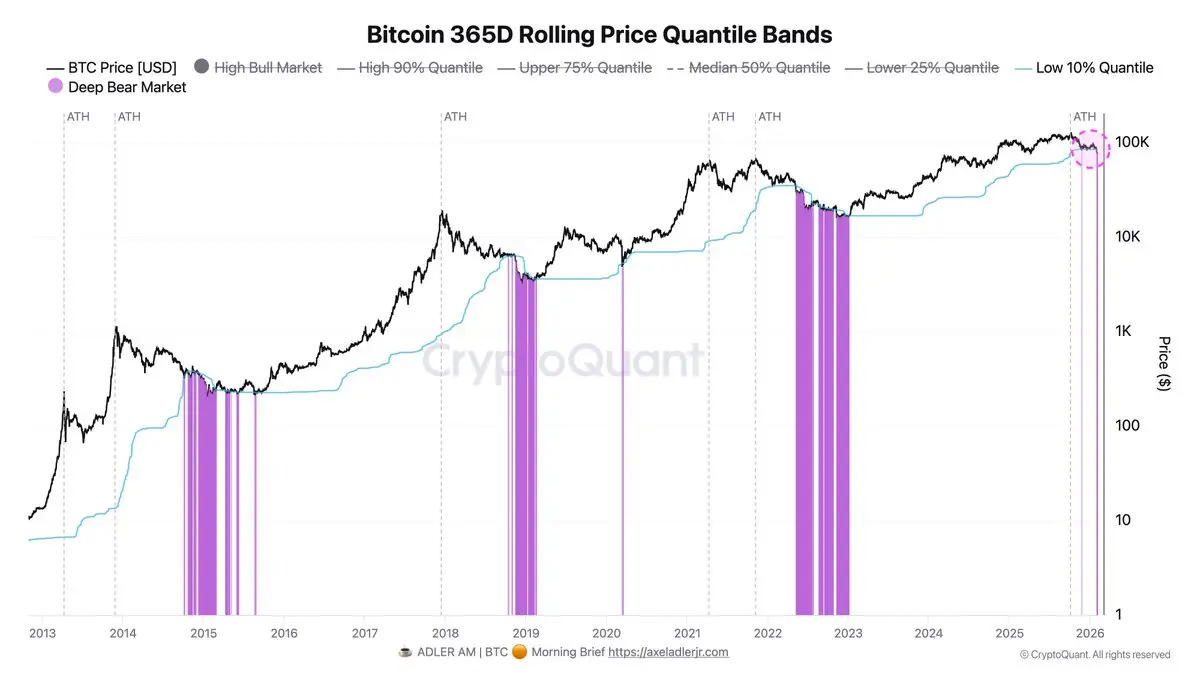

Bienvenue dans le marché baissier profond.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

La chute de $72K à $59K a déclenché la plus grande cascade de liquidations de positions longues depuis le début de l'année. Les détenteurs à court terme ont enregistré un volume record de pertes envoyées aux échanges cette année.new☕️Adler AM 👇

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Année difficile pour les acteurs institutionnels détenant des actifs risqués. Comment ça se passe, gestionnaires de portefeuille ?

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Je suis vraiment inquiet de ce qui va se passer à l'ouverture du marché américain !

Voir l'original

- Récompense

- 1

- Commentaire

- Reposter

- Partager

Le marché est en baisse - ce qui signifie qu'il est temps de rechercher la capitulation. Nous apprenons comment identifier la zone de creux en utilisant un modèle aNUPL prêt à l'emploi.

Voir l'original

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Sujets populaires

Afficher plus54.38K Popularité

48.42K Popularité

19.03K Popularité

45.59K Popularité

257.41K Popularité

Hot Gate Fun

Afficher plus- MC:$2.67KDétenteurs:21.49%

- MC:$0.1Détenteurs:10.00%

- MC:$2.47KDétenteurs:20.00%

- 4

💰

空气

MC:$2.44KDétenteurs:10.00% - MC:$2.48KDétenteurs:20.13%

Épingler