Від AMM до CLOB: гонитва за $7 трлн з метою інтеграції Nasdaq у блокчейн

Від AMM до CLOB: перенесення Nasdaq на блокчейн у боротьбі за $7 трильйонів

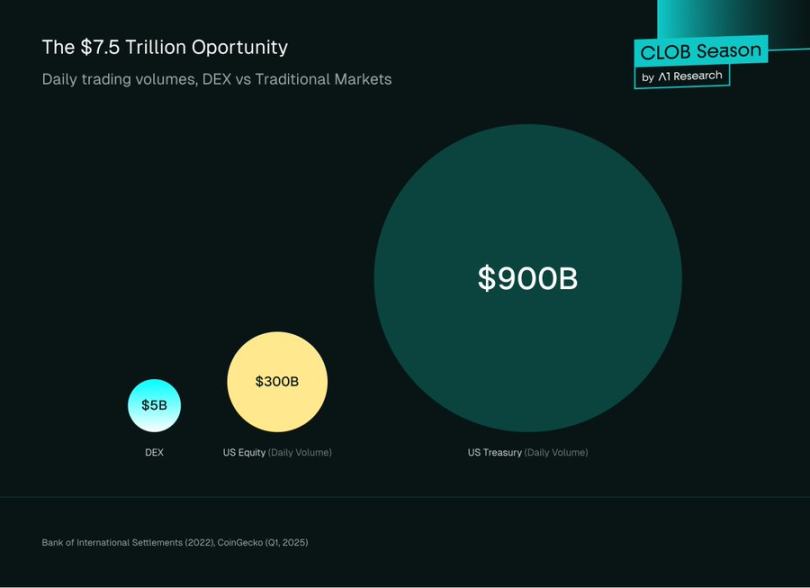

Згідно зі звітом Банку міжнародних розрахунків за 2022 рік, щоденний обсяг клірингу на світових біржах перевищує $7,5 трильйона. На криптовалюту припадає менш як 2% цієї суми, причому в I кварталі 2025 року середній щоденний обсяг торгівлі криптоактивами становив $1,46 мільярда. Спотові DEX обробляють приблизно $500 мільйонів на день — мізерна частка у глобальних фінансах.

Якщо фінанси переходять на блокчейн, важливо не “коли”, а “чи готова інфраструктура”. Масштаби вражають: щоденний обсяг торгів акціями США — близько $300 мільярдів, облігаціями — майже $900 мільярдів. Довгі роки професійні учасники ринку вибудовували стратегії та операції на основі одного стандарту — Central Limit Order Book (CLOB).

Порівняйте це з DeFi. DeFi пропонує інституціям відійти від цієї парадигми та торгувати через Automated Market Makers (AMM) — математичні криві замість книг заявок. Для компаній, що управляють мільярдними активами, це неефективно та неприродно.

У результаті більшість капіталу в крипто залишаються на централізованих біржах — Binance і Coinbase, де інфраструктура відповідає традиційним фінансовим стандартам. Прозорі, самостійно контрольовані ринки DeFi привабливі, але їхня поточна модель кардинально відрізняється від Wall Street.

Позитивна тенденція: все змінюється. On-chain CLOB — це ознака зрілості DeFi, коли блокчейн-інфраструктура нарешті досягає рівня традиційних ринків.

Citadel Securities обробляє близько 35% роздрібних торгів США. Jane Street у 2024 році заробила $2,05 мільярда чистого торгового доходу. Жодна з них не використовує AMM — їхній фундамент — CLOB. Нині платформи на кшталт @HyperliquidX обробляють 200 000 заявок щосекунди, а затримка на Ethereum L2 та Solana складає мілісекунди — інфраструктура готова для $7,5 трильйона щоденного обсягу торгівлі.

Йдеться не про заміну AMM. AMM залишаються ключовими для on-chain визначення ціни, особливо для малоліквідних активів. Мета — збудувати міст між Wall Street і блокчейном, надати BlackRock можливість торгувати акціями та облігаціями напряму через DeFi, зробити «децентралізовані фінанси» більше, ніж лише роздрібною ідеєю, і розкрити потенціал програмованих, композитних DeFi-примітивів.

Перехід від AMM до on-chain CLOB — це не просто технічний апгрейд, а етап розвитку DeFi. Раніше обмеження блокчейнів не дозволяли реалізувати класичну книгу заявок. AMM стали елегантним обхідним рішенням: торгівля з кривими, без очікування контрагентів, зробила DeFi можливим. Тепер, із вдосконаленням інфраструктури та зростанням інституційного інтересу, ринок повертається до масштабованої моделі книги заявок.

Ця стаття аналізує механізми, компроміси та причини, чому сучасні торгові додатки очолюють повернення CLOB. Це не відмова від DeFi-інновацій, а природна еволюція до інституційних систем.

Automated Market Makers: проривна інновація DeFi

Ethereum має суттєві обмеження: низьку пропускну здатність (близько 15 транзакцій на секунду) і високі, волатильні комісії за газ. Відтворити традиційну високочастотну CLOB неможливо — це надто витратно обчислювально та фінансово. AMM блискуче вирішують ці проблеми.

AMM не зіставляють окремих покупців і продавців. Користувачі торгують із ліквідними пулами — резервами активів, де ціна визначається детермінованим алгоритмом, а не книгою заявок.

Constant Product Market Maker (CPMM)

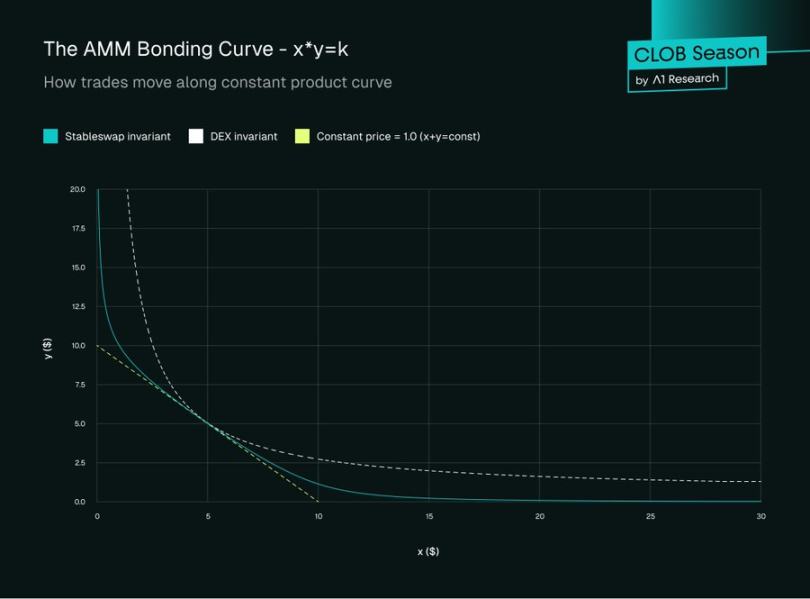

Найпоширеніший AMM — Constant Product Market Maker, створений Uniswap. Базується на простій формулі:

x × y = k

Де:

- x: обсяг активу A у пулі

- y: обсяг активу B у пулі

- k: постійний добуток, незмінний для кожної угоди (без урахування комісій)

У CPMM ціна активу = y / x, тобто співвідношення резервів.

Приклад торгівлі

Розглянемо реальний приклад CPMM-торгівлі та значення прослизання (slippage).

Початковий стан пулу

Уявіть пул ETH/USDC:

- x = 1 000 ETH

- y = 4 500 000 USDC

- k = 4 500 000 000

Спотова ціна до торгівлі:

Ціна = y / x = 4 500 USDC за ETH

Виконання угоди

Сценарій: трейдер обмінює USDC на 10 ETH.

Вилучаємо 10 ETH, формула дає:

Новий баланс ETH: 990 ETH

Новий баланс USDC: 4 500 000 000 ÷ 990 = 4 545 454,55 USDC

Депозит трейдера:

Необхідно USDC = 4 545 454,55 - 4 500 000 = 45 454,55 USDC

Фактична ціна = 45 454,55 ÷ 10 = 4 545,45 USDC за ETH

Трейдер платить 4 545,45 USDC за ETH — не початкову спотову ціну 4 500. Це і є ціновий вплив.

Що таке прослизання

Прослизання — це відсоткове відхилення між очікуваною (спотовою) та реальною ціною. У цьому прикладі:

Прослизання = (4 545,45 - 4 500) ÷ 4 500 × 100% = 1,01%

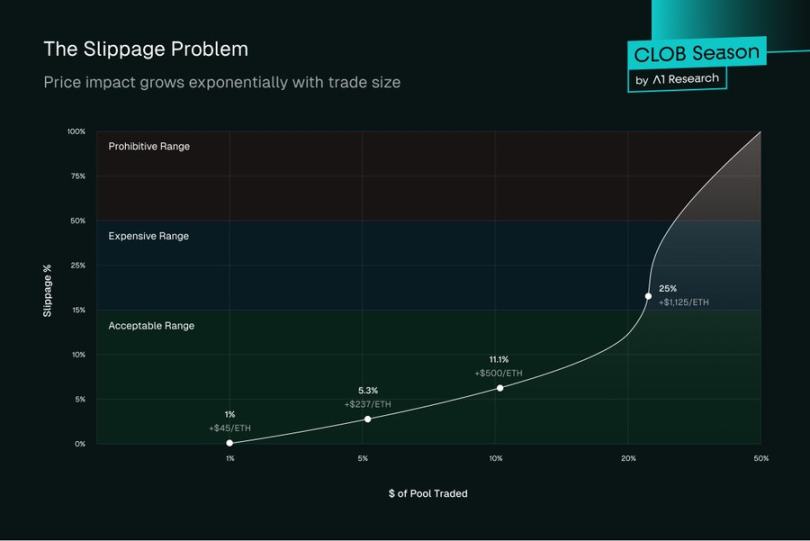

1,01% здається прийнятним, але із зростанням розміру угоди CPMM дає експоненціально гірші ціни:

Для 50 ETH:

- Новий ETH: 950

- Новий USDC: 4 736 842,11

- Необхідно USDC: 236 842,11

- Ціна за ETH: 4 736,84

- Прослизання: 5,26%

Для 100 ETH:

- Новий ETH: 900

- Новий USDC: 5 000 000

- Необхідно USDC: 500 000

- Ціна за ETH: 5 000

- Прослизання: 11,11%

Крива цінового впливу

Розмір угоди та ціновий вплив мають гіперболічну залежність. Торгуючи великим відсотком ліквідності пулу:

- 1% пулу → ~1% прослизання

- 5% пулу → ~5,3% прослизання

- 10% пулу → ~11,1% прослизання

Ключові концепції та виклики AMM

Постачальники ліквідності: будь-хто може надати активи (наприклад, 1 ETH та 2 000 USDC) й стати LP, отримуючи частку торгових комісій пулу.

Тимчасові втрати: найменш зрозумілий ризик LP — ізольованість AMM-пула від зовнішнього ринку. Ціни задає формула, а не сторонні джерела. Коли актив дорожчає (наприклад, ETH зростає на Coinbase), арбітражери вирівнюють ціни, торгуючи з пулом, доки ціна не зрівняється з глобальною. Це зменшує цінність LP: вони отримують більше знецінених активів і менше тих, що зростають. Втрата «тимчасова», якщо ціна повертається, але часто стає реальною втратою щодо простого холду.

Неефективність капіталу: у CPMM ліквідність розподілена по нескінченній кривій цін. Більшість капіталу не використовується — торги йдуть лише біля ринкової ціни. Для стейблкоїнів (USDC/DAI) ліквідність на рівнях $0,10 чи $10,00 — надзвичайно неефективна.

Еволюція: концентрована ліквідність (Uniswap v3)

Uniswap v3 дозволяє LP надавати ліквідність лише у вибраних діапазонах цін.

Наприклад, LP може розмістити ліквідність ETH/USDC лише в межах $4 400–$4 800. Це концентрує капітал там, де йде торгівля, і підвищує доходи з комісій за однакових вкладень. Так створюються глибокі позиції ліквідності, схожі на лімітні заявки — перший міст між AMM і CLOB.

Виклики концентрованої ліквідності:

Посилені тимчасові втрати

Якщо ціна виходить за межі вибраного діапазону, втрати зростають. Вузькі діапазони приносять більше комісій, але якщо ціна змінюється, втрати більші. Позиція в діапазоні 1% може втратити 100% одного активу при зміні ціни на 1%.

Постійний контроль

На відміну від v2 («налаштував і забув»), v3 потребує постійного моніторингу та ребалансування. Якщо ETH рухається з $4 500 до $4 600, позиція на $4 500 стає неактивною й не приносить комісій, доки її не скоригують вручну — це значне операційне навантаження.

Витрати на газ

Часті операції для ребалансування, корекції та збору комісій — це високі витрати на газ. Під час волатильності витрати можуть перевищити доходи, особливо для малих позицій — це бар’єр для роздрібних LP.

Вразливість до MEV

MEV-боти можуть експлуатувати концентровані позиції: sandwich-атаки забирають цінність перед великими угодами й виводять ліквідність одразу після, залишаючи LP з втратами.

Недосконале визначення ціни

Формула x*y=k, навіть у концентрованій ліквідності, не відображає реальних ринкових процесів. Відсутні ринкові настрої, потік заявок і пріоритет ціна-час. Кожна угода змінює ціну, створюючи штучну волатильність.

Фрагментація ліквідності

LP, які обирають різні діапазони, фрагментують ліквідність. Трейдер може знайти глибоку ліквідність на $4 500 і погане виконання на $4 550 — якість змінюється непередбачувано.

Відсутність справжніх лімітних заявок

Концентровані позиції схожі на лімітні заявки, але не є ними — ліквідність надається обома напрямками, може частково виконуватися кілька разів і не гарантує виконання за фіксованою ціною.

Успіх спотової торгівлі vs. проблеми perpetuals

AMM революціонізували спотову торгівлю (Uniswap обробив понад $2 трильйони), але не працюють для perpetual futures. Це свідчить про важливу істину: різні продукти потребують різної інфраструктури.

Спотовий ринок гнучкий — трейдери обмінюють ETH на USDC, погоджуються на прослизання заради швидкого виконання і негайного розрахунку. AMM тут працюють ідеально — їхня простота відповідає прямоті спотової торгівлі.

Перпетуали вимагають точних цін входу/виходу, постійних фінансувань, реальних ліквідацій і контролю за кредитним плечем. @GMX_IO та інші AMM-перпетуали стикаються з труднощами: оракули створюють токсичний потік, трейдери використовують розриви між оракулом і ринком, а LP мають асиметричний ризик. AMM-перпетуали мають стоп-лоси та лімітні заявки, але не забезпечують деталізованого визначення ціни книжки заявок.

Результат: професіонали залишаються на централізованих біржах. Uniswap відібрала частку спотового ринку у Coinbase, але GMX та подібні не змогли потіснити Binance на ринку perpetuals. Обсяги perpetuals у 3–5 разів перевищують спотові та залишаються у CeFi.

Йдеться не про провал виконання, а про невідповідність архітектури. Перпетуали виникли на ринках із книжками заявок для визначення ціни та управління ризиками. Перенесення їх в AMM — як запускати болід F1 на квадратних колесах: можливо, але вкрай неефективно.

Ринок готовий до нових рішень. Hyperliquid та сучасні on-chain CLOB розуміють: інституційні потоки потребують інституційної інфраструктури — не імітацій, а реальних блокчейн-книжок заявок із продуктивністю централізованих платформ.

Central Limit Order Book (CLOB): точність та ефективність

CLOB — основа фінансових ринків, забезпечує прозору, ефективну торгівлю на платформах від NYSE до Coinbase, співставляючи покупців і продавців.

Основний механізм

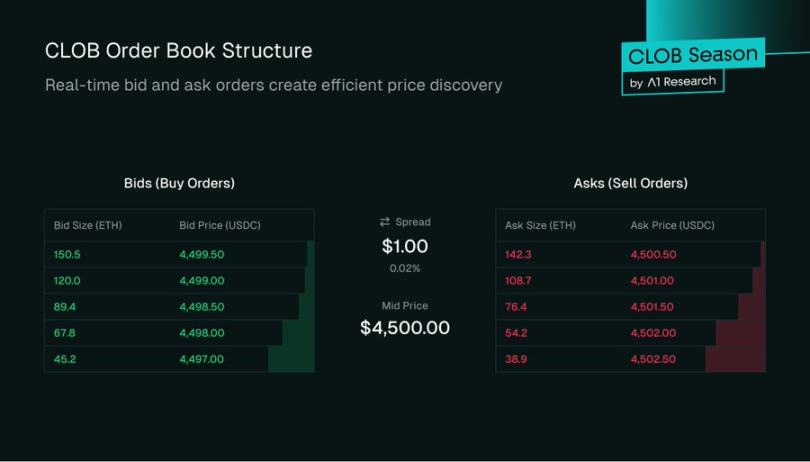

CLOB зберігає два списки заявок для кожної торгової пари:

- Сторона купівлі: заявки на купівлю, від найвищої до найнижчої ціни

- Сторона продажу: заявки на продаж, від найнижчої до найвищої ціни

Різниця між найвищим бідом і найнижчим аском — це спред. Глибина на кожному рівні ціни визначає якість виконання — 100 ETH на $4 500 краще для великих угод, ніж 10 ETH. Чим більше ліквідності — тим менше прослизання.

Типи заявок і matching engine

Користувачі працюють із такими типами заявок:

Лімітні заявки: купівля/продаж за фіксованою ціною чи краще. Ліміт на купівлю ETH по $4 495 виконується лише якщо ціна продажу досягає $4 495 чи нижче. Невиконані заявки залишаються в книзі, додаючи глибину — саме так маркетмейкери забезпечують ліквідність.

Ринкові заявки: купівля/продаж негайно за найкращою доступною ціною. Ринкова купівля «проходить» по книзі, забираючи найнижчі ціни до повного виконання — гарантоване виконання, але не гарантована ціна.

Стоп-заявки: виконуються лише при досягненні встановленого рівня. Продаж по стопу $4 400 здійснюється, якщо ETH падає до цієї ціни — це інструмент управління ризиками.

Matching engine забезпечує пріоритет ціна-час: кращі ціни виконуються першими, інакше — FIFO на кожному рівні. Це гарантує справедливість і не дозволяє обхід черги — на відміну від AMM, де великі угоди забирають більше цінності.

Order Book Engine: професійні маркетмейкери

Книга заявок — лише наміри до появи ліквідності. AMM покладаються на пасивні LP-пули, CLOB — на професійних маркетмейкерів — торгові компанії чи ліквідні фонди.

Завдання маркетмейкерів — постійно бути готовими купувати і продавати, виставляючи одночасно заявки на купівлю і продаж —

- Забезпечення ліквідності: роздрібні трейдери завжди мають заявки для торгівлі.

- Звуження спреду: конкуренція скорочує спред, сигналізуючи про здоровий ринок і кращі ціни для трейдерів.

Прибуток — за рахунок спреду: купити 1 ETH по $1 999,50, продати по $2 000 — отримати $0,50 з обороту. Загальний прибуток = спред × обсяг.

Це не безризиково: маркетмейкери несуть інвентарний ризик. Якщо ETH падає, куплені позиції втрачають цінність. Наприклад, накопичення 100 ETH по $4 500 і падіння до $4 400 — це $10 000 нереалізованих втрат.

Якщо ETH зростає, їхні заявки на продаж можуть бути виконані нижче ринкової ціни.

Для управління ризиком маркетмейкери використовують алгоритми, постійно коригуючи котирування відповідно до волатильності, обсягу і балансу активів. Вони хеджують через perpetuals або опціони, прагнучи до дельта-нейтральності. Це активний, аналітичний процес — на відміну від пасивних LP AMM.

On-chain ландшафт фондів ліквідності

On-chain CLOB залучають професійні фонди ліквідності та торгові фірми з традиційних та централізованих крипторинків. @wintermutet, @jump, @GSR_io — основні DeFi-постачальники ліквідності.

Вони працюють через API, використовуючи автоматизовані високочастотні стратегії. Щоб залучити таких гравців, CLOB пропонують:

Відшкодування за маркетмейкінг: моделі maker-taker — тейкери платять, маркетмейкери отримують винагороду. На великих обсягах це суттєво.

Ліквідність майнінг: протоколи винагороджують маркетмейкерів governance-токенами за виконання цільових показників — глибину заявок, вузький спред, стабільний аптайм, стимулюючи ліквідність нових ринків.

On-chain-операції створюють нові виклики:

- Витрати на газ: кожна дія із заявкою — on-chain-транзакція з витратами на газ. Дешеві L2 і високопродуктивні L1 — критично важливі для прибутковості.

- Затримки та MEV: блоки блокчейну викликають затримки — наприклад, ~12 сек на Ethereum, заявки в дорозі й не можуть змінюватися до підтвердження, тоді як у традиційних фінансах це мікросекунди.

За цей час ринок може змінитися. Заявки видимі в mempool до підтвердження, що відкриває доступ до MEV-стратегій (front-running). Захист — поділ заявок, приватні mempool, або виконання off-chain.

Чому повертається CLOB: технологічні драйвери

Найбільший виклик для on-chain CLOB — обчислення.

Високопродуктивні L1: мережі як @solana, @SeiNetwork, @monad, @Aptos, @SuiNetwork створені для швидкості й масштабування, дозволяючи запускати on-chain книги заявок. Це універсальні блокчейни. Спеціалізовані L1, як HyperCore від Hyperliquid, оптимізовані для торгівлі.

Rollups: високопродуктивні rollup-рішення (@megaethlabs, @fuel_network, @rise_chain дають змогу реального часу торгівлі на Ethereum через паралельну обробку. Спеціальні L2 app-chain (наприклад, @hibachi_xyz на @celestia, @bulletxyz для Solana) створюються для розміщення matching engines.

Вони працюють на масштабованих платформах доступності даних, як @eigen_da та Celestia, а ZK-технології дозволяють верифікувати off-chain CLOB із безпекою рівня Ethereum.

Hyperliquid, Bullet і @dYdX — лідери DEX на основі CLOB.

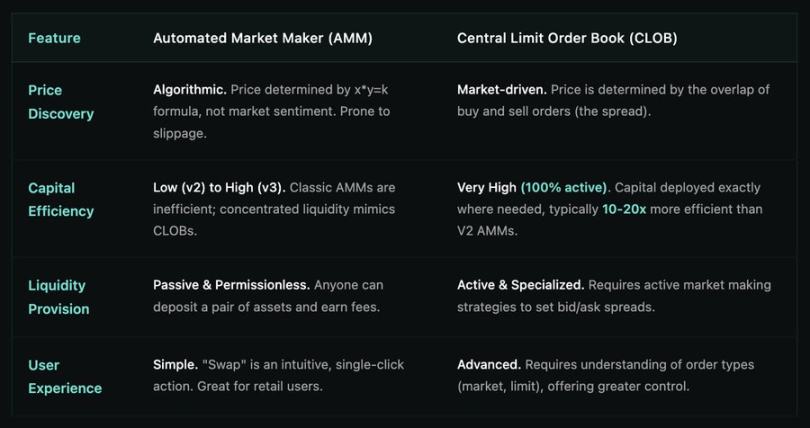

Частина III: AMM vs. CLOB — пряме порівняння

Вплив на користувача

Перехід від AMM до CLOB — це не просто технічна зміна, а трансформація досвіду користувача:

Роздрібні трейдери: отримують кращі ціни, менше прослизання і знайомі інтерфейси.

Інституції: отримують професійні інструменти, типи заявок, управління ризиками і глибоку ліквідність на децентралізованих платформах.

DeFi-протоколи: отримують композитну ліквідність — капітал розподіляється ефективно і інтегрується у всю екосистему.

З розвитком блокчейнів до рівня традиційних фінансів різниця між централізованою і децентралізованою торгівлею стирається — on-chain ринки стають конкурентоспроможними на глобальних фінансових ринках.

Висновок: DeFi-торгівля виходить на новий рівень

AMM стали проривом DeFi, дозволивши запускати ринок у часи низької швидкості та дорогих блокчейнів. Вони демократизували маркетмейкінг і забезпечили просту, надійну on-chain торгівлю.

Однак із розвитком DeFi як паралельної системи для інституційного капіталу і професійних трейдерів інфраструктура повинна змінюватися. CLOB забезпечує найвищу ефективність капіталу, точність ціноутворення і гнучкість стратегій для маркетмейкерів.

AMM завжди залишаться актуальними для малоліквідних активів і простих свопів, але майбутнє великооб’ємної, професійної, децентралізованої торгівлі — за CLOB. Рух до CLOB — це не заміна AMM, а побудова наступного рівня фінансової інфраструктури на блокчейні.

Заява:

- Ця стаття перепублікована з [Foresight News]. Авторські права належать оригінальному автору [A1 Research]. Для вирішення питань щодо перепублікації звертайтеся до команди Gate Learn.

- Відмова від відповідальності: думки та погляди, викладені у статті, є особистою позицією автора і не є інвестиційною порадою.

- Інші мовні версії перекладено Gate Learn. Не відтворюйте, не поширюйте і не плагіюйте перекладений контент без посилання на Gate.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Що таке Стейблкойн?

Все, що вам потрібно знати про Blockchain

Що таке Gate Pay?

Що таке BNB?