Gate Research: Keyakinan Kripto yang Terkapitalisasi, Studi tentang Keberlanjutan Perbendaharaan Aset Digital

Abstrak

- Strategi menjadi pelopor konsep treasury cadangan aset kripto, yang mendorong gelombang perusahaan publik lain untuk mengikuti dan memulai era baru pengembangan Digital Asset Treasury (DAT). Sepanjang tahun 2025, pasar DAT tumbuh secara eksponensial, dengan DAT berbasis Ethereum memicu ledakan tren staking.

- Logika utama model DAT terletak pada siklus modal “pendanaan–pembelian kripto–pendanaan ulang”, yang menghubungkan pendanaan pasar modal tradisional dengan apresiasi harga aset kripto, membentuk mekanisme roda penggerak yang saling memperkuat. Penilaian DAT terutama dipengaruhi oleh kepemilikan token per saham, harga aset dasar, dan mNAV; ketiganya menentukan daya tarik dan risiko DAT di pasar modal.

- Dengan arus modal institusional ke ekosistem Ethereum, perusahaan DAT berevolusi dari sekadar pemegang token menjadi peserta aktif jaringan dan generator imbal hasil. Jalur utama partisipasi meliputi penempatan berimbal hasil, DeFi, dan operasi langsung di blockchain. Segmen Solana DAT diproyeksikan menjadi salah satu sektor paling dinamis dan tumbuh tercepat dalam ekosistem DAT.

- Melalui konstruksi model keberlanjutan lima kekuatan untuk DAT, ditemukan bahwa Bitcoin DAT berkembang menuju pelestarian nilai jangka panjang, menitikberatkan hedging inflasi dan alokasi institusional. Sebaliknya, DAT Ethereum dan Solana berkembang sebagai treasury penghasil imbal hasil yang membangun arus kas melalui operasi langsung di blockchain. DAT yang mampu bertahan lintas siklus pasar harus menjaga struktur modal yang sehat, keterbukaan finansial yang transparan, dan strategi yang jelas. Pemenang masa depan bukanlah banyak “perusahaan cangkang” tanpa bisnis inti, melainkan segelintir pemimpin yang dapat menciptakan mekanisme roda penggerak sinergis antara pendanaan pasar modal dan partisipasi ekosistem langsung di blockchain.

1. Pendahuluan

Seiring meningkatnya perhatian global terhadap aset kripto, kerangka regulasi yang semakin jelas, serta infrastruktur dan ekosistem blockchain yang makin matang, Digital Asset Treasury (DAT) kini menjadi narasi baru dalam keuangan tradisional.

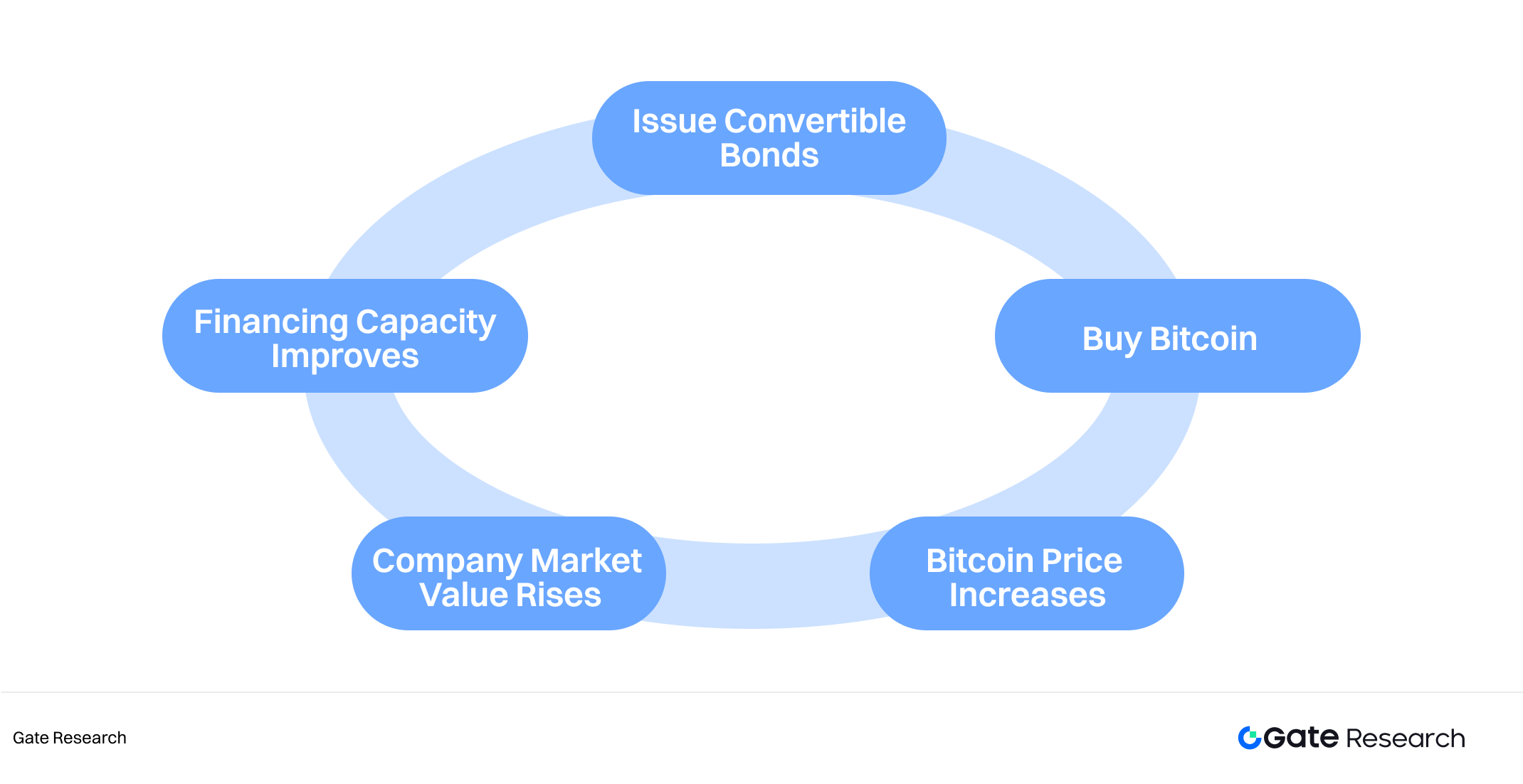

Perusahaan DAT adalah perusahaan publik yang menjadikan mata uang kripto sebagai aset cadangan utama di neraca. Berbeda dengan perusahaan “crypto-native”, nilai mereka didorong bukan oleh pendapatan operasional, melainkan oleh nilai pasar aset kripto yang dipegang. Perusahaan-perusahaan ini menggalang dana lewat penawaran saham atau obligasi konversi dan menginvestasikan hasilnya ke aset kripto, sehingga meningkatkan kepercayaan investor dan harga saham, membentuk siklus “pendanaan–akuisisi kripto–kenaikan valuasi”.

Sekilas, model DAT tampak seperti cerita sederhana “perusahaan publik membeli kripto”, namun telah berkembang menjadi beberapa subtipe: dari model kepemilikan pasif satu aset Strategy hingga portofolio multi-aset yang dikelola aktif dan menghasilkan imbal hasil lewat penempatan berimbal hasil, penambangan likuiditas, dan DeFi. DAT mengubah eksposur aset kripto—yang sebelumnya terbatas pada investor langsung di blockchain—menjadi instrumen ekuitas di pasar tradisional, memperluas akses investor ke pasar kripto. DAT tidak lagi sekadar pengikut beta siklus kripto, melainkan berpotensi menjadi generator alpha yang mendorong pertumbuhan ekosistem berkelanjutan.

Namun, model DAT bukanlah inovasi keuangan yang bebas risiko. Keberlanjutannya sangat bergantung pada siklus aset kripto dasar. Dalam pasar turun, ketika likuiditas menurun dan harga jatuh tajam, perusahaan cangkang DAT tanpa arus kas operasional atau bisnis inti yang kuat biasanya paling pertama terdampak—mulai dari devaluasi aset hingga penghentian pendanaan dan risiko likuidasi. DAT pada hakikatnya memperbesar efek pasar naik dan pasar turun.

Laporan ini mengevaluasi keberlanjutan jangka panjang model DAT melalui lima dimensi utama, mengkaji pengaruh harga token dan skala treasury terhadap stabilitas dan ketahanan struktur DAT.

2. Asal Usul dan Evolusi DAT

Menelusuri asal model DAT tak bisa dilepaskan dari perusahaan legendaris—Strategy Inc. Sebagai veteran bisnis perangkat lunak BI sekaligus pelopor gerakan Bitcoin, perjalanan Strategy dari krisis hingga bangkit kembali merepresentasikan semangat zaman dan menandai era awal treasury aset digital korporasi. Kini, kasusnya menjadi referensi klasik dalam diskusi industri kripto.

2.1 Awal Mula Model DAT

2.1.1 Strategi Bitcoin Strategy

Strategy Inc. (NASDAQ: MSTR) adalah perusahaan pertama yang secara formal mengadopsi strategi Digital Asset Treasury dengan menjadikan Bitcoin sebagai aset cadangan perusahaan.

Berdiri pada 1989 dan berpusat di Amerika Utara, Strategy awalnya fokus pada pengembangan dan penjualan perangkat lunak BI korporat. Perusahaan tumbuh pesat di era boom internet 1990-an dan IPO pada 1998. Namun tahun 2000, Strategy diselidiki SEC karena pengakuan pendapatan prematur, memicu crash harga saham lebih dari 90%—contoh klasik kejatuhan dot-com. Dua dekade berikutnya, Strategy kalah saing dari raksasa software seperti Microsoft, dengan kapitalisasi pasar berkisar antara US$1–2 miliar.

Titik balik terjadi tahun 2020 ketika pendiri Michael Saylor mengevaluasi ulang Bitcoin saat pandemi COVID-19. Sebelumnya, Saylor adalah kritikus keras aset kripto—pernah menyebut Bitcoin “investasi bodoh”. Namun, kebijakan moneter longgar di seluruh dunia meningkatkan tekanan inflasi. Saylor berkesimpulan, dengan suplai uang bertambah sekitar 15% per tahun, investor membutuhkan aset yang terlepas dari mata uang fiat.

Setelah menelaah logika blockchain, ia melihat mekanisme halving Bitcoin memberi kelangkaan alami—menjadikannya alat lindung inflasi ideal. Banyak investor ritel dan institusi tidak bisa berinvestasi langsung/leverage di Bitcoin karena kendala regulasi dan kustodian. Perusahaan publik pemegang Bitcoin di neraca dapat menghadirkan akses pasar baru lewat saham.

Saylor mengambil keputusan berani: meninggalkan aset tradisional aman dan beralih ke “emas digital”. Ketika perusahaan lain membeli obligasi dan menerima dilusi ekuitas 7%, Strategy malah mengalihkan modal ke Bitcoin—langkah yang mendefinisikan ulang keuangan korporasi dan memulai era DAT. [1]

2.1.2 Dari “Aset Cadangan Korporasi” ke Logika “BTC per Saham”

Pada 2020, bisnis software Strategy hanya menghasilkan puluhan juta dolar per tahun, namun hasil operasi puluhan tahun mengumpulkan kas sekitar US$500 juta. Modal idle ini digunakan untuk pembelian Bitcoin pertama: Agustus 2020, Strategy menginvestasikan US$250 juta untuk memperoleh 21.454 BTC [2], menandai transformasi dari perusahaan software tradisional menjadi DAT pemegang Bitcoin.

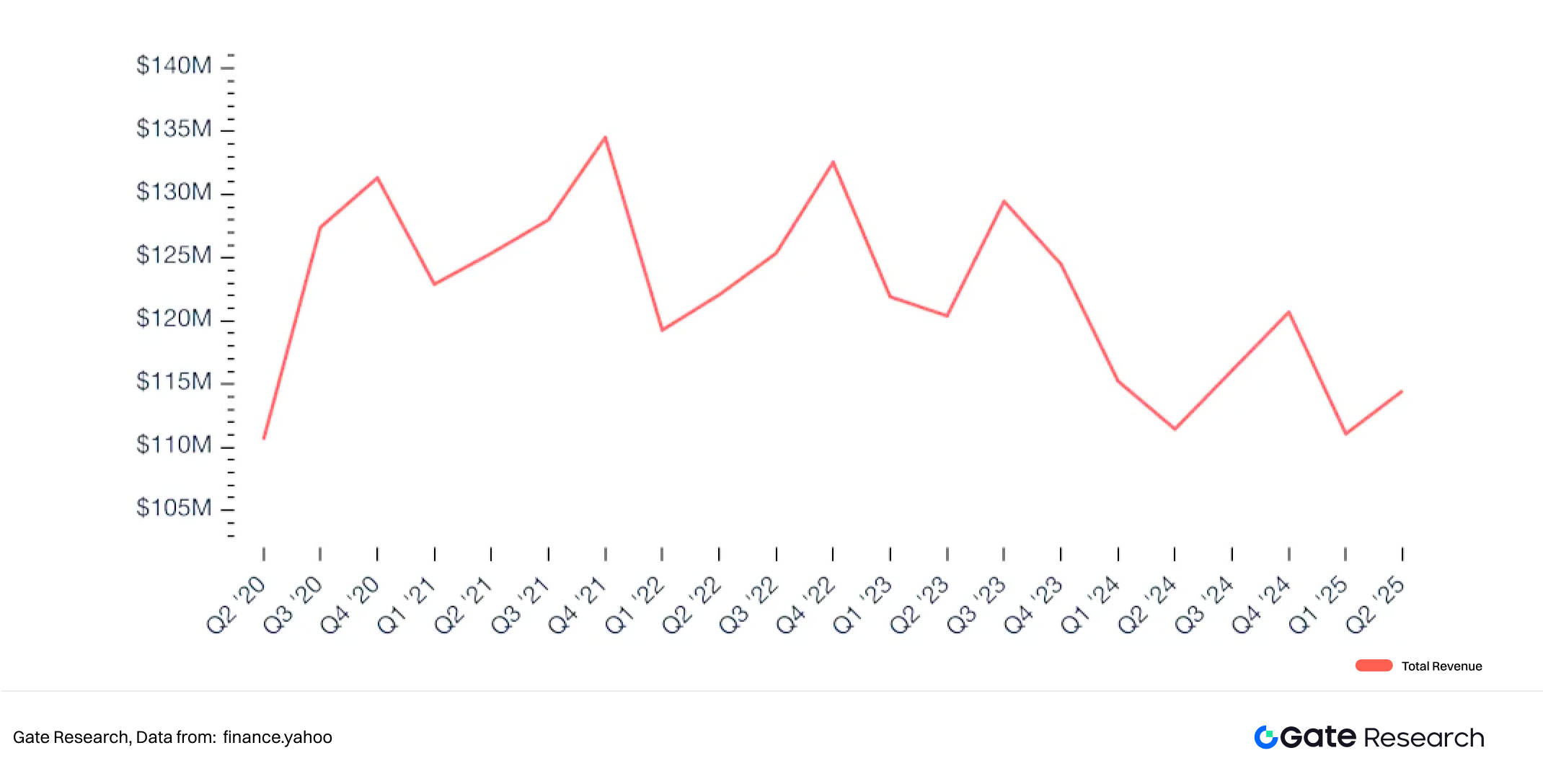

Gambar 1: Pendapatan Software Strategy per Kuartal

Mengandalkan arus kas operasional saja tidak memungkinkan Strategy memperbesar posisi Bitcoin dengan cepat. Saat itu, suku bunga mendekati nol dan permintaan investor untuk aset pertumbuhan tinggi tinggi, sehingga Saylor memanfaatkan pasar modal untuk pendanaan murah.

Strategy meluncurkan model mekanisme roda penggerak Bitcoin lewat gabungan pembelian dana sendiri dan pendanaan utang—obligasi konversi, surat utang terjamin, dan penawaran ekuitas. Desember 2020, Strategy menerbitkan US$400 juta obligasi konversi (kupon 0,75%, jatuh tempo 2025) [3], seluruh hasilnya dialokasikan ke Bitcoin. Obligasi konversi menguntungkan karena awalnya tercatat sebagai utang, bukan ekuitas, sehingga mencegah dilusi saham dan melindungi kepemilikan. Tranche awal menawarkan bunga 0–0,875% dengan premi konversi 40–50%, menandakan kepercayaan investor terhadap prospek jangka panjang Strategy.

Awal 2021, harga Bitcoin melonjak ke US$60.000, melipatgandakan nilai kepemilikan Bitcoin Strategy hampir lima kali lipat dan mendefinisikan ulang valuasi pasar perusahaan. Strategi Bitcoin makin diminati dan harga saham melejit, Strategy mulai menggalang dana tambahan lewat penawaran saham ATM.

Untuk meyakinkan investor atas risiko dilusi, perusahaan memperkenalkan metrik unik—BTC Yield, yaitu Bitcoin per saham terdilusi. Indikator ini mengukur apakah pendanaan baru efektif dikonversi menjadi tambahan Bitcoin tanpa mendilusi pemegang saham lama secara signifikan.

BTC Yield = Total BTC Holdings / Diluted Shares Outstanding

Inovasi ini menjadi pusat komunikasi investor dan transparansi finansial Strategy.

Sejak itu, Strategy jadi institusi pemegang Bitcoin terbesar, harga sahamnya bergerak hampir sejalan dengan BTC. November 2024, harga saham mencapai rekor US$473,83, meningkat 3.734% sejak mulai membeli Bitcoin.

Kisah sukses Strategy mengubah narasi pasar—memicu perusahaan publik lain mengikuti jejaknya dan secara resmi membuka babak Digital Asset Treasury (DAT) berikutnya.

Gambar 2: Korelasi Tinggi Harga Saham Strategy dan BTC Setelah 2020

2.2 Difusi dan Ekspansi Model DAT

2.2.1 Pertumbuhan Eksponensial DAT 2025

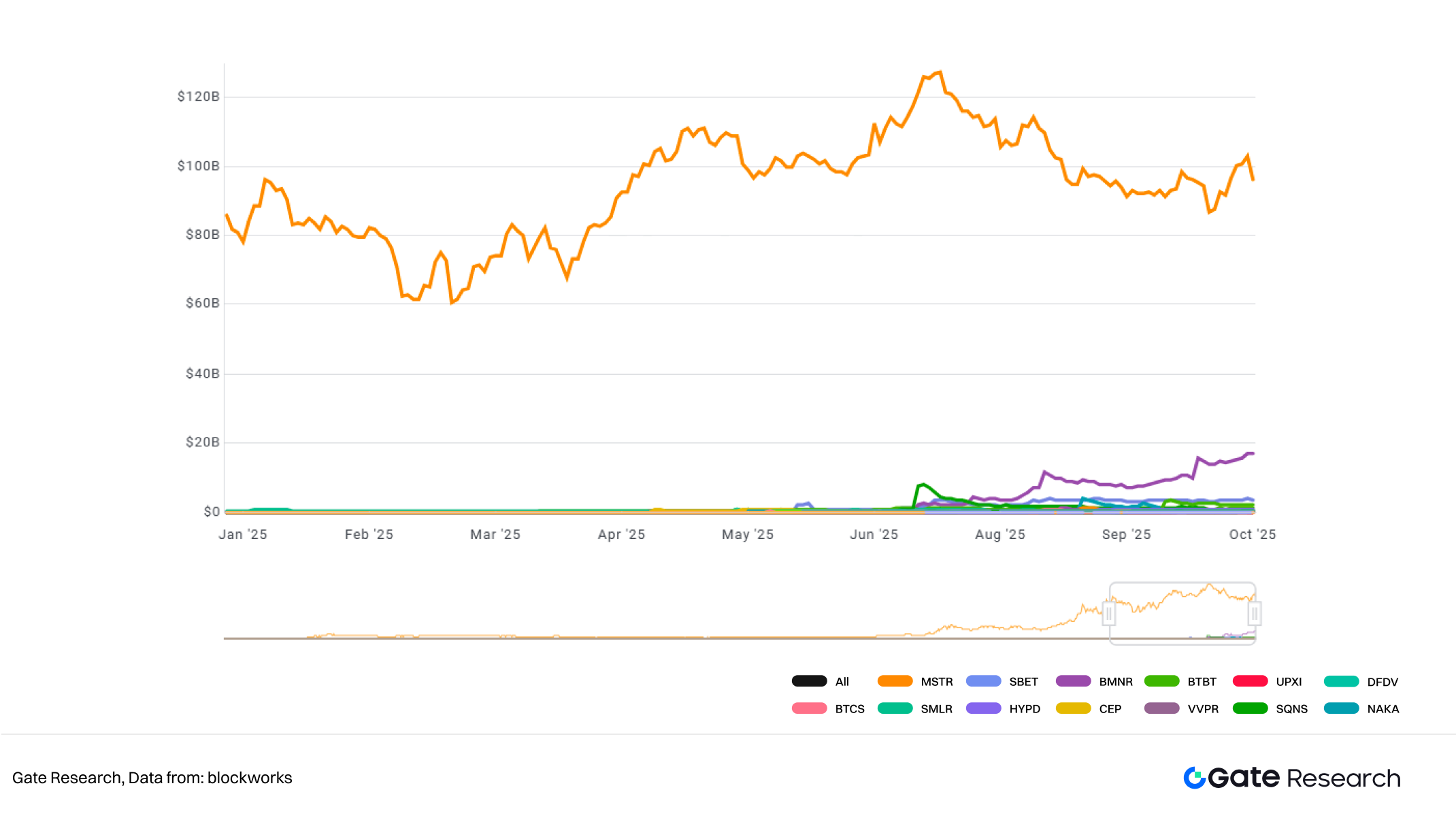

Bitcoin—aset kripto utama institusi—menjadi contoh:

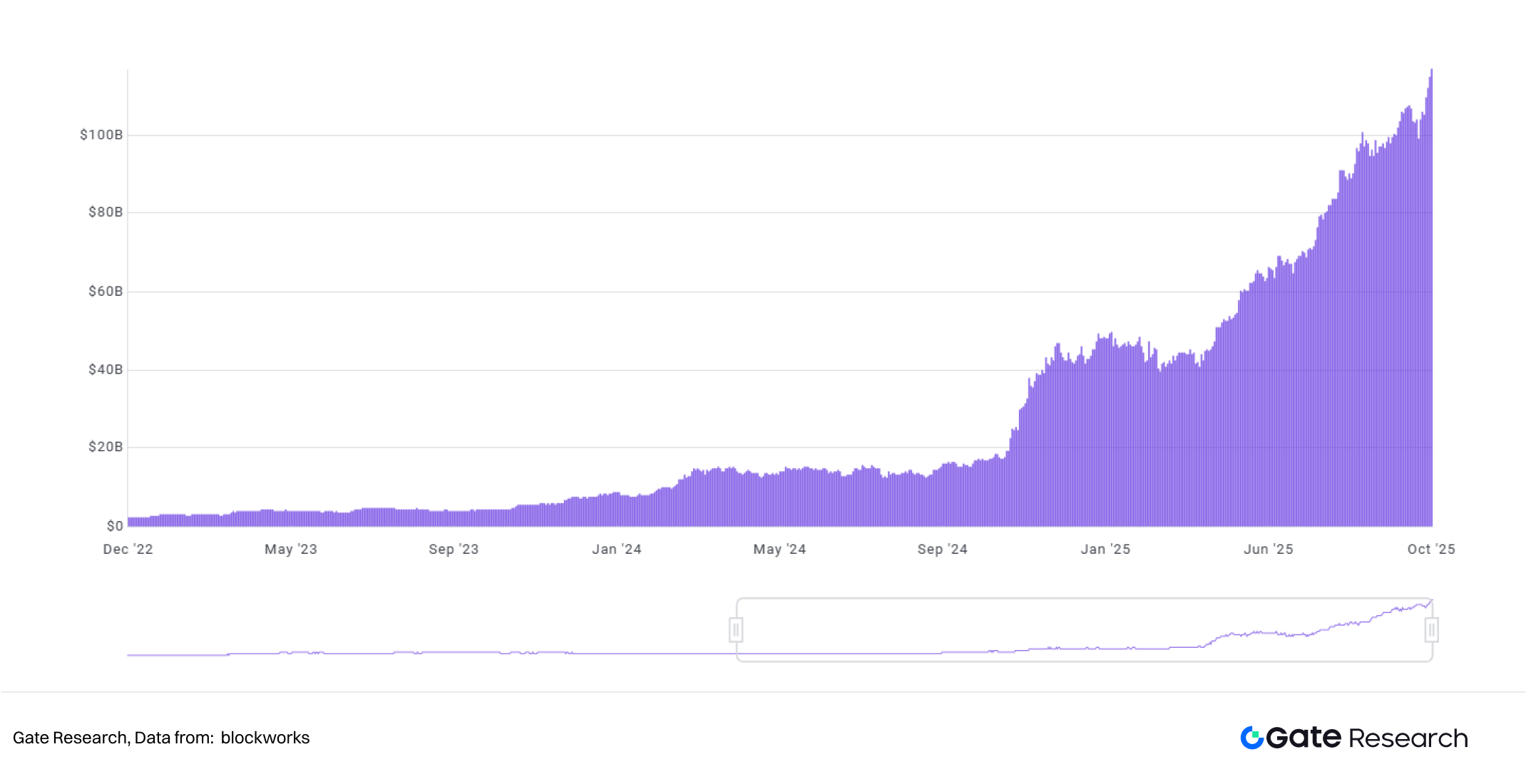

Tahun 2020, perusahaan publik global hanya memegang 4.109 BTC, setara 1,49% kepemilikan institusi total, hampir tak berdampak bagi pasar.

Namun, ekosistem kripto makin matang dan harga Bitcoin terus naik—bersamaan dengan munculnya model DAT—perusahaan publik mulai masuk pasar Bitcoin berskala besar. Tahun 2021, kepemilikan Bitcoin korporasi melonjak ke 155.196 BTC, lebih dari tiga kali lipat, menandai awal tren DAT. Arus institusi berlanjut, kepemilikan naik lagi ke 306.765 BTC tahun 2022.

Volatilitas pasar 2023 membuat sebagian perusahaan mengurangi eksposur (kepemilikan turun jadi 293.042 BTC), namun tahun 2024 rebound ke 361.144 BTC, menandakan kepercayaan strategis korporasi yang tumbuh.

Pada 2025, tren ini mencapai titik balik: kepemilikan korporasi melampaui 1 juta BTC di Juli, dan per 2 Oktober, mencapai 1.130.679 BTC (5,38% total sirkulasi Bitcoin) [4].

Perusahaan beralih dari eksperimen hati-hati menuju pengelolaan treasury Bitcoin strategis jangka panjang. Di balik perubahan ini, tak hanya pengakuan pasar modal pada Bitcoin sebagai “emas digital”, tetapi juga percepatan difusi model DAT—menempatkannya sebagai paradigma baru manajemen nilai korporasi dan strategi modal.

Gambar 3: Pertumbuhan Cepat Kepemilikan Bitcoin Korporasi Sejak 2025

2.2.2 Amerika Utara Memimpin, Asia Menyusul

Perusahaan DAT pemegang Bitcoin kini tersebar di 199 negara/wilayah, namun pusatnya tetap Amerika Utara—memimpin jumlah perusahaan, akses pendanaan, dan pengaruh pasar modal.

Amerika Serikat memimpin dengan 71 perusahaan DAT, didukung infrastruktur Nasdaq yang matang untuk pengungkapan dan pendanaan, mengintegrasikan aset kripto ke treasury lewat penawaran saham dan obligasi konversi. Kanada menyusul dengan 33 perusahaan DAT, diuntungkan regulasi yang lebih fleksibel dan keterbukaan pada dana kripto.

Setahun terakhir, Asia cepat menyusul, terutama Jepang dan Hong Kong, di mana strategi DAT lokal mulai berkembang. Jepang kini punya 12 perusahaan, Hong Kong 10, dan Tiongkok daratan 9, pola geografis makin beragam.

Di Jepang, beberapa entitas—termasuk perusahaan TSE dan dana keuangan—mulai alokasi aset kripto. Kasus Metaplanet Inc., yang mengumumkan kepemilikan Bitcoin pada 2024, menjadi tolok ukur DAT Jepang.

Di Hong Kong, kombinasi pencatatan HKEX dan aktivitas bursa kripto mendorong gelombang pilot DAT yang dipimpin platform trading dan manajer dana—memperlihatkan sinergi antara regulasi terbuka dan inovasi pasar.

Perusahaan DAT kini juga hadir di sektor non-teknologi dan non-keuangan. Bisnis inti mereka meluas ke bioteknologi, e-commerce, jasa, bahkan industri niche seperti kecantikan, membuktikan fleksibilitas model sebagai alat manajemen modal.

2.2.3 Ethereum DAT Memicu Tren Penempatan Berimbal Hasil

Jenis aset DAT makin beragam. Awalnya, Bitcoin hampir mendominasi seluruh kepemilikan korporasi, namun pasar modal mencari aset “mirip Bitcoin” berikutnya—yang menggabungkan fungsi penyimpan nilai dan potensi hasil.

Ethereum dan Solana cocok dengan narasi ini: ekosistem smart contract dan aplikasi DeFi tumbuh pesat, dan mekanisme Proof-of-Stake (PoS) memungkinkan pemegang memperoleh reward penempatan berimbal hasil. ETH dan SOL jadi frontier baru adopsi DAT.

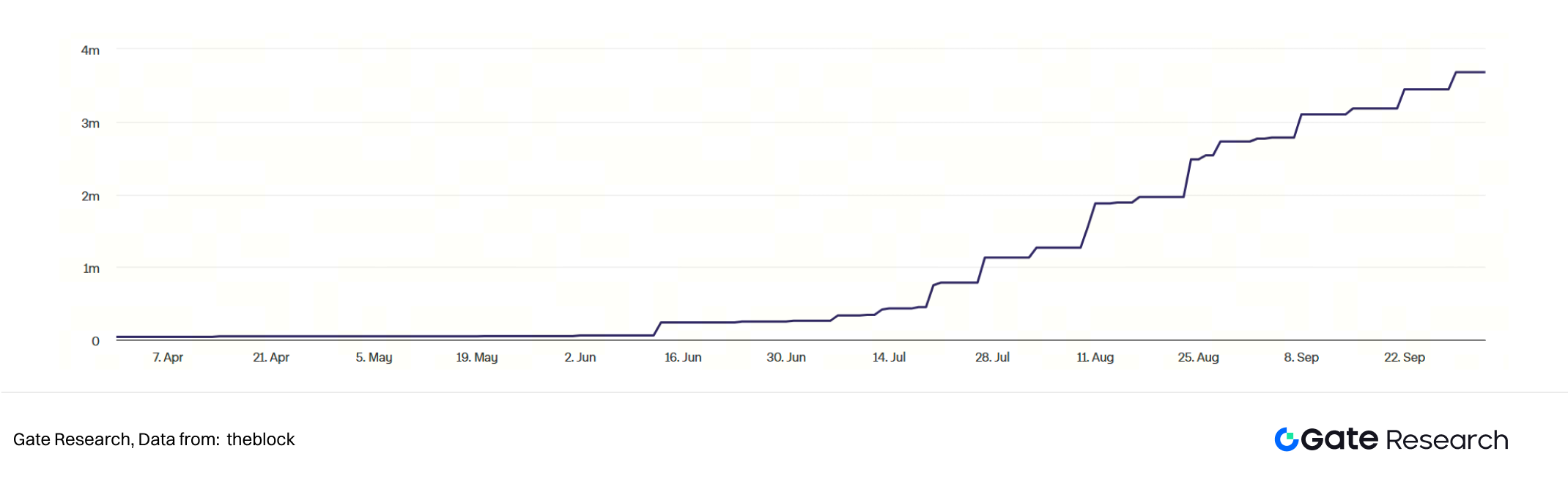

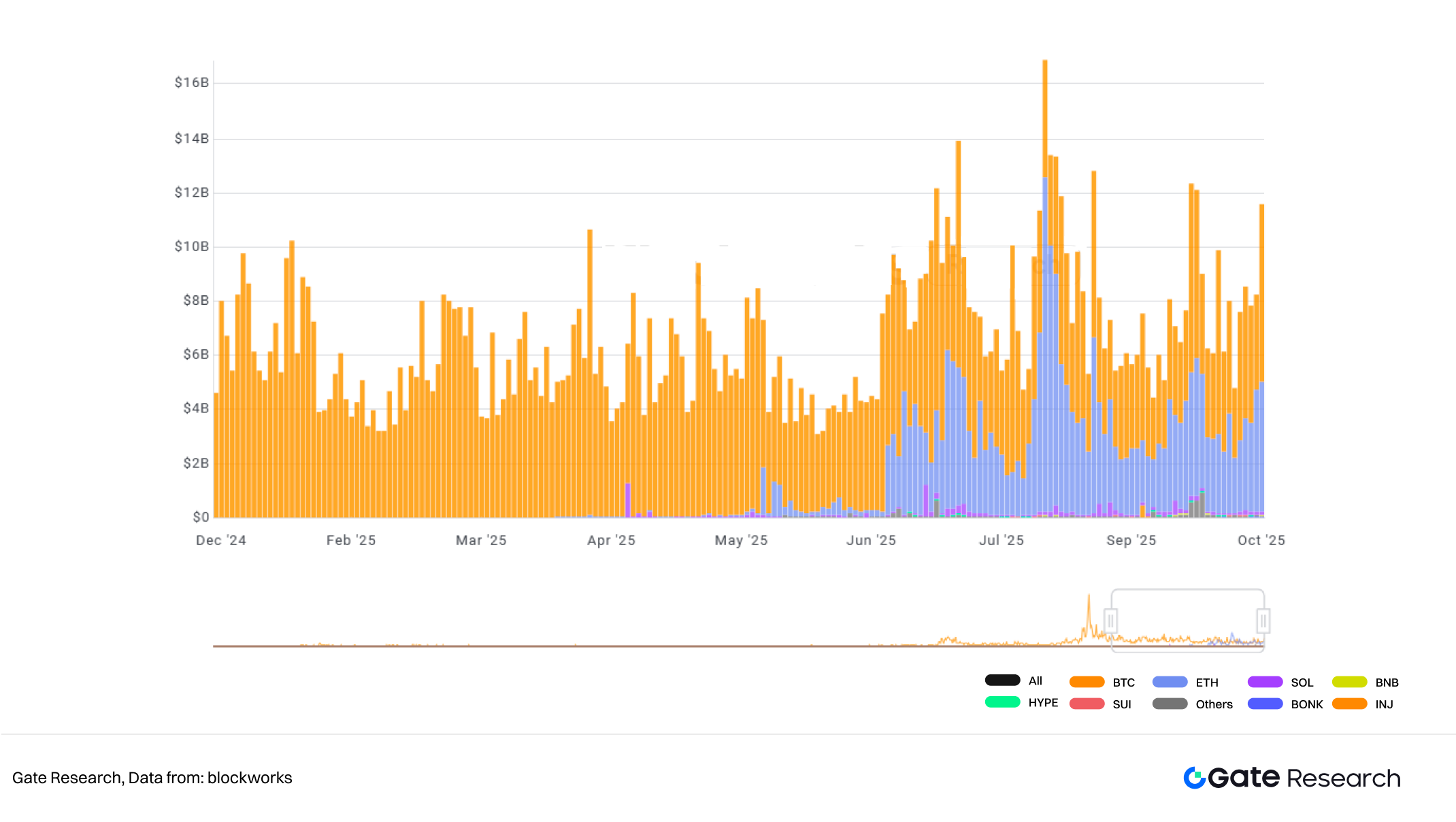

Gambar 4: Lonjakan Kepemilikan Ethereum oleh Perusahaan DAT pada 2025

Menjelang pertengahan 2025, narasi cadangan Bitcoin mulai mengarah ke Ethereum, dengan langkah korporat kunci terkait penempatan berimbal hasil dan partisipasi ekosistem. Dua perusahaan—BitMine Immersion Technologies dan SharpLink Gaming—berperan penting dalam mendorong tren ini.

BitMine (NYSE: BMNR), awalnya berfokus pada mining Bitcoin dan layanan infrastruktur, menyelesaikan private placement (PIPE) US$250 juta Juli 2025 untuk bertransformasi jadi entitas cadangan Ethereum [5].

BitMine menyoroti use case Ethereum di smart contract, pembayaran stablecoin, dan aset tokenisasi sebagai alasan utama relokasi treasury. Setelah pengumuman rencana cadangan Ethereum, harga saham BitMine melonjak tajam. Per 3 Oktober 2025, perusahaan memegang 2.650.900 ETH, atau 2,2% suplai ETH, menjadi pemegang Ethereum korporasi terbesar.

Ethereum DAT terbesar kedua, SharpLink Gaming (NASDAQ: SBET), beroperasi di online gaming, e-sports, taruhan, dan hiburan olahraga. Meski bukan crypto-native, SharpLink menunjukkan kelincahan pasar modal. Juni 2025, SharpLink meluncurkan strategi treasury Ethereum, mengumpulkan ETH lewat penawaran saham ATM di samping kepemilikan Bitcoin. Lebih dari 95% ETH ditempatkan untuk hasil pasif.

SharpLink rutin pengungkapan transparan—meningkatkan kepercayaan investor. Per 3 Oktober 2025, cadangan Ethereum mereka mencapai 838.728 ETH, atau 0,7% suplai ETH. BitMine dan SharpLink mewakili lompatan Ethereum DAT dari konsep ke implementasi skala besar di pasar modal.

Gambar 5: Bitcoin dan Ethereum sebagai Aset DAT Terpopuler

Saat ini, makin banyak perusahaan memperluas treasury dari Bitcoin ke Ethereum, Solana, Dogecoin, dan Sui, mendiversifikasi portofolio dan meningkatkan potensi hasil.

Per Oktober 2025, 13 perusahaan mengumumkan kepemilikan gabungan 4.029.665 ETH (≈ 3,33% suplai ETH).

Untuk Solana, 9 perusahaan mengumumkan total 13.441.405 SOL (≈ 2,47% suplai).

Dogecoin dipegang 2 perusahaan, total 780.543.745 DOGE (≈ 0,52% suplai).

Sui dipegang 2 perusahaan, total 102.811.336 SUI (≈ 2,84% suplai) [6].

Ekspansi multi-chain menandai babak baru model DAT: dari cerita sentris Bitcoin menjadi strategi modal korporasi lintas chain dan multi-aset, membangun fondasi aset digital sebagai bagian inti pasar modal global.

Gambar 6: Perbandingan Kapitalisasi Pasar Perusahaan DAT Terkemuka

3. Logika Operasional DAT

Beberapa perusahaan kripto masuk ke pasar publik via merger terbalik atau perusahaan cangkang, membuka akses pendanaan publik dan melengkapi siklus “pendanaan–pembelian kripto–pendanaan ulang” inti DAT. Dengan menghubungkan pendanaan pasar modal tradisional dan apresiasi aset kripto, perusahaan DAT membentuk mekanisme roda penggerak saling memperkuat.

3.1 Mekanisme Operasi

3.1.1 Pencatatan Melalui Akuisisi Perusahaan Cangkang

Beberapa perusahaan tidak memulai dari nol. Mereka masuk pasar publik lewat perusahaan akuisisi tujuan khusus (SPAC) atau merger terbalik (Reverse Takeover/RTO). Bagi perusahaan kripto, model ini jadi alternatif IPO tradisional, memudahkan mereka melewati hambatan regulasi dan proses approval panjang. Setelah tercatat, mereka dapat menggalang dana ekuitas publik dan membeli Bitcoin, Ethereum, atau aset digital lain secara langsung.

Contoh: Reserve One, perusahaan manajemen aset kripto, mengumumkan 8 Juli 2025 akan go public lewat merger SPAC dengan M3-Brigade Acquisition V Corp. (NASDAQ: MBAV). Nilai perusahaan US$1 miliar, termasuk US$298 juta dana trust, plus US$750 juta komitmen investor strategis seperti Galaxy Digital, Pantera Capital, dan Kraken. Reserve One membangun portofolio cadangan terdiversifikasi Bitcoin, Ethereum, dan Solana untuk penempatan berimbal hasil dan lending [7].

Model akuisisi ini adalah strategi “cangkang modal + aset kripto”. Meski menurunkan ambang masuk ke pasar publik, risiko makin tinggi: perusahaan sering kali tanpa operasi bisnis fundamental, memaparkan pemegang saham pada dilusi ekuitas dan ketergantungan volatilitas harga kripto yang tinggi.

3.1.2 Siklus Pendanaan: Penerbitan Saham, Obligasi, dan Utang Konversi

Strategy memelopori mekanisme roda penggerak “pendanaan–pembelian kripto–kenaikan valuasi–pendanaan ulang”, yang segera diadopsi perusahaan publik tradisional maupun blockchain baru, menjadi pola standar mayoritas perusahaan DAT.

Secara praktik, perusahaan DAT pertama-tama menggalang dana publik—melalui penerbitan saham di pasar terbuka (ATM/PIPE) atau obligasi konversi/korporasi—untuk arus masuk baru. Dana ini membeli Bitcoin, Ethereum, atau aset kripto lain, memperbesar treasury perusahaan. Siklus ini memperdalam hubungan pasar modal dan apresiasi aset kripto.

Keberhasilan Strategy di pasar naik memperlihatkan kekuatan mekanisme ini, menjadi template bagi perusahaan DAT seperti BMNR, BitMine, dan SharpLink.

Gambar 7: Perusahaan DAT menciptakan mekanisme roda penggerak saling memperkuat

Model ini sangat menonjol di antara perusahaan DAT berbasis Ethereum pada 2025.

- BitMine meniru pendekatan Strategy, menggunakan utang konversi dan PIPE untuk memperbesar neraca—tonggak institusionalisasi Ethereum.

- SharpLink lebih agresif. Setelah mengumumkan penambahan Ethereum ke treasury Juni 2025, SharpLink segera menggalang dana lewat ATM dan penerbitan saham publik, menyalurkan ETH ke penempatan berimbal hasil dan penempatan likuid. Strategi ini mengubah sifat produktif Ethereum jadi arus kas berkelanjutan.

Kritikus menilai “penempatan penuh” membuat DAT terpapar risiko protokol langsung di blockchain, namun pendukung melihatnya sebagai paradigma baru memperlakukan Ethereum sebagai aset produktif penghasil imbal hasil.

3.2 Tipologi Model Operasi DAT

Perusahaan DAT jauh lebih kompleks daripada sekadar “pemegang koin”. Strateginya berbeda dalam kerumitan, kebutuhan manajemen, dan tingkat eksposur. Model operasional utama:

1. Model Kepemilikan Pasif Satu Aset

- Fokus pada satu aset kripto (umumnya Bitcoin/Ethereum) untuk penyimpanan jangka panjang.

- Mudah dikelola, biaya operasional dan pengambilan keputusan rendah.

- Imbal hasil bergantung pada apresiasi modal.

- Strategy adalah contoh klasik dengan pendekatan “hold forever”, menjadikan Bitcoin sebagai aset strategis utama.

2. Model Manajemen Aktif Satu Aset

- Fokus pada satu aset namun aktif trading atau alokasi dinamis, termasuk penentuan waktu pasar, lindung nilai, dan strategi opsi.

- Kinerja sangat bergantung pada keahlian manajer dan kemampuan trading.

- Beberapa perusahaan treasury Ethereum menggunakan model ini untuk mengoptimalkan eksposur di pasar volatil.

3. Model Portofolio Multi-Aset

- Diversifikasi ke beberapa aset kripto (misal, BTC + ETH + SOL + BNB).

- Perlu penyeimbangan portofolio aktif dan manajemen risiko lebih tinggi.

- Contoh: Mega Matrix Inc. (NYSE: MPU) mengumumkan 2025 ekspansi DAT dari satu aset (ENA/ETH) ke treasury multi-aset, termasuk mata uang stabil dan token tata kelola utama, mendistribusikan risiko dan hasil lintas chain/protokol [8].

- Model Investasi & Partisipasi Ekosistem

- Model paling canggih. Selain holding aset, perusahaan mengalokasikan dana untuk infrastruktur langsung di blockchain, proyek DeFi, operasi validator, tata kelola, atau hibah/fund ekosistem.

- Perusahaan berperan sebagai pemegang aset sekaligus peserta ekosistem, memengaruhi arah blockchain yang diinvestasikan.

- Contoh: SharpLink menggunakan sebagian ETH untuk penempatan berimbal hasil, operasi validator, voting tata kelola, dan dukungan DeFi, mengubah peran dari investor pasif menjadi kontributor aktif jaringan.

- Model ini menghasilkan banyak sumber pendapatan: imbal hasil penempatan berimbal hasil, hasil inkubasi, biaya transaksi.

3.3 Logika Penilaian Perusahaan DAT

Berbeda dengan perusahaan tradisional yang penilaiannya bergantung pada pertumbuhan pendapatan dan laba, nilai pasar perusahaan DAT terutama berfluktuasi sejalan eksposur aset kripto dan strategi leverage-nya. Tiga variabel inti penentu valuasi DAT:

- Pertumbuhan token per saham

- Harga aset dasar

- mNAV (Nilai Pasar terhadap Nilai Aset Bersih) premium/diskon

Ketiganya membentuk “Segitiga Penilaian DAT”, menentukan daya tarik dan risiko perusahaan di pasar modal.

Pertumbuhan Harga Saham ≈ Pertumbuhan Token per Saham × Pertumbuhan Harga Token × Faktor Premi Pasar

Faktor Premi Pasar merepresentasikan sentimen pasar atau premi penilaian terhadap NAV, diukur sebagai Faktor Premi Pasar = mNAV − 1

3.3.1 Pertumbuhan “Token per Saham”

Strategy memelopori metrik “token per saham” untuk mengukur apakah modal yang dihimpun benar-benar dikonversi menjadi tambahan kepemilikan Bitcoin tanpa mendilusi pemegang saham lama. Setelah sukses Strategy, banyak DAT mengadopsi indikator ini. BitMine adalah contoh klasik: investasi hasil pendanaan dan laba untuk membeli lebih banyak Ethereum, meningkatkan token per saham.

Ketika “token per saham” naik, NAV per saham meningkat. Secara teori, di pasar efisien, harga saham mengikuti NAV. Jika aset kripto dasar (misal BTC) juga naik, investor memberi valuasi multiple lebih tinggi, efek triple leverage pada:

Harga Token × Token per Saham × Premi Pasar

Akibatnya, apresiasi saham bisa jauh melampaui kenaikan harga kripto saja.

3.3.2 Apresiasi Aset Dasar

Pendorong utama valuasi DAT adalah pergerakan harga aset kripto dasar. Ketika harga BTC/ETH naik, neraca perusahaan membesar, mendorong premi pasar; sebaliknya, penurunan harga langsung menggerus nilai buku.

Dibanding perusahaan tradisional yang padat aset fisik, DAT memperbesar sensitivitas ini.

- Kebanyakan DAT tidak punya mekanisme lindung nilai, eksposur aset sepenuhnya mengikuti volatilitas pasar kripto.

- Leverage utang/konversi memperbesar posisi token efektif, meningkatkan elastisitas harga.

Perubahan harga kripto tak hanya memengaruhi nilai akuntansi, tapi juga memicu siklus umpan balik reflektif: Harga naik → ekspektasi refinancing → ekspansi cadangan → kenaikan penilaian → kepercayaan investor meningkat → harga naik lagi.

Siklus ini berlanjut hingga sentimen pasar berbalik.

3.3.3 Mekanisme Roda Penggerak mNAV

Rasio mNAV (Nilai Pasar terhadap Nilai Aset Bersih) adalah metrik inti penilaian DAT:

mNAV = Kapitalisasi Pasar / NAV Nilai Aset Digital

Saat mNAV > 1, pasar menilai perusahaan di atas nilai kepemilikan kripto, menandakan kepercayaan investor pada kemampuan manajemen, refinancing, atau posisi strategis. Perusahaan dapat terus menggalang dana; setiap penerbitan baru untuk pembelian kripto meningkatkan NAV per saham, memperkuat optimisme pasar dan mendorong harga lebih tinggi—membentuk siklus umpan balik positif.

Namun, mNAV adalah pedang bermata dua. Premi mencerminkan kepercayaan pasar, tetapi bisa juga menandakan spekulasi berlebihan. Ketika sentimen runtuh dan mNAV menyusut atau di bawah 1, mekanisme roda penggerak berbalik: Penurunan penilaian → akses pendanaan terbatas → cadangan menyusut → penurunan kapitalisasi pasar.

Siklus negatif ini mengubah narasi pertumbuhan menjadi narasi dilusi, semakin merusak jika disertai penurunan harga kripto—“double blow” bagi kapitalisasi pasar dan kepercayaan investor.

Secara teori, saat mNAV < 1, langkah rasional DAT adalah menjual sebagian kepemilikan dan membeli kembali saham untuk memperbaiki keseimbangan.

Contoh, di pasar naik Bitcoin, MicroStrategy (MSTR) pernah diperdagangkan di atas 2× nilai BTC on-book (mNAV ≈ 2.0)—investor membayar bukan hanya cadangan Bitcoin, tetapi juga efisiensi modal dan kapasitas pendanaan perusahaan. Di pasar turun, mNAV turun di bawah 1, namun perusahaan memilih menahan seluruh kepemilikan BTC lewat restrukturisasi utang, bukan pembelian kembali saham.

Intinya, pendanaan DAT bergantung pada mekanisme roda penggerak premi mNAV.

Premi mNAV adalah barometer sentimen pasar dan sinyal timing utama investor.

Jika mNAV bertahan di bawah 1 lama, jalur pendanaan tertutup, perusahaan cangkang kecil kehilangan kelayakan, dan mekanisme roda penggerak runtuh seketika.

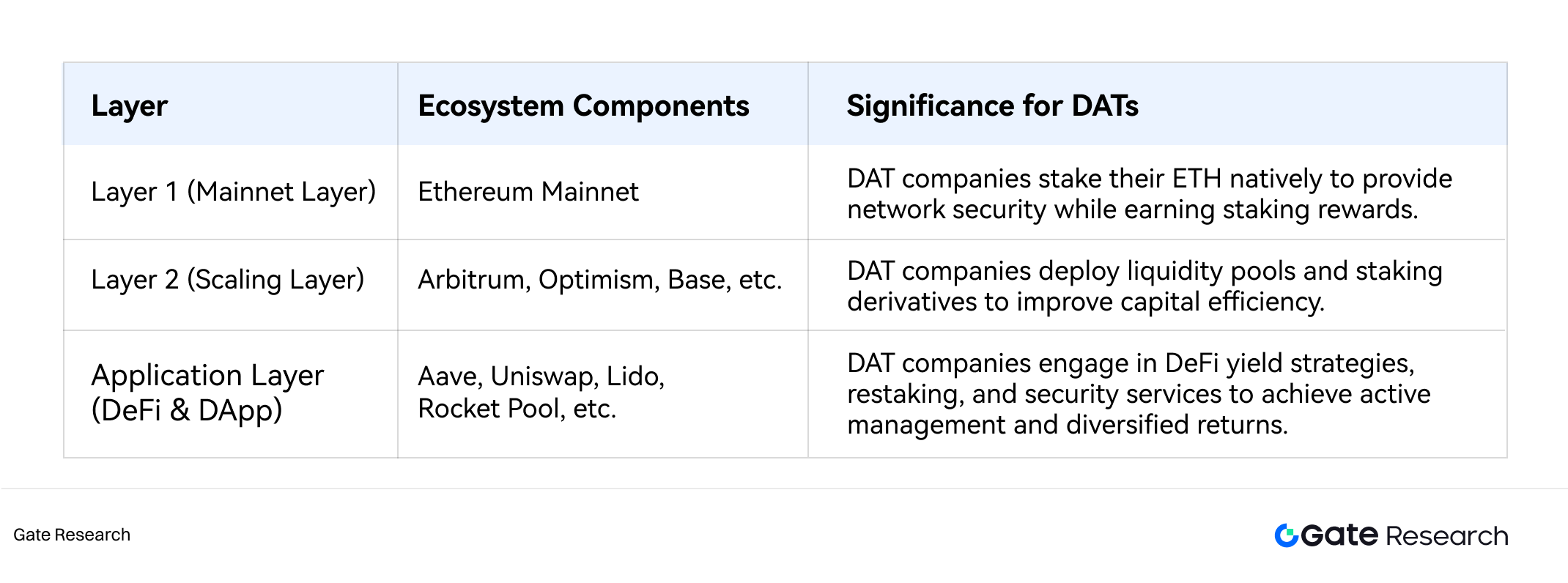

4. Transisi DAT: Dari “Menahan Aset” ke “Penempatan Berimbal Hasil”

Berbeda dengan Bitcoin DAT yang umumnya menjalankan strategi pasif menahan aset, DAT berbasis Ethereum memanfaatkan penempatan berimbal hasil dan infrastruktur DeFi—memungkinkan sebagian modal mengalir ke operasi langsung di blockchain. Dengan demikian, DAT tidak hanya menyelesaikan mekanisme roda penggerak rotasi modal, tetapi juga memperoleh hasil tambahan lewat penempatan berimbal hasil dan aktivitas langsung di blockchain, menjadikan aset treasury sebagai modal produktif.

4.1 Ethereum Memungkinkan Model DAT Penghasil Imbal Hasil

Ethereum sebagai operating system blockchain yang mendukung beragam DApp, arsitektur tiga lapisnya menawarkan berbagai peluang imbal hasil dan manajemen risiko untuk model DAT. Perusahaan DAT umumnya beroperasi di lapisan L1 dan DeFi (L2 lebih aktif di institusi crypto-native dan DAO). Dengan men-deploy cadangan ETH ke operasi langsung di blockchain, perusahaan menghasilkan “imbal hasil langsung di blockchain” dan mengubah cadangan menjadi aset produktif.

Tabel 1: Strategi DAT di Tiga Lapisan Struktur Ethereum

4.1.1 Dari Menahan Pasif ke Penempatan Berimbal Hasil

Dengan meningkatnya partisipasi institusi di ekosistem Ethereum, DAT berevolusi dari sekadar pemegang token menjadi kontributor aktif jaringan dan pencipta hasil. Penempatan berimbal hasil adalah jalur utama ke ekonomi Ethereum, umumnya melalui dua pendekatan:

- Operasi node validator langsung—Perusahaan mengunci ETH untuk mengamankan jaringan dan validasi transaksi, memperoleh reward blok sekitar 2,5–3,0% APY. Namun, metode ini kompleks, likuiditas rendah, dan berpotensi pemotongan (slashing).

- Menggunakan protokol penempatan likuid—Perusahaan mendelegasikan ETH ke protokol pihak ketiga dan menerima token bukti likuid, seperti stETH dari Lido. Contoh, BTCS memperoleh reward via Rocket Pool. Penempatan likuid menyelesaikan masalah likuiditas lock-up dengan token likuid yang dapat diperdagangkan—memungkinkan DAT mendapat hasil sambil tetap fleksibel.

Misal, treasury korporasi memegang 1 juta ETH, dengan 50% ditempatkan, yield nominal 3% pada harga ETH US$4.000 menghasilkan sekitar US$60 juta pendapatan penempatan berimbal hasil per tahun.

4.1.2 DeFi: Memaksimalkan Potensi Ethereum

Selain penempatan berimbal hasil, DAT dapat men-deploy ETH atau derivatif penempatan (misal, stETH) ke protokol DeFi untuk utilisasi modal sekunder. Cara umum:

- Menyimpan stETH di protokol lending seperti Aave untuk bunga;

- Menjadikan stETH sebagai agunan untuk pinjaman mata uang stabil investasi ulang;

- Menyediakan likuiditas pool untuk biaya transaksi tambahan.

Dengan strategi ini, hasil bisa meningkat dari 3% penempatan berimbal hasil menjadi 5–10%, sekaligus menginjeksikan likuiditas institusional ke ekosistem Ethereum.

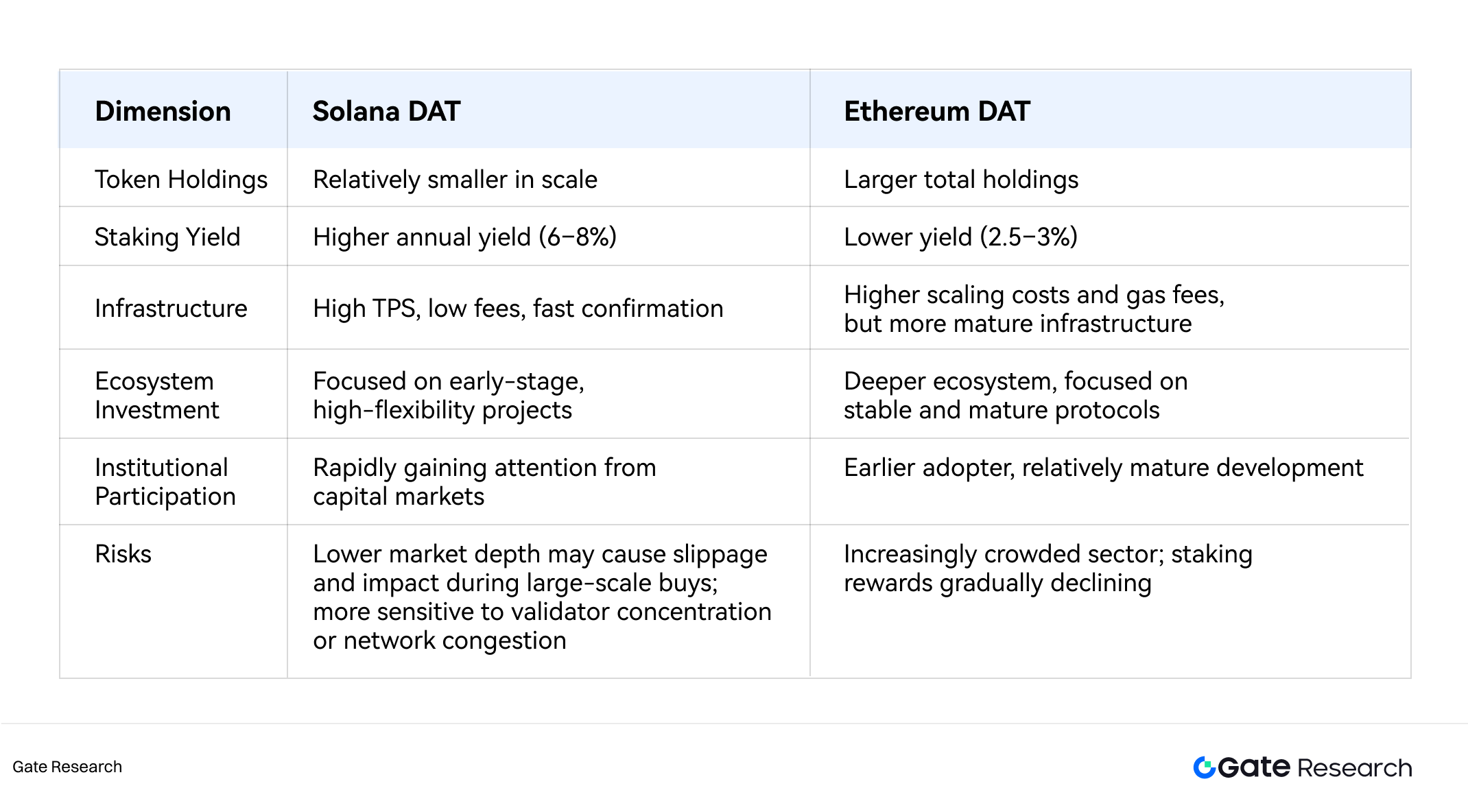

4.2 Solana: Imbal Hasil Tinggi Sebagai Alternatif DAT Baru

Solana jadi ekosistem developer baru teratas 2024, potensi DAT Solana menarik minat institusi—bahkan diproyeksikan bisa melampaui Ethereum sebagai model DAT utama. Tiga faktor utama pendorong:

- Potensi imbal hasil lebih tinggi: Reward penempatan Solana 6–8%, jauh di atas Ethereum (~3%), menarik DAT yang mengejar pendapatan pasif.

- Pertumbuhan ekosistem dan infrastruktur: Aktivitas dan pertumbuhan developer Solana kadang melebihi Ethereum. Kuartal II 2025, Solana proses 8,9 miliar transaksi, volume DEX harian US$3 miliar, pendapatan jaringan US$1,1 miliar—lebih dari 2,5× Ethereum [9]. Throughput tinggi (TPS), biaya rendah, dan finalitas cepat cocok untuk DAT yang butuh interaksi langsung di blockchain frekuensi tinggi dan biaya rendah.

- Pengakuan pasar cepat: Firma seperti Cantor Fitzgerald memberi rating “Overweight” pada DAT Solana, menyoroti ekspansi developer dan ekosistem [10]. Banyak PIPE dan private round menargetkan proyek DAT Solana—misal, Sharps, Pantera, dan Galaxy merencanakan inisiatif DAT Solana US$2,65 miliar Agustus 2025 [11].

Selain menahan aset, DAT Solana juga partisipasi validator, pembangunan infrastruktur, dan insentif ekosistem. Contoh, SOL Strategies (NASDAQ: STKE) membangun treasury Solana dari nol tahun terakhir, memperoleh pendapatan lewat operasi validator terintegrasi dalam DAT.

4.3 Ethereum vs. Solana DAT: Keunggulan Komparatif

Jangka menengah-panjang, DAT Solana diproyeksikan tumbuh pesat dan menjadi segmen paling cepat berkembang. Namun, secara skala dan kedewasaan institusional, Ethereum masih memimpin—ekosistem DAT-nya lebih mapan dari sisi skala, aktivitas langsung di blockchain, dan keterlibatan DeFi.

Jika Solana meningkatkan stabilitas mainnet, keamanan infrastruktur, dan kejelasan regulasi, ia bisa bersanding dengan Ethereum sebagai platform DAT dominan—terutama bagi perusahaan yang mengutamakan kecepatan dan biaya gas rendah.

Tabel 2: Keunggulan Komparatif DAT Solana vs. Ethereum

5. Diskusi Keberlanjutan Model DAT

5.1 Evolusi dan Risiko Logika Pertumbuhan DAT

Pertumbuhan perusahaan DAT tidak didorong profitabilitas bisnis tradisional, melainkan mekanisme siklik pengganda modal—menahan dan mengoperasikan aset kripto untuk memperbesar kapitalisasi pasar dan nilai aset. Tiga pilar logika pertumbuhan DAT:

- Ekspansi narasi: DAT “sekuritiasi” aset kripto, memungkinkan modal tradisional memperoleh eksposur beta kripto melalui pasar saham. Investor memberi premi penilaian lewat holding aset digital tidak langsung.

- Apresiasi aset: Kenaikan harga token memperbesar neraca dan mendorong NAV modifikasi (mNAV), memicu revaluasi pasar.

- Mekanisme roda penggerak pendanaan: Penilaian tinggi memungkinkan penerbitan saham baru untuk pembelian kripto tambahan. Kepemilikan lebih besar memperkuat kepercayaan pasar dan menaikkan penilaian—siklus saling memperkuat.

Pada pasar naik, narasi, apresiasi aset, dan momentum pendanaan mendorong pertumbuhan penilaian dan perhatian investor secara cepat.

Namun, tahun 2025, pasar mulai menilai ulang keberlanjutan model ini. Jika Strategy pernah bangkit dari software marginal jadi raksasa Nasdaq, stagnasi pasca-2024 memunculkan keraguan “keajaiban DAT” bisa berlanjut. Kritikus menilai DAT hanya amplifier pasar naik—di pasar turun, “nilai token per saham” bisa jadi tak relevan. Selain itu, Michael Saylor yang konsisten maksimalis Bitcoin—menolak likuidasi demi mempertahankan exposure per saham—memicu perdebatan apakah loyalitas seperti itu sejalan dengan kepentingan pemegang saham.

Semakin banyak perusahaan meniru Strategy, ruang DAT makin padat. Narasi kelangkaan yang dulu mendorong premi penilaian kini memudar, margin hasil pola “aset + premi penilaian” menurun.

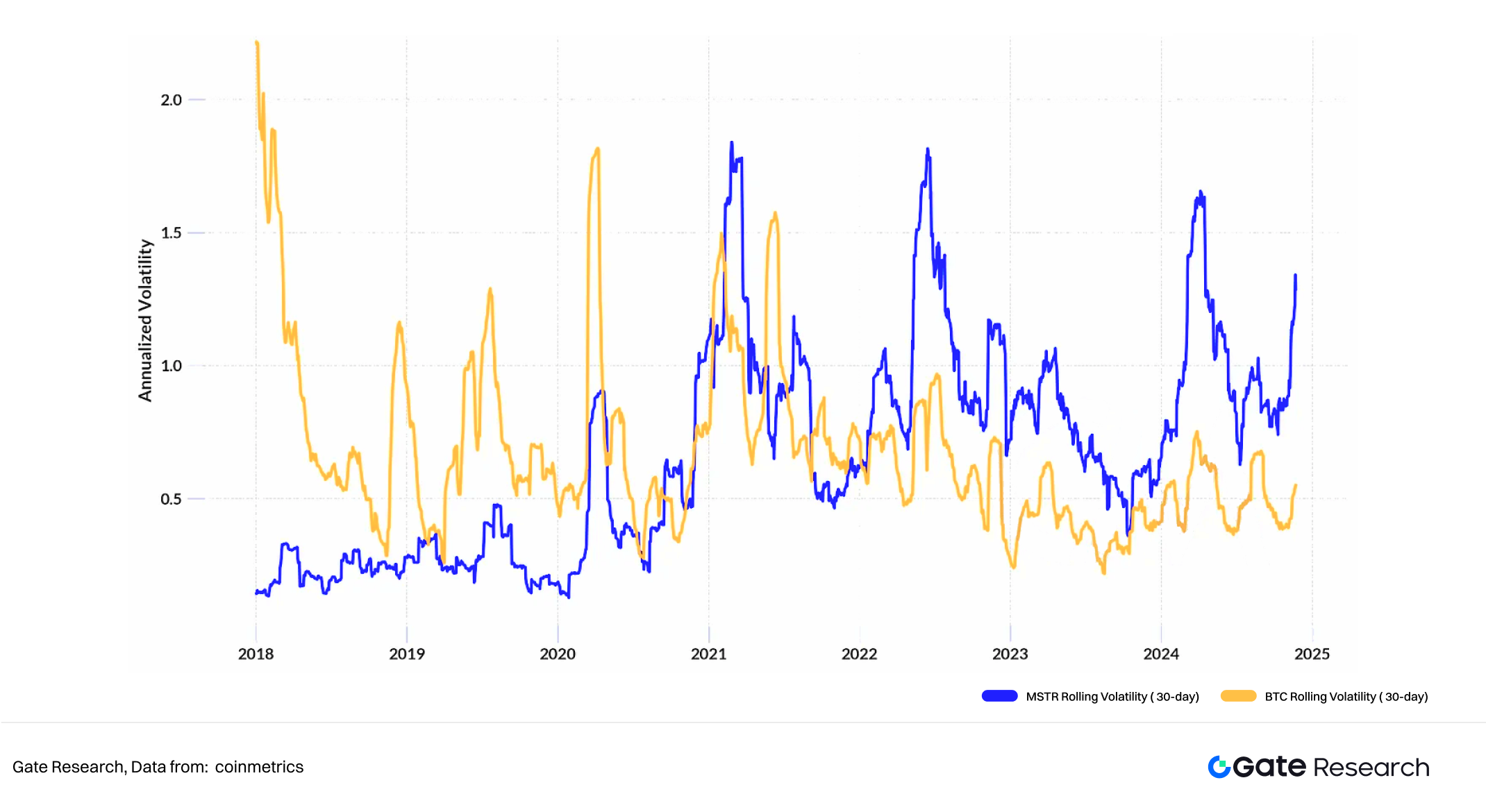

Gambar 8: Volatilitas Harga Saham Strategy

Kebangkitan ekosistem Ethereum menandai fase kedua model DAT—partisipasi treasury langsung di blockchain aktif. Berbeda dari Bitcoin DAT yang pasif menahan aset, DAT Ethereum aktif melakukan penempatan berimbal hasil, DeFi, dan manajemen likuiditas langsung di blockchain menghasilkan imbal hasil, membentuk kurva pertumbuhan kedua lewat transformasi aset menjadi penghasil imbal hasil.

Pergeseran ini membawa risiko baru: apakah penempatan berimbal hasil institusional besar akan menekan reward jaringan dan meningkatkan risiko sistemik? Apakah DAT benar-benar memakmurkan ekosistem—atau membentuk bubble baru?

Keberlanjutan DAT bergantung tidak hanya pada aset dasar, tetapi juga pada interaksi perusahaan, ekosistem blockchain, dan pasar modal, serta fundamental korporasi, struktur pendanaan, dan kepercayaan investor.

Analisis berikut menggunakan kerangka dua dimensi—endogen (internal perusahaan) dan eksogen (ekosistem dan pasar)—untuk menelaah tantangan dan evolusi keberlanjutan DAT.

5.2 Model Lima Kekuatan Keberlanjutan DAT

Dimensi endogen menilai ketahanan operasional dan finansial perusahaan menghadapi siklus kripto.

Dimensi eksogen menilai apakah ekosistem dan pasar luas menyediakan imbal hasil dan likuiditas stabil bagi treasury.

Mengintegrasikan penilaian “token per saham + harga aset dasar + mNAV”, serta model imbal hasil langsung di blockchain, dibangun Kerangka Lima Kekuatan DAT: Nilai Aset, Operasi Aset, Fundamental Korporasi, Kepatuhan Regulasi, dan Likuiditas Investor.

5.2.1 Kekuatan Nilai Aset

Sifat aset dasar menentukan keberlanjutan jangka panjang DAT. Tiga arketipe DAT utama saat ini:

1. DAT Bitcoin:

Status “emas digital” Bitcoin menjamin kelangkaan dan ketahanan inflasi, didukung kepemilikan institusi dan negara. Tapi tidak menghasilkan imbal hasil, tergantung apresiasi harga. Bitcoin makin dipolitisasi, penilaian dipengaruhi siklus pemilu, regulasi, dan kebijakan.

2. DAT Ethereum:

Mekanisme PoS Ethereum menghasilkan imbal hasil, menjadikannya aset apresiasi sekaligus penghasil hasil. Layer-1 pesaing bisa mengikis pangsa pasar, kompleksitas teknis memunculkan risiko operasional.

3. DAT Layer-1 emerging (misal, Solana):

Performa tinggi dan ekosistem developer berkembang membuat Solana menarik bagi modal pertumbuhan. Imbal hasil penempatan tinggi dan potensi ekosistem menawarkan return tinggi—namun juga volatilitas dan risiko ekosistem lebih tinggi.

Kesimpulan:

Bitcoin: konsensus kuat, siklus tinggi;

Ethereum: ekosistem dalam, imbal hasil stabil;

Solana: pertumbuhan tinggi, risiko tinggi.

Keberlanjutan DAT bergantung pada penerimaan pasar, nilai use case, kematangan teknologi, efek jaringan, keamanan, dan stabilitas kapitalisasi pasar.

5.2.2 Kekuatan Operasi Aset

Kebangkitan Ethereum dan Solana mengubah DAT dari pemegang pasif menjadi peserta aktif langsung di blockchain. Keberlanjutan kini bergantung pada bagaimana aset dikelola—penempatan berimbal hasil, DeFi, dan operasi likuiditas—bukan sekadar dipegang.

Jika harga token stabil atau turun tipis, selama imbal hasil langsung di blockchain > biaya modal, DAT bisa mandiri. Tanpa imbal hasil, harus bergantung pada apresiasi harga.

Di ekosistem, partisipasi DAT institusional meningkatkan aktivitas jaringan, likuiditas, dan keamanan. Contoh, DAT Ethereum yang berkontribusi ke pool likuiditas dalam (Aave v3 pool ETH/stETH) dapat memperoleh imbal hasil majemuk dan memperkuat sistem.

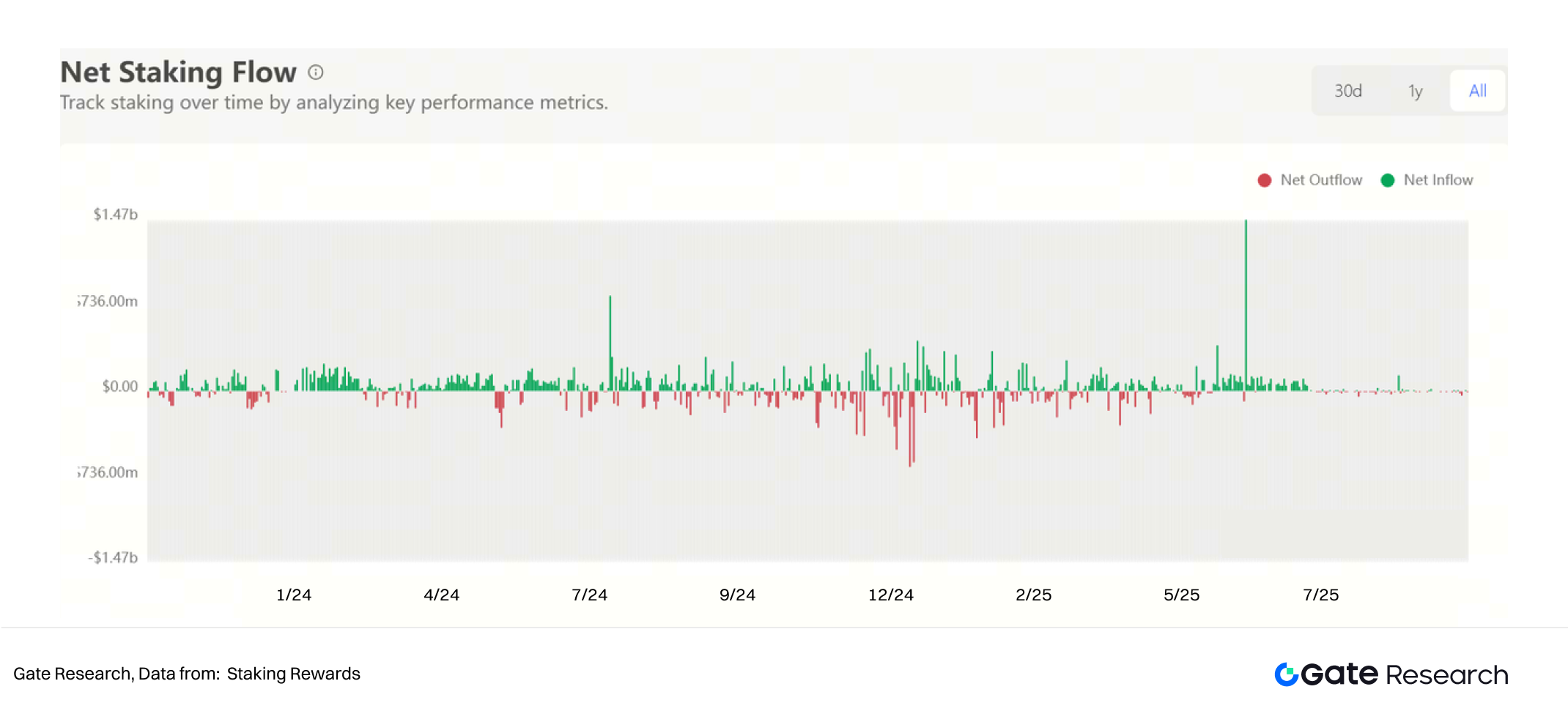

Gambar 9: Likuiditas Penempatan Ethereum Stabil Sejak Paruh Kedua 2025

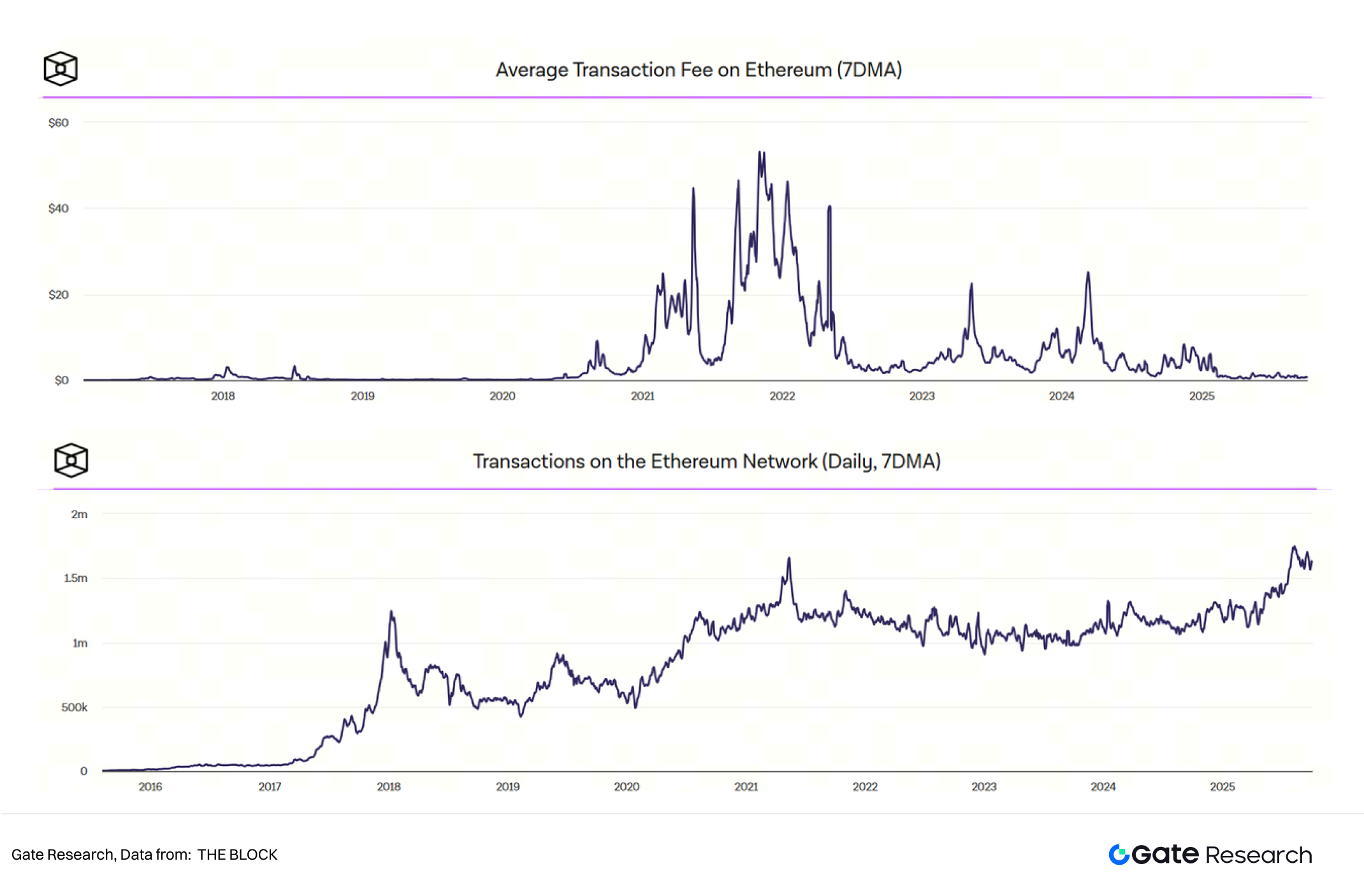

Gambar 10: Volume Trading ETH vs. Biaya Transaksi

Siklus umpan balik:

- Permintaan blockspace ↑ → pendapatan validator ↑ → keamanan jaringan ↑

- Likuiditas ↑ → risiko protokol ↓ → retensi pengguna ↑

- Keterbukaan langsung di blockchain ↑ → kepercayaan institusi ↑ → arus modal masuk ↑

Risiko sistemik tetap ada: penempatan berimbal hasil leverage dan konsentrasi institusi bisa menekan imbal hasil dan memperbesar shock deleveraging saat pasar turun.

DAT berkelanjutan harus diversifikasi risiko—multi-aset, penempatan bertingkat, atau hybrid CeFi–DeFi—untuk menjaga stabilitas operasional.

5.2.3 Fundamental Korporasi

Keberlanjutan juga bergantung pada fondasi bisnis dan disiplin finansial perusahaan.

DAT dibagi Strong-Support dan Weak-Support:

- Strong-Support: Perusahaan seperti Strategy punya bisnis arus kas tradisional (misal, software), memberi stabilitas di pasar kripto turun. DAT Solana dengan pendapatan penempatan berimbal hasil dapat mengimbangi volatilitas aset.

- Weak-Support: DAT cangkang/SPAC tanpa pendapatan, mengandalkan penerbitan utang/ekuitas terus-menerus. Jika likuiditas menipis, rentan gagal bayar.

Poin evaluasi:

- Apakah perusahaan punya sumber arus kas non-kripto?

- Bisa menutup bunga dan biaya operasional?

- Leverage terkendali, kas cadangan cukup?

Tanpa fundamental ini, DAT jadi “cangkang penilaian” rapuh, rentan runtuh di pasar turun.

5.2.4 Regulasi dan Kepatuhan

Sebagai entitas publik, DAT tunduk pada perlindungan investor dan pengungkapan layaknya perusahaan tradisional—evolusi regulasi jadi faktor utama keberlanjutan.

Pembaruan akuntansi FASB 2024 yang memungkinkan pengukuran fair-value atas kepemilikan kripto jadi titik balik. DAT kini dapat mencerminkan gain/loss belum terealisasi di laporan keuangan, meningkatkan transparansi sekaligus volatilitas laba.

Tahun 2025, terjadi konsolidasi di sektor DAT—misal, akuisisi Semler Scientific (NASDAQ: SMLR) oleh Strive (NASDAQ: ASST) secara all-stock menandai merger pertama dua perusahaan treasury Bitcoin publik, pergeseran industri dari ekspansi ke konsolidasi.

Namun, pengawasan regulasi makin ketat. 24 September 2025, SEC dan FINRA menyelidiki 200+ perusahaan publik yang mengumumkan treasury kripto, menyoroti pergerakan harga abnormal sebelum pengumuman.

Lingkungan ini menegaskan bahwa deklarasi treasury kripto tidak setara penciptaan nilai berkelanjutan—DAT non-kepatuhan atau spekulatif berisiko delisting, seperti Windtree Therapeutics yang sahamnya anjlok 90% dan gagal kepatuhan Nasdaq.

5.2.5 Investor dan Likuiditas

Penilaian DAT bergantung pada likuiditas pasar dan komposisi investor.

DAT besar menarik institusi via reksa dana yang diperdagangkan di bursa (ETF) dan fund, mayoritas masih didominasi ritel—volatilitas tinggi.

Contoh, kepemilikan institusi Strategy 58,84% (per 8 Okt 2025), DAT kecil seperti Sharplink (13,75%) dan BTCS (3,48%) didominasi ritel.

DAT institusi lebih likuid, horizon investasi lebih panjang, lebih tahan panic selling. DAT ritel rentan aksi jual serentak, memperbesar penurunan harga langsung di blockchain dan ekuitas.

Intinya, keberlanjutan pendanaan DAT bergantung pada kemampuan menarik investor institusi jangka panjang (ETF, kantor keluarga, dana kekayaan negara).

Seiring regulasi membaik, likuiditas DAT akan berevolusi dari berbasis emosi ke berbasis alokasi, menstabilkan volatilitas pasar.

6. Kesimpulan

Model DAT adalah frontier baru konvergensi kripto dan keuangan tradisional—mekanisme yang memetakan dinamika pasar modal ke aset langsung di blockchain.

Dalam pasar naik, kenaikan harga token, likuiditas melimpah, dan risk appetite investor yang kuat menjadikan DAT amplifier penilaian dan sentimen. Namun, sejarah membuktikan di pasar turun mekanisme sama dapat berbalik: pendanaan menyempit, nilai aset turun, mekanisme roda penggerak berisiko berubah jadi siklus umpan balik negatif.

Keberlanjutan jangka panjang DAT bergantung pada lima pilar:

- Kualitas aset dasar: Apakah aset kripto yang dipegang DAT punya nilai abadi dan kemampuan menghasilkan imbal hasil berkelanjutan.

- Aktivitas operasional: Apakah DAT berfungsi sebagai pemegang pasif atau operator langsung di blockchain aktif yang mampu membangun arus kas konsisten.

- Fundamental korporasi: Apakah DAT punya operasi bisnis inti yang stabil dan pendapatan berulang untuk buffer volatilitas pasar.

- Regulasi dan akuntansi: Evolusi pengungkapan, akuntansi fair-value, dan kepatuhan akan menentukan apakah DAT diterima institusi mainstream jangka panjang.

- Komposisi investor: Konsentrasi, kecanggihan, dan daya tahan likuiditas investor membentuk respons penilaian DAT terhadap guncangan pasar.

Per 2025, lebih dari 200 perusahaan publik mengumumkan strategi treasury kripto di blockchain utama—BTC, ETH, SOL, BNB, TRX. Namun, arus modal dan penilaian makin terkonsentrasi pada segelintir pemain dominan dan aset berkeyakinan tinggi, mempercepat dinamika “winner-takes-most”.

Pemenang sejati era DAT bukanlah banyak “perusahaan cangkang” spekulatif pemburu keuntungan jangka pendek, melainkan perusahaan yang membangun mekanisme roda penggerak saling memperkuat antara pasar modal dan ekosistem langsung di blockchain.

Para pemimpin ini mampu mengalokasikan modal secara efisien, menghasilkan return langsung di blockchain berkelanjutan, dan mendapat kepercayaan institusi lewat tata kelola transparan dan manajemen finansial disiplin. Di tiap ekosistem blockchain besar, kemungkinan hanya satu-dua DAT dominan yang bertahan menjadi pemimpin jangka panjang.

Meskipun DAT masih di fase awal inovasi keuangan yang volatil, nilai terdalamnya bukan pada leverage jangka pendek atau siklus spekulatif, melainkan potensinya sebagai jembatan stabil antara ekonomi kripto dan pasar modal tradisional.

Referensi

- [1] YouTube, https://www.youtube.com/watch?v=b0KU4cJgj6g

- [2] Cointelegraph, https://cointelegraph.com/news/worlds-biggest-business-intelligence-firm-buys-21k-btc-for-250m

- [3] Bloomberg, https://www.bloomberg.com/news/articles/2020-12-07/microstrategy-to-raise-400-million-to-buy-even-more-bitcoin

- [4] Bitcointreasuries.net, https://bitcointreasuries.net/

- [5] PR Newswire, https://www.prnewswire.com/news-releases/bitmine-immersion-now-holds-approximately-500-million-of-ethereum-to-advance-its-ethereum-treasury-strategy-302504282.html

- [6] Coingecko, https://www.coingecko.com/zh/treasuries/%E4%BB%A5%E5%A4%AA%E5%9D%8A/companies

- [7] CoinDesk, https://www.coindesk.com/business/2025/07/08/crypto-treasury-firm-reserveone-going-public-in-1b-spac-deal

- [8] NASDAQ, https://www.nasdaq.com/press-release/mega-matrix-announces-diversify-dat-strategy-basket-leading-stablecoins-and

- [9] AInvest, https://www.ainvest.com/news/solana-news-today-institutional-capital-shifts-public-companies-turn-solana-digital-treasury-standard-2508

- [10] Yellow, https://yellow.com/news/cantor-fitzgerald-sees-dollar250-million-potential-in-solana-treasury-companies

- [11] Coinrank, https://www.coinrank.io/crypto/2-65-billion-solana-dat-plan/

- [12] CoinDesk, https://www.coindesk.com/markets/2025/09/28/from-spacs-to-cash-flow-buys-how-dats-are-plotting-the-next-growth-phase

- [13] Yahoo!Finance, https://finance.yahoo.com/news/strive-semler-scientific-merge-stock-145427057.html

- [14] The Block, https://www.theblock.co/post/367721/nasdaq-to-delist-bnb-token-treasury-company-windtree-therapeutics-for-noncompliance

- [15] Cryptopolitan, https://www.cryptopolitan.com/sec-finra-probe-crypto-treasury-stock-spikes/

- [16] MarketBeat, https://www.marketbeat.com/stocks/NASDAQ/MSTR/institutional-ownership/

Gate Research

Gate Research adalah platform riset blockchain dan cryptocurrency yang komprehensif. Platform ini menyediakan konten analisis teknikal, tren pasar, riset sektor, insight makroekonomi, dan perkembangan kebijakan.

Disclaimer

Investasi di pasar cryptocurrency berisiko tinggi. Pengguna disarankan melakukan riset mandiri dan memahami karakter aset serta produk sebelum mengambil keputusan investasi. Gate.io tidak bertanggung jawab atas kerugian atau kerusakan akibat aktivitas investasi.

Artikel Terkait

Riset gate: Tinjauan Pasar Cryptocurrency 2024 dan Ramalan Trend 2025

Riset gate: Laporan Pendanaan Industri Web3 - November 2024

Penelitian Gate: Evolusi Kripto: Platform Perdagangan dan Volume Perdagangan

Penelitian gate: Laporan Uji Kembali Produk Auto-Invest

Riset gate: BTC Pulih untuk Menembus $97,000, USDC Mengeluarkan 50 Juta Token Lagi