xStocks وموجة جديدة من توكنات الأسهم الأمريكية: الصعود، التحديات، وآفاق الأوراق المالية على السلسلة

نظرة عامة على توكين الأسهم الأمريكية والوضع العالمي

تشير توكنيزة الأسهم الأمريكية إلى عملية تحويل الأصول التقليدية للأسهم الأمريكية إلى توكنات رقمية باستخدام تقنية البلوكشين. عادةً ما تكون هذه التوكنات مرتبطة بأسهم حقيقية بنسبة 1:1 وتدعم التداول والتسوية على البلوكشين. على عكس الأسهم التقليدية التي يمكن تداولها فقط خلال ساعات التداول المحددة، يمكن تداول الأسهم الأمريكية المرقمة على مدار الساعة طوال أيام الأسبوع وتدعم الملكية الجزئية، مما يقلل بشكل كبير من حواجز الاستثمار ويحسن السيولة. وفقًا لتوقعات مؤسسات مثل مجموعة بوسطن الاستشارية، قد تصل قيمة توكنيزة الأصول الحقيقية (RWA) العالمية إلى 2 تريليون دولار إلى 30 تريليون دولار بحلول عام 2030، حيث تمثل الأسهم وصناديق الاستثمار المتداولة (ETFs) حصة كبيرة. بحلول عام 2025، على الرغم من أن الحجم العام للأصول المرقمة لا يزال عند مستوى عشرات المليارات من الدولارات، فإن توكنيزة الأسهم الأمريكية، كعنصر أساسي، لديها إمكانات هائلة.

يمكن تتبع المحاولات لتوكنية الأسهم الأمريكية إلى موجة عروض توكن الأمن (STO) في عام 2017، لكن المشاريع المبكرة ظلت في الغالب في المراحل المفاهيمية والتجريبية. حوالي عام 2020، أطلقت البورصات المركزية مثل FTX وBinance خدمات "الأسهم المرقمة" (والتي هي في الأساس شهادات دفتر أستاذ داخلية)، مع تقديم التداول في الأسهم الساخنة مثل TSLA (تسلا) وAAPL (آبل)، ولكن هذه الخدمات تم إنهاؤها بسرعة بسبب نقص الشفافية على السلسلة وضغوط تنظيمية. كما شهد قطاع DeFi حلول الأصول الاصطناعية: أطلق بروتوكول Mirror في نظام Terra توكنات اصطناعية (mAssets) مرتبطة بأسعار الأسهم الأمريكية، و دعم بروتوكول Synthetix الأسهم الاصطناعية (مثل sTSLA، sAAPL) بناءً على ضمان SNX. ومع ذلك، لم تكن هذه التوكنات الاصطناعية مدعومة بأصول حقيقية، وانتهت Mirror في النهاية إلى قيمة صفرية بسبب انهيار UST، بينما قامت Synthetix تدريجياً بإلغاء إدراج منتجات الأسهم الاصطناعية بسبب نقص الطلب. لذلك، لم يكن حتى الآونة الأخيرة أن توكنات الأسهم على السلسلة التي تصدرها مؤسسات متوافقة في أوروبا أو سويسرا ومدعومة 1:1 بأسهم فعلية (مثل xStocks من Backed Finance وdShares من Dinari) بدأت تحظى باهتمام السوق والترويج.

نظرة عامة على منصة xStocks

المصدر: https://xstocks.com/

تقدم سلسلة xStocks من Backed Finance رموز الأسهم المدعومة بأصول فعلية من خلال شبكات Ethereum (ERC-20) وSolana (SPL)، مما يربط بين التمويل التقليدي والتداول على السلسلة. في مايو 2025، أطلقت منصة توكينزيشن الأصول المتوافقة مع المعايير السويسرية Backed Finance خط منتجات xStocks، بما في ذلك أكثر من 60 رمزًا مرتبطًا 1:1 لأسهم وصناديق الاستثمار المتداولة الأمريكية مثل Apple (AAPL) وTesla (TSLA) وNVIDIA (NVDA) وصندوق مؤشر S&P 500 (SPY). يتم الاحتفاظ بالأسهم الفعلية الأساسية لـ xStocks من قبل مؤسسات وصاية منظمة (مثل البنوك السويسرية مثل InCore Bank وMaerki Baumann)، مع كون الجهة المصدرة هي كيان خاص يحمل أرقام ISIN المعتمدة من تنظيم الاتحاد الأوروبي، مما يضمن أمان الأصول وشفافيتها من منظور قانوني. وفقًا للوائح، فإن xStocks مفتوحة فقط للمستخدمين غير الأمريكيين، حيث يُحظر على المستثمرين الأمريكيين شراء أو الاحتفاظ بالمنتج. تدعم هذه الرموز عمليات الشراء والبيع والإقراض وصنع السوق على البورصات العالمية للعملات المشفرة مثل Bybit وKraken، بالإضافة إلى بروتوكولات DeFi (مثل Raydium وJupiter وKamino على Solana)، مما يحقق فعلاً تداولًا متقاطع المنصات وقابلية التركيب.

تشمل الميزات الأساسية لـ xStocks:

- تداول على مدار الساعة: يمكن للمستخدمين تداول xStocks في أي وقت على المنصات المركزية أو اللامركزية، مما يكسر قيود ساعات تداول السوق المالية التقليدية.

- الملكية الجزئية: آلية التوكنة تخفض عائق الدخول للأسهم ذات الأسعار المرتفعة (على سبيل المثال، شراء حصص صغيرة باستخدام USDC/USDT)، مما يسمح لمزيد من المستثمرين بالمشاركة.

- التغطية العالمية: يمكن للمستخدمين نقل سيولة العملات بين نظم بيئية مختلفة، مما يحقق التجارة العالمية من خلال السيولة على السلسلة والأسواق المفتوحة.

يمكن للمستخدمين تداول xStocks في أي وقت على المنصات المركزية أو اللامركزية، مما يكسر قيود ساعات تداول سوق الأسهم التقليدية. آلية توكنيزا تخفض من حاجز الدخول للأسهم ذات الأسعار العالية (على سبيل المثال، شراء أسهم صغيرة باستخدام USDC/USDT)، بينما يستفيدون من السيولة على السلسلة والأسواق المفتوحة، يمكن للمستخدمين نقل سيولة الرموز بين نظم بيئية مختلفة. كما أن xStocks يدمج أوراق Chainlink وبروتوكول CCIP لضمان دقة بيانات الأسعار على السلسلة والتشغيل المتداخل بين السلاسل. بشكل عام، تجمع منصة xStocks بين دعم القيمة للأسهم التقليدية ومزايا التداول الفعالة للبلوكشين، مما يسمح للمستثمرين العالميين بالمشاركة في استثمارات الأسهم الأمريكية باستخدام محافظ العملات الرقمية وأدوات DeFi ضمن إطار أمان وتنظيم موثوق.

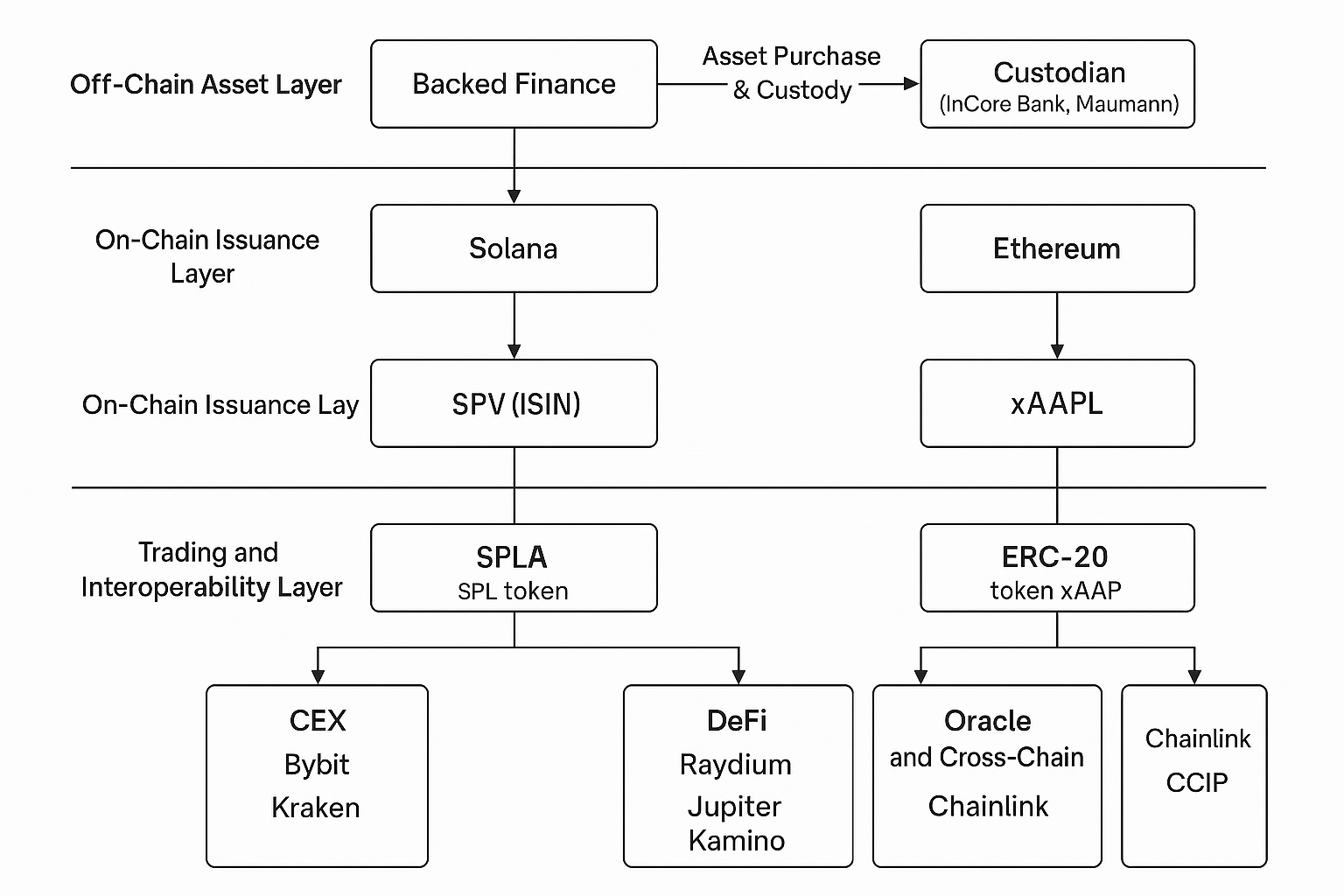

البنية التقنية التفصيلية لـ xStocks

تدور الهندسة التقنية لـ xStocks حول مبدئين أساسيين: "الامتثال خارج السلسلة + القابلية للتكوين داخل السلسلة"، مما يضمن الحفظ القانوني للأصول المادية والدوران الحر للعملات داخل السلسلة. يمكن تقسيم تصميم النظام الإجمالي إلى ثلاثة مستويات:طبقة الأصول خارج السلسلة، طبقة الإصدار على السلسلة، وطبقة التوافقية في التداول, والتي تبني بشكل تعاوني نظامًا للأسهم المميزة متوافق وآمن ومرن.

مخطط هندسة xStocks التقنية (المصدر: Gate Learn Creator Max)

1. طبقة الأصول خارج السلسلة: حراسة الأسهم الفيزيائية + هيكل SPV

الأصول التي تقف وراء xStocks تصدر وتدار من قبل Backed Finance التي تتخذ من سويسرا مقراً لها، وتعمل على النحو التالي:

- شراء الأصول والحفظ: عندما يشتري المستخدمون عملة xStocks (مثل xTSLA) من خلال بروتوكولات أو منصات على السلسلة، تقوم Backed Finance بشراء كمية متساوية من الأسهم الحقيقية في سوق الأسهم التقليدي وتودعها في حسابات ائتمانية تحت البنوك المنظمة (مثل InCore Bank، Maerki Baumann).

- الهيكل القانوني لـ SPV: يتم تسجيل كل إصدار توكن من خلال سيارة ذات غرض خاص (SPV) ويتقدم للحصول على رمز تعريف ISIN في الاتحاد الأوروبي. يضمن هذا الهيكل أن لكل فئة من توكن الأسهم وسيلة إصدار قانونية فريدة وأنها مرتبطة بنسبة 1:1 بالأصل المقابل.

- كشف معلومات التدقيق والامتثال الخارجي: يتم الكشف عن كمية ونوع وحالة الأصول الحفظية بانتظام من قبل مؤسسات التدقيق الخارجية، مما يضمن أن العملات على السلسلة مدعومة دائمًا بالكامل من قبل الأصول المادية. يلبي هذا النظام متطلبات الشفافية وحماية المستثمرين بموجب إطار عمل توجيه الأسواق المالية في الاتحاد الأوروبي MiFID II.

2. طبقة إصدار على السلسلة: نشر متعدد السلاسل SPL/ERC-20 + إدارة العقود الذكية

xStocks تعتمد بشكل أساسي نوعين من معايير الإصدار على السلسلة:

- سلسلة سولانا (SPL): أطلقت xStocks أول رموز الأسهم الخاصة بها (مثل xAAPL، xSPY) على شبكة Solana، مستفيدة من مزايا القدرة العالية على المعالجة وتكلفة المعاملات المنخفضة. تدعم رموز SPL التطبيقات المالية اللامركزية بشكل أصلي على Solana، مثل Jupiter و Kamino و Marinade، إلخ.

- سلسلة الإيثيريوم (ERC-20): لتحقيق التوافق عبر السلاسل والتوسع عبر سلاسل متعددة، تقوم Backed أيضًا بربط العملات إلى Ethereum وPolygon وAvalanche وغيرها من السلاسل العامة من خلال بروتوكولات عبر السلاسل مثل LayerZero وChainlink CCIP، مما يوفر الدعم لـ CEXs ومنصات DeFi الأخرى.

تتحكم العقود الذكية على السلسلة في دورة حياة كل عملة (الإصدار، التدمير، النقل). تتحقق هذه العقود من حالة التفويض للجهة المُصدِرة، ومعادلة الأصول المُحتفظ بها، وتحافظ على التزامن بين الأوراق الخارجية والحالات على السلسلة.

3. طبقة التداول والتشغيل البيني: CEX، DeFi، تكامل الأوراكل

تدعم xStocks ليس فقط التحويلات المباشرة بين المحافظ على السلسلة ولكنها أيضًا مدمجة في العديد من بروتوكولات التداول والتمويل، مما يوفر تداخلًا عاليًا:

- دمج البورصة المركزية (CEX): يمكن تداول xStocks من خلال البورصات المدعومة مثل Bybit و Kraken، مما يوفر تجربة مستخدم مألوفة للمستخدمين التقليديين.

- تكامل بروتوكول المالية اللامركزية (DeFi): يمكن لحاملي العملات توفير السيولة على Raydium، وتلقائيًا إجراء صفقات السوق على Kamino، واستخدام العملات كضمان للإقراض على MarginFi على Solana، مما يعزز المزيد من فائدة الأصول على السلسلة.

- دعم أوراكل: من خلال الاستفادة من نظام أوراكل Chainlink، يمكن لـ xStocks تحقيق مزامنة فورية للأسعار، وقيم الأصول الصافية، والمعلومات خارج السلسلة. من خلال CCIP (بروتوكول التشغيل البيني عبر السلاسل)، يمكن لـ Backed ضمان أن حالات العملة متسقة عبر سلاسل متعددة، مما يقضي على فرص المراجحة.

مقارنة بين xStocks ومنصات مشابهة

حالياً، هناك ثلاثة أنواع رئيسية من حلول توكين الأسهم المشابهة لـ xStocks في السوق:إصدار متوافق مع الطرف الثالث (الممثلة بـ xStocks، ديناري، إلخ)، إصدار ذاتي من الوسيط (ممثلة من قبل روبن هود)، و نماذج المشتقات الاصطناعية (ممثلة من خلال عقود الفروقات والبروتوكولات الاصطناعية الحالية في التمويل اللامركزي). الجدول التالي يقارن بإيجاز بين xStocks وبعض المشاريع المماثلة من حيث آليات الإصدار، والأصول المدعومة، والهندسة التقنية:

جدول مقارنة منصات توكين العملات الأمريكية (المصدر: Gate Learn Creator Max)

على عكس بروتوكولات الأصول الاصطناعية اللامركزية مثل Synthetix و Mirror، تعتمد xStocks نموذج ضمان للأصول الفيزيائية بنسبة 1:1، حيث يتم الاحتفاظ بالأسهم الحقيقية من قبل مؤسسات وصاية منظمة، مما يحقق الربط المباشر لقيمة الرمز بالقيمة السوقية للأسهم. بينما تعتمد الأصول السابقة مثل mAssets و sTSLA فقط على رهن الرموز وتسعير الأوراق المالية، مما يفتقر إلى دعم الأصول الحقيقية، وتحمل مخاطر أعلى، وقد خرجت تدريجياً من السوق الرئيسي. تعتبر dTokens من DeFiChain أيضاً أصولاً اصطناعية، مضمونة بواسطة DFI، وعلى الرغم من أنها تصل إلى مصادر بيانات Nasdaq، إلا أنها لا تزال تكافح للقضاء على حواجز الثقة.

مقارنةً بذلك، يتمتع نموذج xStocks بمزايا امتثال كبيرة: حيث يتم دعم العملات من خلال الحفظ القابل للتدقيق للأصول، مع علاقات قانونية واضحة، تعادل امتلاك حقوق ديون في الأسهم. بالإضافة إلى ذلك، يجمع xStocks وظائف DeFi على سلسلة الكتل، داعمًا صنع السوق والإقراض، مع قابلية توسيع قوية. مقارنةً بالوسطاء مثل Robinhood، على الرغم من أن الأخير يتقدم أيضًا في إصدار العملات على السلسلة، إلا أن هناك قيودًا واضحة في الحواجز التقنية والتكاليف. باختصار، يحقق xStocks توازنًا بين الثقة وسهولة الاستخدام من خلال نموذج "إصدار من طرف ثالث متوافق + وصول عبر منصات متعددة".

مقدمة إلى قسم Gate xStock

بوابةقسم xStock هي منصة تجارة الأسهم المرمزة مصممة لمستخدمي العملات المشفرة، تربط أسعار أسهم الشركات المدرجة المعروفة بالأصول على السلسلة من خلال تقنية البلوك تشين. يمكن للمستخدمين تداول منتجات العقود الدائمة لشركات شهيرة مثل Apple و Tesla و Google و Amazon باستخدام الأصول المشفرة (مثل USDT) دون الحاجة لفتح حسابات أوراق مالية تقليدية. تدعم منتجات xStock عمليات طويلة وقصيرة ثنائية الاتجاه، رافعة مالية 1-10x, وتفتح أبوابها للتداول على مدار 24 ساعة في اليوم، تجمع بين الشفافية على السلسلة ومرونة العقود لتوفير طريقة جديدة لمشاركة المشاركين في سوق العملات المشفرة في الأصول التكنولوجية العالمية.

المصدر: https://www.gate.com/trade/CRCLX_USDT

اختر قسم xStock في إما السوق الفوري أو الآجلة للدخول.

التحديات التنظيمية والقانونية

تواجه مشاريع توكين الأسهم في الولايات المتحدة مسائل تنظيمية معقدة في ترويجها العالمي. داخل الولايات المتحدة، لم تقم هيئة الأوراق المالية والبورصات بعد بإنشاء إطار تنظيمي واضح لتوكين الأسهم، ولا تزال المناقشات جارية حول كيفية حماية حقوق المستثمرين (مثل الأرباح وحقوق التصويت) وأنظمة التداول (مثل قواعد التنفيذ الأفضل). عارضت جمعية صناعة الأوراق المالية والأسواق المالية (SIFMA) مؤخرًا علنًا منح استثناءات تنظيمية لمنصات العملات المشفرة، مشيرة إلى أن أي تداول للأوراق المالية الممثلة بتوكن يجب أن يتوافق مع القوانين التقليدية للأوراق المالية. في هذه الأثناء، صرحت المفوضة في هيئة الأوراق المالية والبورصات، بيرس، أنهم يبحثون في أوامر استثناء محتملة للسماح بإصدار وتداول الأوراق المالية باستخدام تقنية دفتر الأستاذ الموزع. بشكل عام، فإن البيئة التنظيمية في الولايات المتحدة تصبح تدريجياً أكثر انفتاحًا لكنها لا تزال تؤكد على المعاملة المتساوية مع الوسطاء والبورصات القائمة، حيث يتطلب الوصول إلى السوق وسطاء مرخصين أو إتمام من خلال أنظمة التداول. كما تتواصل شركات مثل Coinbase مع هيئة الأوراق المالية والبورصات للحصول على موافقة لإطلاق خدمات توكين الأسهم بما يتماشى مع اللوائح.

في الاتحاد الأوروبي والأسواق الناضجة الأخرى، تخضع الأوراق المالية المرمزة بنفس الطريقة للتنظيمات الحالية للأوراق المالية. تعتبر توجيهات MiFID II القادمة والـ MiCA في الاتحاد الأوروبي الأسهم المرمزة كأوراق مالية، مما يفرض متطلبات وصول وإفصاح مشابهة لتلك الخاصة بالأسهم التقليدية. كما أطلق الاتحاد الأوروبي نظام تجريبي لتقنية دفتر الأستاذ الموزع، مما يوفر دعمًا على نمط صندوق الرمل لتداول رموز الأوراق المالية المؤهلة، لكن التنفيذ الكامل لا يزال يحتاج إلى وقت. كما أن المراكز المالية الآسيوية مثل سنغافورة وهونغ كونغ تعمل بنشاط على صياغة التنظيمات: لقد شملت هيئة النقد في سنغافورة الرموز المميزة للأصول الحقيقية تحت ولاية قانون الأوراق المالية، بينما تسمح لجنة الأوراق المالية والعقود الآجلة في هونغ كونغ بالإصدار المتوافق من خلال تراخيص منصات تداول الأصول الافتراضية وأنظمة صندوق الرمل لعرض الرموز.الأسواق الناشئة, تختلف السياسات بشكل كبير بين البلدان: بعض البلدان تشجع الابتكار المالي وتؤسس صناديق تنظيمية (مثل VARA في الإمارات، وقانون DLT في سويسرا)، بينما تقيد دول أخرى مثل الصين الأصول المشفرة بشدة، مما يحظر بشكل أساسي عمل الأوراق المالية المرمزة محليًا. في ظل هذه الظروف، تختار معظم منتجات توكينيزا الأسهم الأمريكية الإصدار في الخارج، وتقييد الجنسية (تحظر مشاركة المستثمرين الأمريكيين والصينيين)، وتعتمد على هياكل الامتثال من طرف ثالث (مثل اتفاقيات الحفظ، وإثبات الاحتياطيات) لتعزيز الثقة التنظيمية.

أثر على النظم المالية التقليدية

التأثير المحتمل لتوكنية الأسهم الأمريكية على الوسطاء التقليديين، والبورصات، والوسطاء الماليين عميق. من ناحية، تفتح التوكنية قناة أكثر ملاءمة للمستثمرين العالميين للاستثمار في الأسهم الأمريكية، مما يسمح للمستثمرين الصغار والمتوسطين والمستخدمين من الدول النامية بالمشاركة في تداول الأسهم الأمريكية دون الحاجة إلى حسابات وساطة تقليدية. قد تؤدي هذه القناة اللامركزية إلى تحويل بعض تدفقات الطلبات من منصات الوساطة التجزئة مثل Robinhood وSchwab، مما يجبر الوسطاء التقليديين على تسريع التحول الرقمي. على سبيل المثال، قامت Robinhood نفسها بخطوة نحو تداول الأسهم على السلسلة وتخطط لإطلاق شبكة Layer-2 مخصصة لدعم التداول على مدار الساعة طوال أيام الأسبوع.

من ناحية أخرى، فإن تحويل الأصول يقلل من دور أسواق التسوية التقليدية والوسطاء: يمكن أن تحل التسوية الذرية على السلسلة نظريًا محل تأخيرات T+1 و T+2، مما يضع ضغطًا على الوسطاء لإعادة هيكلة نماذج أعمالهم. علاوة على ذلك، فإن الأسهم المرمزة تثير مشهدًا تنافسيًا جديدًا. تجذب بورصات التشفير العالمية (مثل Gate) كميات كبيرة من رأس المال التي كانت ستدخل الأسواق التقليدية من خلال الترويج للأسهم على السلسلة. في الوقت نفسه، فإن بروتوكولات التمويل اللامركزي التي تستخدم رموز الأسهم كضمان تخلق منتجات مبتكرة مثل الإقراض على السلسلة وصناديق الاستثمار المتداولة اللامركزية، مما يساهم في طمس الحدود بين التمويل التقليدي و التمويل التشفيري.

من منظور سلوك المستخدم، قد يفضل المستثمرون بشكل متزايد المنتجات التي تمكن من التنويع عبر الأسواق، مثل شراء الأسهم الأمريكية باستخدام العملات المستقرة أو المراهنة على رموز الأسهم للمشاركة في عوائد التمويل اللامركزي. لقد غيرت هذه التحول التفاعلي الطريقة التي يتم بها المشاركة في أسواق رأس المال، مع ظهور اتجاهات حيث تجمع البورصات بين وظائف الوساطة وتدمج المنصات التداول والتسوية. بشكل عام، قد تؤدي توكينيز الأسهم الأمريكية إلى إعادة تشكيل نماذج ربح الوسطاء وتحسين كفاءة التداول، لكنها تطرح أيضًا تحديات جديدة للامتثال التنظيمي واستقرار السوق.

توجهات التنمية المستقبلية

في المستقبل، سيتم التأثير على تطوير سوق الأوراق المالية المرمزة في الولايات المتحدة من خلال عدة عوامل بما في ذلك الظروف الاقتصادية الكلية، دورات سوق العملات المشفرة، المشاركة المؤسسية، والتقدم التكنولوجي.

- من منظور كلي، إذا زادت تقلبات الاقتصاد العالمي أو السوق، قد تجذب أدوات الاستثمار على السلسلة ذات السيولة العالية والتكلفة المنخفضة رأس المال المتحفظ على المخاطر، بينما ستؤثر المواقف التنظيمية تجاه العملات المستقرة والأصول الرقمية بشكل غير مباشر على تطوير سوق العملات المرمزة. يتمتع سوق العملات المشفرة بطبيعته الدورية: خلال الأسواق الصاعدة، تكون المؤسسات والمستثمرون الأفراد أكثر استعدادًا لتجربة الابتكارات المالية الجديدة، بينما قد تؤخر الأسواق الهابطة انتشار مثل هذه المنتجات الجديدة عالية المخاطر.

- على صعيد المؤسسات، بدأت شركات إدارة الأصول الكبيرة في استكشاف أو إصدار الأوراق المالية على السلسلة (مثل بلاك روك، برودنشال)، وإذا شارك المزيد من الوسطاء والصناديق التقليدية في المستقبل، فسيؤدي ذلك إلى تعزيز نضوج السوق وحجمه بشكل كبير.

- من الناحية التكنولوجية، ستؤدي تطورات دفاتر السجلات الموزعة ونظم DeFi (مثل توسيع الطبقة الثانية، وأنظمة التسوية على السلسلة الأكثر كفاءة) إلى خفض عتبة التكلفة لتوحيد العملات وتحسين تجربة المستخدم. بالجمع بين أبحاث الصناعة وآراء الخبراء، فإن توحيد الأسهم الأمريكية لديه القدرة على أن يصبح قناة استثمار رئيسية في السنوات 5-10 القادمة.

من المتوقع أن يتطور السوق نحو الامتثال والتوحيد القياسي: قواعد إصدار وتداول أكثر وضوحًا، وآليات حماية المستثمرين أكثر قوة؛ في حين أن فئات المنتجات ستصبح أيضًا أكثر تنوعًا، وليس مقصورًا على صناديق المؤشرات المتداولة للأسهم، ولكن يمكن أن تشمل السندات، وصناديق الاستثمار العقاري، وأصول فعلية أخرى. استنادًا إلى بنية تحتية ناضجة على السلسلة، قد تصبح عملات الأسهم امتدادًا للتمويل التقليدي، مما يجعل تخصيص الأصول أكثر تنوعًا وتداولًا أكثر كفاءة. ومع ذلك، لا يزال الانتشار على نطاق واسع يعتمد على نضج التكنولوجيا والدعم التنظيمي، ومتى تم التعرف عليها على نطاق واسع، قد يؤدي ذلك إلى تحفيز ابتكارات جديدة في إدارة الأصول في الدورة الاقتصادية القادمة.

المقالات ذات الصلة

أفضل 7 بوتات مدعومة بالذكاء الاصطناعي على تليجرام في عام 2025

مراجعة لأعلى عشرة بوتات ميم

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

ما هو التحليل الفني؟

دليل المبتدئين للتداول