As stablecoins estão a dominar o setor, mas será que o Bitcoin continua capaz de realizar o seu “sonho dos pagamentos”?

Com a promulgação da GENIUS Act, que estabelece um enquadramento legal para stablecoins garantidas por obrigações do Tesouro dos EUA, a rede descentralizada do Bitcoin assume-se como a principal blockchain para adoção internacional—particularmente num contexto de procura decrescente pelas obrigações dos EUA num cenário global cada vez mais multipolar.

A transição da ordem unipolar liderada pelos Estados Unidos para um sistema multipolar, impulsionado pelos países BRICS, coloca o dólar sob pressão histórica devido à diminuição da procura por obrigações e ao aumento dos custos da dívida. A GENIUS Act, aprovada em julho de 2025, revela uma estratégia decisiva dos EUA: reconhecimento jurídico das stablecoins suportadas por obrigações do Tesouro dos EUA, desbloqueando uma nova procura internacional por dívida americana.

As blockchains que sustentam estas stablecoins irão influenciar a economia mundial durante gerações. A descentralização ímpar do Bitcoin, as funções de privacidade da Lightning Network e a sua segurança consolidam-no como a base ideal para a revolução do dólar digital—permitindo custos mínimos de conversão num contexto de enfraquecimento das moedas fiduciárias. Este artigo explora as razões pelas quais o dólar deve—e irá—ser digitalizado através da blockchain, e porque o Bitcoin deve ser o trilho operacional para a transição da economia dos EUA à medida que a sua supremacia global diminui.

O Fim da Ordem Unipolar

O mundo evolui de uma ordem unipolar—em que os EUA regulavam mercados e conflitos internacionais—para uma estrutura multipolar que permite às alianças orientais organizarem-se fora da influência da política externa norte-americana. O bloco BRICS, constituído por Brasil, Rússia, China e Índia, ilustra esta transformação. O fortalecimento dos BRICS está a gerar um novo realinhamento geopolítico, desafiando diretamente a predominância do dólar.

Vários acontecimentos aparentemente dispersos sinalizam esta reestruturação, como o fim da aliança militar EUA-Arábia Saudita. Os EUA já não salvaguardam o pacto do petrodólar, que exigia que as vendas de petróleo saudita fossem exclusivamente denominadas em dólares em troca de proteção militar americana. Um mecanismo central ao poder económico dos EUA desde os anos 1970, o petrodólar desfez-se nos últimos anos—especialmente desde o início da guerra na Ucrânia—com a Arábia Saudita agora a aceitar outros tipos de moeda nas vendas de petróleo.

Fragilidade do Mercado de Obrigações dos EUA

Outro indicador crucial desta transformação geopolítica é o agravamento da fragilidade no mercado de obrigações dos EUA, à medida que cresce o ceticismo relativamente à robustez creditícia do governo a longo prazo. Uns temem instabilidade interna; outros duvidam da capacidade do governo para se adaptar à disrupção tecnológica e à ascensão dos BRICS.

Elon Musk é apontado como um dos céticos. Recentemente, colaborou durante meses com a administração Trump para reformular o governo federal e as finanças nacionais via Office of Government Efficiency, tendo abandonado a política abruptamente em maio.

Durante um recente encontro, Musk surpreendeu ao afirmar: “Não visito Washington desde maio. O governo está, francamente, irremediável. Admiro os esforços de David Sacks… mas, no fim, se olharmos para a dívida nacional… se a IA e a robótica não resolverem o problema da dívida, estamos condenados.”

Se nem Musk consegue salvar o governo dos EUA do colapso financeiro, quem conseguirá?

Esta incerteza reflete-se na fraca procura por obrigações de longo prazo dos EUA, obrigando o Tesouro a subir as taxas para atrair investidores. O rendimento das obrigações do Tesouro dos EUA a 30 anos está nos 4,75 %—máximo de 17 anos. Segundo a Reuters, a procura nos leilões de obrigações de longo prazo, como as obrigações do Tesouro dos EUA a 30 anos, caiu, sendo descrita como “dececionante” em 2025.

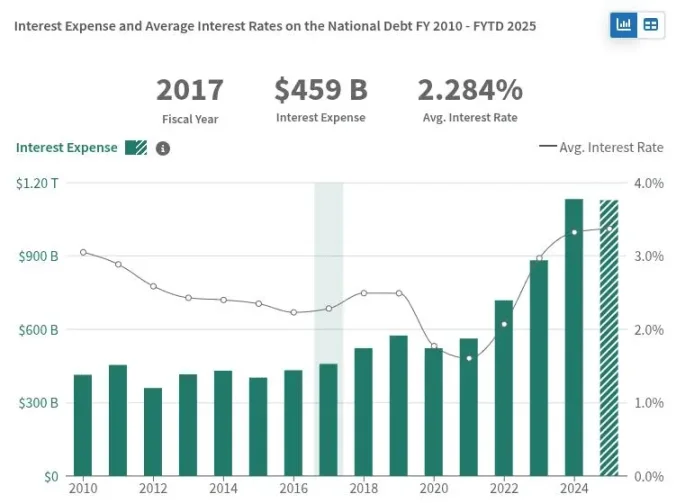

Esta debilidade da procura por obrigações de longo prazo dos EUA tem consequências económicas profundas. O Tesouro precisa de oferecer rendimentos superiores, aumentando o custo dos juros do Estado—que se aproxima de 1 trilião $ por ano, já acima do orçamento militar dos EUA.

Se os EUA não encontrarem compradores suficientes para a dívida futura, poderão ter dificuldade em cumprir obrigações imediatas e depender da Reserva Federal para adquirir títulos—expandindo o balanço da Fed e a massa monetária. Esta dinâmica tende a gerar inflação do dólar, enfraquecendo ainda mais a economia americana.

Como as Sanções Desestabilizaram o Mercado de Obrigações

O mercado de obrigações dos EUA sofreu novo abalo em 2022, quando o governo utilizou este mercado como arma contra a Rússia após a invasão da Ucrânia. Os EUA congelaram as reservas russas em obrigações do Tesouro dos EUA offshore—fundos destinados ao serviço da dívida soberana junto de investidores ocidentais—e bloquearam, alegadamente, a Rússia de saldar obrigações junto de detentores estrangeiros.

Na altura, um porta-voz do Tesouro dos EUA confirmou que estes pagamentos deixaram de ser autorizados.

“Hoje termina o prazo para a Rússia cumprir mais um pagamento de dívida”, declarou.

“Com efeitos imediatos, o Tesouro não permitirá pagamentos de dívida em dólares provenientes de contas governamentais russas em bancos norte-americanos. A Rússia terá de esgotar as reservas restantes, encontrar receitas alternativas—ou entrar em incumprimento.”

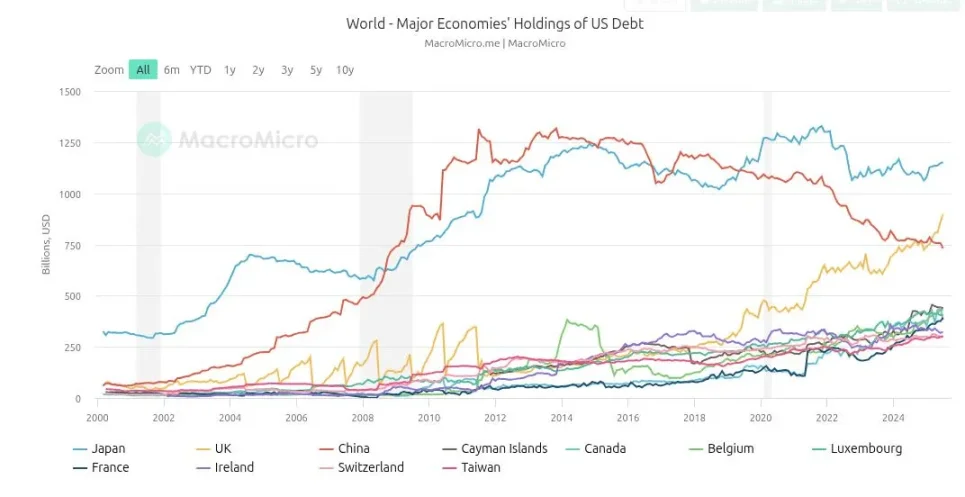

Ao recorrer à máquina de sanções, os EUA transformaram o mercado de obrigações numa arma contra a Rússia. Mas as sanções têm efeitos colaterais: desde então, a procura estrangeira por obrigações dos EUA abrandou, com países não alinhados à política americana a diversificarem o risco. A China liderou este movimento, com participações a atingir 1,25 trilião $ em 2013 e a cair drasticamente desde a guerra na Ucrânia—atualmente perto dos 750 mil milhões $.

Estes episódios demonstraram o poder das sanções, mas também minaram a confiança no mercado de obrigações. Não só os pagamentos russos foram bloqueados—afetando investidores como dano colateral—como o congelamento de reservas soberanas enviou o sinal claro: desafiar a política dos EUA implica perder acesso ao mercado de dívida.

A administração Trump abandonou as sanções como ferramenta principal, reconhecendo o dano para as finanças americanas, e apostou nas tarifas. Os resultados são mistos; apesar dos recordes em receitas fiscais e investimento privado em infraestruturas, a cooperação oriental via BRICS acelerou.

Guia Estratégico das Stablecoins

Com a redução das participações chinesas em dívida dos EUA na última década, surge um novo grande comprador. A Tether, pioneira fintech desde o início do Bitcoin, detém hoje 171 mil milhões $ em obrigações do Tesouro dos EUA—quase um quarto do montante chinês e mais do que muitos Estados.

A Tether, emissora da principal stablecoin mundial USDT, apresenta uma capitalização de mercado de 171 mil milhões $ e reportou 1 mil milhões $ de lucro no primeiro trimestre de 2025. O seu modelo é direto: comprar obrigações do Tesouro dos EUA de curto prazo, emitir tokens USDT garantidos 1:1 e recolher juros do Tesouro americano. Com apenas 100 funcionários no início do ano, a Tether é considerada uma das empresas mais rentáveis do mundo em termos per capita.

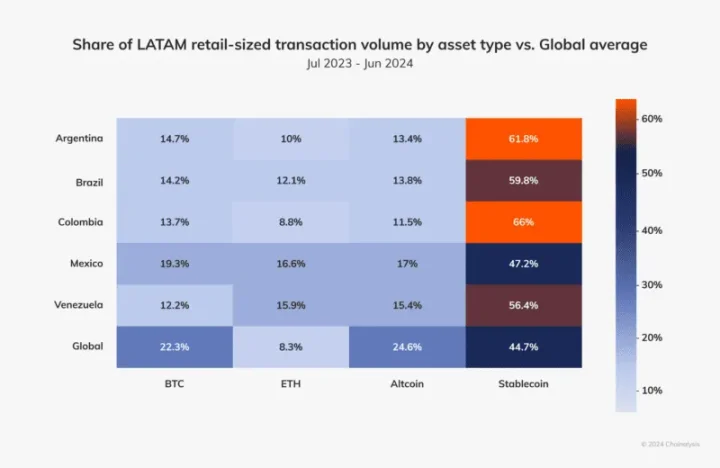

A Circle, emissora da USDC—a segunda maior stablecoin—detém cerca de 50 mil milhões $ em obrigações do Tesouro dos EUA de curto prazo. As stablecoins são hoje empregues à escala global, especialmente na América Latina e em países em desenvolvimento, como alternativa às moedas fiduciárias locais sujeitas a inflações e controlos de capitais superiores aos do dólar.

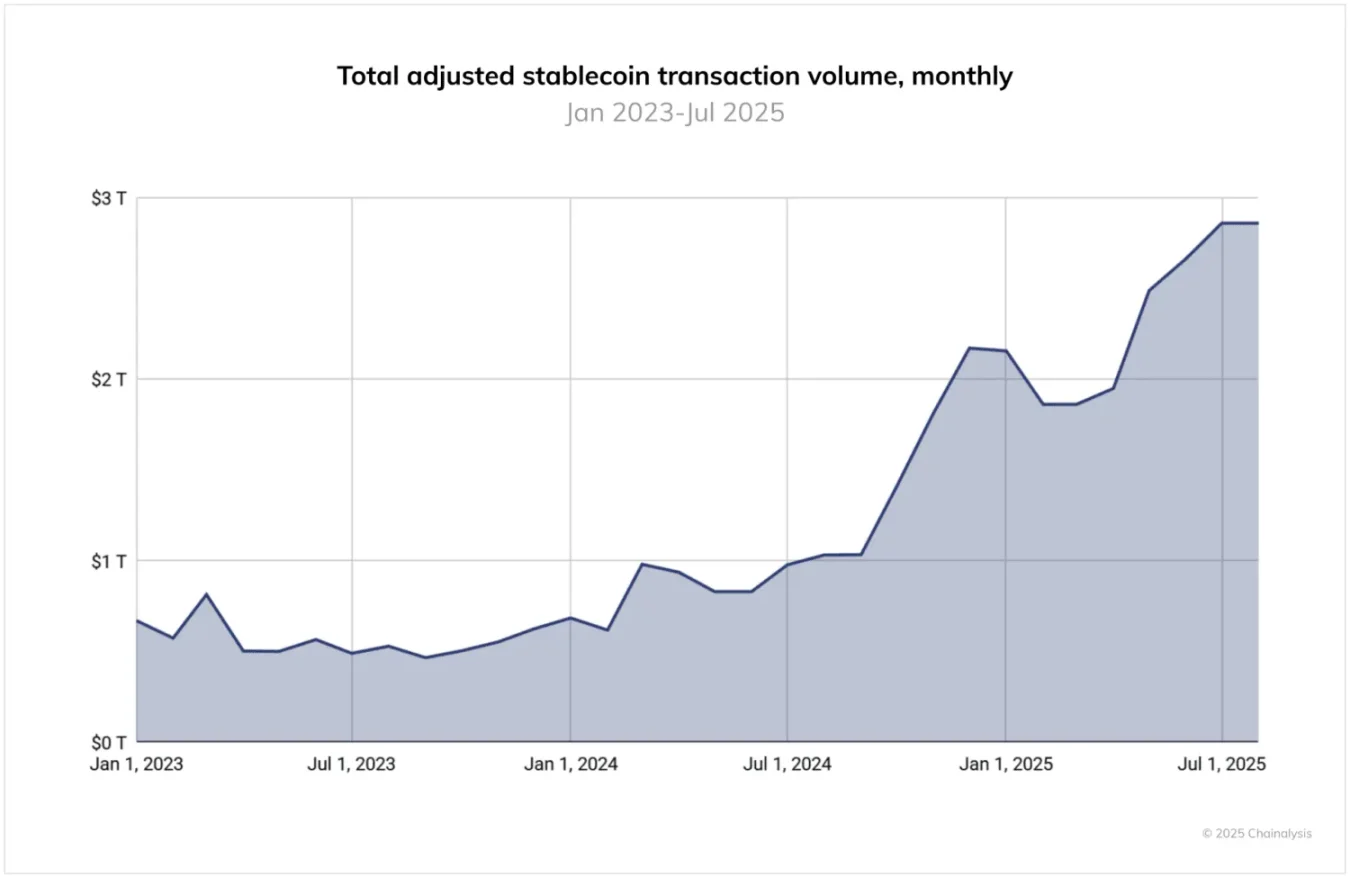

Os volumes transacionados de stablecoins deixaram de ser nicho ou experimentais—ultrapassam já triliões de dólares. O relatório Chainalysis 2025 sublinha: “Entre junho de 2024 e junho de 2025, a USDT processou mais de 1 trilião $ mensais, atingindo 1,14 trilião $ em janeiro de 2025. Os volumes da USDC oscilaram entre 1,24 trilião $ e 3,29 trilião $ mensais. Estes valores evidenciam o papel central da Tether e USDC na infraestrutura cripto, sobretudo em pagamentos internacionais e operações institucionais.”

Por exemplo, um relatório Chainalysis de 2024 sobre a América Latina mostra que a região respondeu por 9,1 % dos fluxos totais de cripto entre 2023 e 2024, com crescimento anual entre 40–100 %—mais de metade representados por stablecoins. Este dado reflete a forte procura nos países em desenvolvimento por moedas alternativas.

Os EUA necessitam de novos compradores para a sua dívida, e esta procura manifesta-se como procura pelo dólar—já que a maioria da população mundial está limitada por moedas fiduciárias mais débeis. Se o mundo evoluir para uma estrutura geopolítica onde o dólar concorre em igualdade com outras fiduciárias, poderá continuar a ser o mais robusto. Apesar dos seus problemas, os EUA mantêm-se como superpotência, detendo riqueza, capital humano e potencial económico significativos—sobretudo comparando com muitas economias menores e os respetivos pesos frágeis.

A América Latina demonstra grande apetência pelo dólar, mas a oferta é limitada, pois os governos locais bloqueiam canais bancários tradicionais. Em muitos países fora dos EUA, abrir contas em dólares é difícil. Os bancos locais são altamente regulados e respondem a governos que protegem o seu próprio peso. Afinal, os EUA não são os únicos especialistas em imprimir moeda e defender a sua divisa.

As stablecoins resolvem ambos os problemas: geram procura por obrigações do Tesouro dos EUA e permitem transferir valor em dólares para qualquer lugar do mundo.

As stablecoins beneficiam das características de resistência à censura das blockchains subjacentes—funcionalidades que os bancos locais não conseguem igualar. Ao promover stablecoins, os EUA acedem a mercados internacionais inexplorados, expandem a sua base de utilizadores e exportam inflação do dólar para países sem influência direta na política americana—uma prática histórica dos EUA. Estrategicamente, isto é vantajoso para o dólar e representa uma extensão natural de políticas antigas, agora baseadas em novas tecnologias financeiras.

Os decisores americanos identificam esta oportunidade. Como refere a Chainalysis: “O panorama regulatório das stablecoins mudou drasticamente nos últimos 12 meses. Embora a GENIUS Act ainda não esteja em vigor, a sua aprovação gerou um interesse institucional intenso.”

Porque Devem as Stablecoins Ultrapassar o Bitcoin

A forma mais eficaz de o Bitcoin ajudar países em desenvolvimento a escapar das moedas fiduciárias frágeis é o dólar recorrer ao Bitcoin como camada de liquidação. Toda a carteira digital de stablecoin em dólares deveria ser também uma carteira Bitcoin.

Os críticos da estratégia Bitcoin-dólar argumentam que esta desvirtua os princípios libertários do Bitcoin—que deveria substituir, e não reforçar, o dólar. Contudo, esta crítica é sobretudo americana. É fácil censurar o dólar quando o salário e a poupança são em dólares, ou quando se enfrenta apenas 2–8 % de inflação anual. Para muitos fora dos EUA, 2–8 % de inflação seria um privilégio.

Muitos países enfrentam moedas fiduciárias muito mais problemáticas do que o dólar, com taxas de inflação de dois a três dígitos. Por isso, as stablecoins registam adoção massiva nos países em desenvolvimento. Estas regiões precisam primeiro de abandonar sistemas falidos; só depois, numa plataforma estável, poderão migrar para o Bitcoin.

Infelizmente, a maioria das stablecoins deixou de operar sobre o Bitcoin, criando atritos e riscos para os utilizadores. Atualmente, as transações de stablecoin ocorrem predominantemente na blockchain da Tron, uma rede centralizada sob controlo de Justin Sun e facilmente visada por governos hostis às stablecoins denominadas em dólares.

A maioria das blockchains que suportam stablecoins são totalmente transparentes: os endereços públicos são facilmente rastreáveis, frequentemente ligados a dados de utilizadores pelas plataformas, e acessíveis às autoridades locais. Isto expõe os utilizadores a riscos elevados e facilita a intervenção estrangeira para travar a adoção das stablecoins em dólares.

O Bitcoin elimina estes riscos de infraestrutura. Ao contrário de Ethereum, Tron e Solana, o Bitcoin é altamente descentralizado—com dezenas de milhares de nós globais e uma rede ponto-a-ponto resiliente para transmissão de transações. O consenso de prova de trabalho garante separação de poderes inexistente nas cadeias de prova de participação. Por exemplo, Michael Saylor, apesar de deter 3 % de todos os bitcoins, não tem poder de voto direto sobre o consenso da rede—ao contrário de Vitalik na Ethereum ou Justin Sun na Tron.

A Lightning Network do Bitcoin permite pagamentos instantâneos e seguros, com privacidade garantida: as transferências Lightning são off-chain e não deixam registo público, permitindo confidencialidade aos utilizadores. Isto limita o risco de exposição de dados a apenas algumas entidades—even em cenários extremos.

Os utilizadores podem também operar nós Lightning locais, controlando a privacidade e a segurança—funcionalidades ausentes na maioria das blockchains atualmente usadas para stablecoins.

As políticas de conformidade e até sanções continuam a aplicar-se às stablecoins em dólares, com governação sediada em Washington e execução por via de analytics e contratos inteligentes. O dólar, por natureza, não pode ser descentralizado; foi concebido para ser centralizado. No entanto, se a maioria do valor das stablecoins circular via Lightning, a privacidade dos utilizadores será preservada—protegendo utilizadores em países em desenvolvimento de crime organizado ou governos hostis.

No fim, o que mais importa para os utilizadores são taxas e custos de transferência—daí a dominância da Tron. Mas com o lançamento da USDT na Lightning, este cenário pode mudar rapidamente. Num mundo Bitcoin-dólar, a rede Bitcoin será o trilho transacional dos dólares, enquanto o dólar permanecerá a unidade de conta principal no futuro próximo.

Consegue o Bitcoin Resistir à Pressão?

Alguns críticos receiam que a estratégia Bitcoin-dólar possa comprometer o próprio Bitcoin. Questionam se colocar o dólar sobre o Bitcoin irá distorcer a base da rede. O mecanismo mais evidente para uma superpotência como os EUA manipular o Bitcoin seria impor conformidade com sanções ao nível da prova de trabalho.

No entanto, como já abordado, o auge do regime de sanções deu lugar a uma nova era de tarifas—regulando fluxos de bens em vez de capitais. Esta mudança pós-Trump, pós-Ucrânia, na política externa americana, alivia a pressão sobre o Bitcoin.

À medida que instituições ocidentais como a BlackRock—e até o governo americano—adotam o Bitcoin como estratégia de longo prazo, ou como Trump lhe chama, “reservas estratégicas de Bitcoin”, tornam-se investidas no futuro da rede. Atacar a resistência à censura do Bitcoin prejudicaria os próprios ativos destas instituições, travando o potencial da rede para fornecer stablecoins aos países em desenvolvimento.

No sistema Bitcoin-dólar, o maior compromisso do Bitcoin é abdicar de ser unidade de conta. Para muitos entusiastas, esta é uma notícia pouco desejada. A unidade de conta é o objetivo último da hiperbitcoinização, e alguns já operam segundo este paradigma, tomando decisões económicas baseadas nos saldos em satoshis. Contudo, para quem reconhece o Bitcoin como a forma monetária mais sólida, isto permanece inalterado. Na verdade, a estratégia Bitcoin-dólar reforçará a reputação do Bitcoin como reserva de valor e meio de troca.

Depois de 16 anos a tentar tornar o Bitcoin a unidade de conta universal ao estilo do dólar, há quem reconheça que, no médio prazo, o dólar e as stablecoins cumprirão esse papel. Os pagamentos em Bitcoin continuarão—empresas lideradas por Bitcoiners irão crescer e devem aceitar Bitcoin para constituir reservas—mas nas próximas décadas, as stablecoins e o valor denominado em dólares dominarão o comércio cripto.

Nada Pode Deter Este Impulso

Enquanto o mundo se adapta à ascensão das potências orientais e à ordem multipolar, os EUA poderão ter de tomar decisões críticas para evitar uma crise financeira prolongada. Em teoria, os Estados Unidos podem cortar despesas, reformular-se e modernizar-se para serem mais eficientes e competitivos no século XXI. A administração Trump está a implementar estas medidas—através de tarifas e estratégias para reindustrializar e apoiar talento nacional.

Ainda que milagres—como automação avançada ou a estratégia Bitcoin-dólar—possam solucionar problemas fiscais americanos, mesmo a digitalização do dólar na blockchain não mudará o seu destino final: tornar-se uma peça de coleção, um artefacto museológico, um símbolo redescoberto de um império extinto.

O design centralizado do dólar e a dependência da política americana acabam por determinar o seu destino como moeda. Na prática, o seu desaparecimento poderá não ser visível durante 10, 50 ou 100 anos. Quando esse momento chegar, se a história se repetir, o Bitcoin estará pronto como trilho operacional—para recolher os fragmentos e cumprir a profecia da hiperbitcoinização.

Declaração:

- Este artigo é republicado a partir de [Foresight News], com todos os direitos reservados pelo autor original [Juan Galt]. Para questões sobre esta republicação, contacte a equipa Gate Learn através do procedimento apropriado.

- Declaração de responsabilidade: As opiniões e posições expressas neste artigo são exclusivamente do autor e não constituem aconselhamento de investimento.

- As versões noutras línguas são traduzidas pela equipa Gate Learn. Salvo indicação de Gate, os artigos traduzidos não podem ser copiados, distribuídos ou plagiados.

Artigos relacionados

O que é USDe? Revelando os múltiplos métodos de ganho de USDe

O que são Carry Trades e como funcionam?

O que é USDT0

USDC e o Futuro do Dólar

O que é a Stablecoin?