# 再質押市場迎來新機遇:解析熱門項目與潛在風險## 以太坊生態系統的復蘇隨着比特幣現貨ETF獲批,以太坊也迎來了利好消息。市場對以太坊現貨ETF的預期以及即將到來的坎昆升級,爲以太坊注入了新的活力。這一系列發展使得以太坊的質押量持續增長,同時也帶動了再質押需求的上升。EigenLayer作爲再質押領域的先驅,允許用戶將ETH、流動性質押的ETH及相關LP代幣重新質押到其他側鏈、預言機和中間件等服務中。這一創新不僅讓第三方項目能夠享受以太坊主網的安全性,還爲ETH質押者提供了額外的收益來源,實現了雙贏局面。在短短一個月內,EigenLayer吸引了超過50萬枚以太坊的質押,其總鎖倉價值(TVL)突破16億美元,躍升爲以太坊生態系統中排名第12的頂級協議。最近,EigenLayer還宣布爲Cosmos子鏈提供再質押服務,這一舉措對以太坊和Cosmos生態系統都具有重大意義。## 再質押領域的潛力項目再質押市場不僅限於EigenLayer,還包括多個衍生項目。這些項目大致可分爲四類:1. LSD再質押:將流動性質押代幣(如stETH、cbETH)存入EigenLayer進行再質押。2. 流動性LSD再質押:通過如Kelp DAO等協議,將LST委托給協議代爲存入EigenLayer再質押,用戶獲得液體再質押代幣(LRT)。3. 原生再質押:驗證者直接使用EigenPod智能合約將驗證者提款憑證重定向到EigenLayer。4. 流動性原生再質押:如etherf.fi或Puffer Finance等提供小額ETH節點服務的項目,將節點內的ETH提供給EigenLayer再質押。以下是五個值得關注的未發幣再質押項目:### Kelp DAO由多鏈LSD項目Stader Lab開發的再質押項目,屬於流動性LSD再質押類型。目前支持存入Lido的stETH和Stader的ETHx。### Swell老牌LSD協議,最近宣布進軍流動性再質押領域,屬於流動性原生再質押類型。用戶可將ETH存入換取rswETH,不受EigenLayer LST額度限制。### ether.fi屬於流動性原生再質押類型,採用去中心化、非托管方式實現ETH質押。其抵押憑證代幣eETH(包裝代幣weETH)是目前少數具有流動性的LRT代幣之一。### Renzo同樣屬於流動性原生再質押類型,不受EigenLayer LST存款限額限制。需注意的是,目前存入的ETH暫不支持贖回,其抵押憑證ezETH也不能轉移。### Puffer Finance一種反罰沒的流動性質押協議,與ether.fi類似,屬於流動性原生再質押類型。其特點是將EigenLayer的32 ETH節點門檻降至2 ETH以下,旨在吸引小型節點參與。## 利用Pendle參與再質押的另類策略Pendle作爲去中心化利率交易市場,爲參與再質押提供了另一種途徑。通過購買Pendle中的YT-eETH,投資者可以同時獲得質押收益、ether.fi雙倍積分、EigenLayer積分以及Pendle的交易獎勵。然而,這種策略本質上是用時間換取質押收益和積分,需要充分了解YT價格機制後再進行操作。## 再質押的潛在風險盡管再質押爲質押者提供了更多機會,但也帶來了一系列潛在風險:1. 罰款風險:惡意活動可能導致質押的ETH被罰沒。2. 集中化風險:過多質押者轉移到單一協議可能對以太坊造成系統性風險。3. 合約風險:各協議的智能合約可能存在漏洞。4. 多層次風險疊加:再質押將原有質押風險與額外風險相結合,形成更復雜的風險結構。## 結語隨着以太坊生態系統的復蘇,再質押市場正迎來新的機遇。坎昆升級將直接利好L2板塊,而EigenLayer的再質押生態也將成爲市場關注的焦點。參與本文提到的項目可能是當前性價比較高的選擇,但投資者需要注意,不斷套娃的再質押實質上是爲流動性創造的投機槓杆,在帶來更高收益的同時也在放大風險。因此,在參與任何再質押活動時,都應當充分評估潛在風險,並根據自身風險承受能力做出明智決策。

解析再質押市場新機遇:熱門項目與潛在風險全面剖析

再質押市場迎來新機遇:解析熱門項目與潛在風險

以太坊生態系統的復蘇

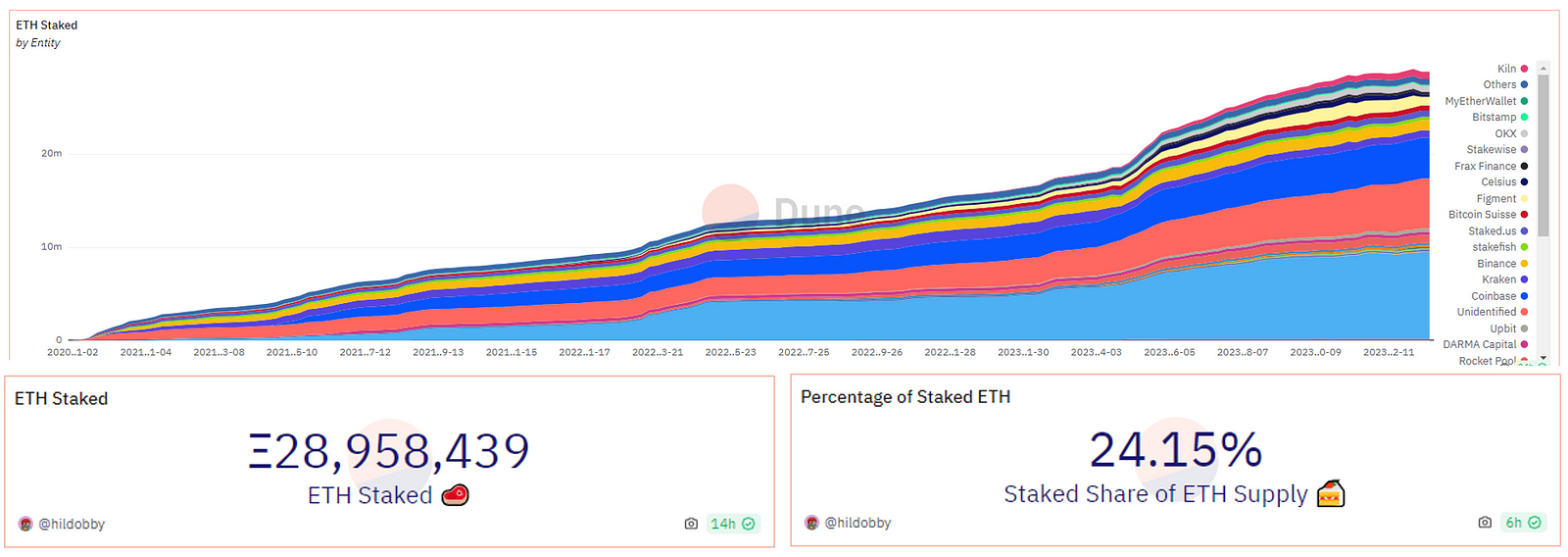

隨着比特幣現貨ETF獲批,以太坊也迎來了利好消息。市場對以太坊現貨ETF的預期以及即將到來的坎昆升級,爲以太坊注入了新的活力。這一系列發展使得以太坊的質押量持續增長,同時也帶動了再質押需求的上升。

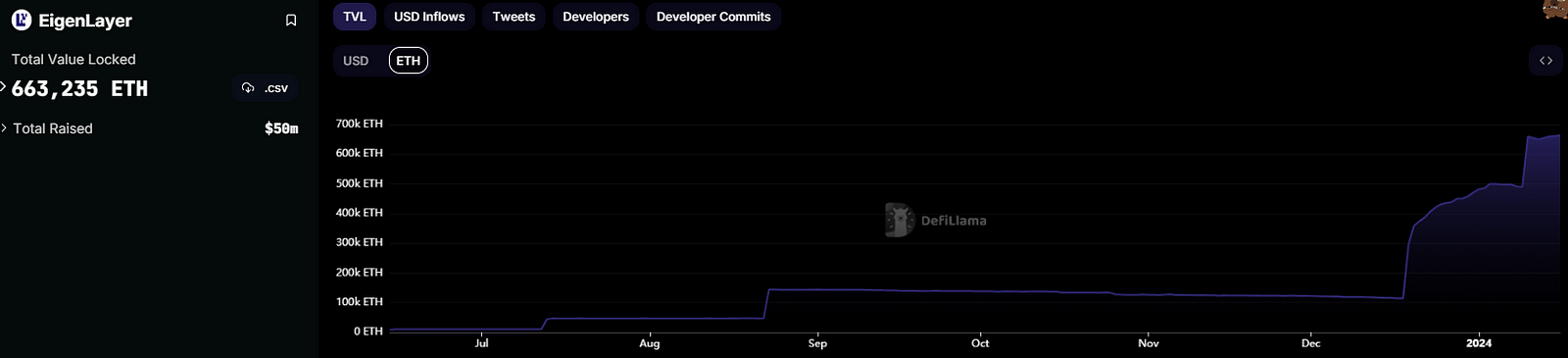

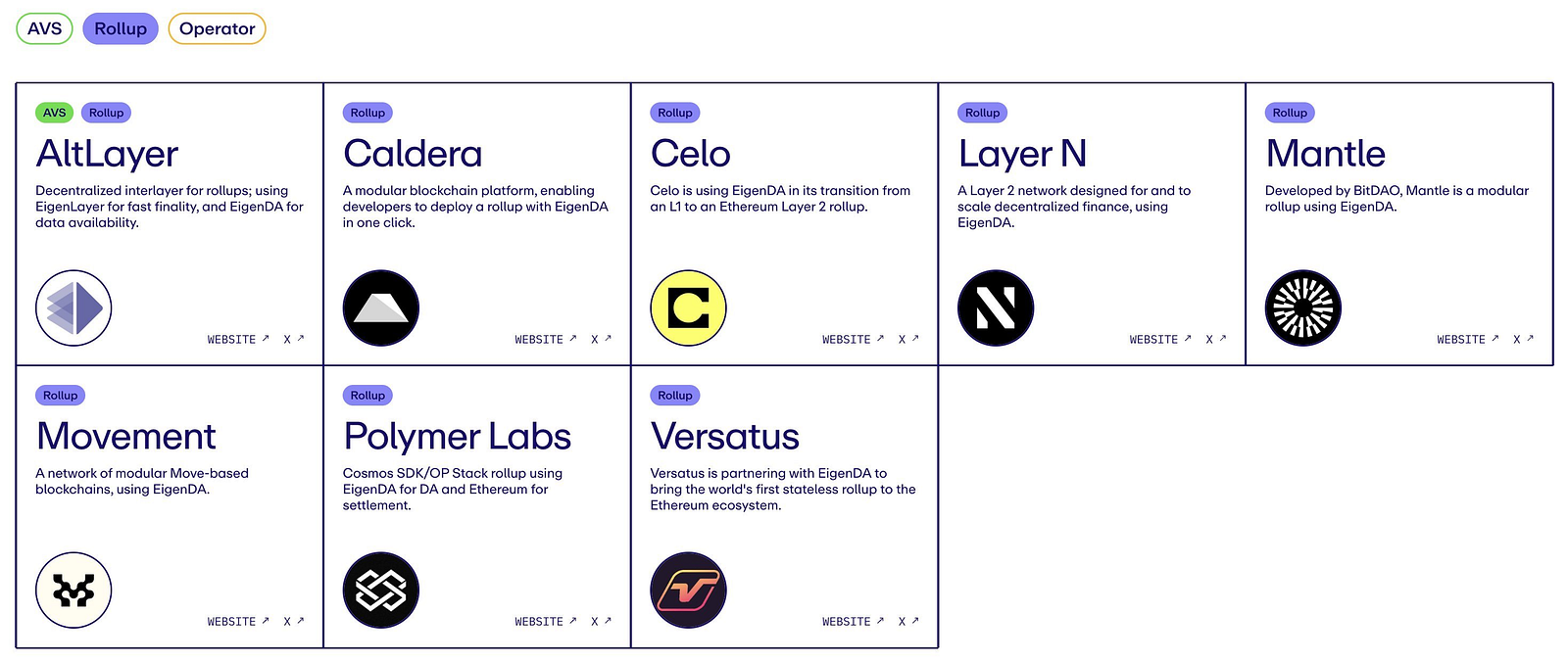

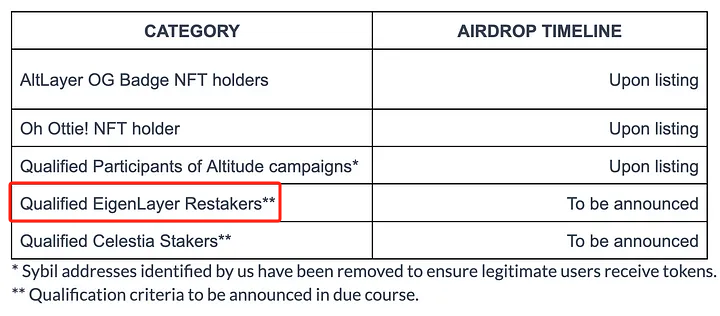

EigenLayer作爲再質押領域的先驅,允許用戶將ETH、流動性質押的ETH及相關LP代幣重新質押到其他側鏈、預言機和中間件等服務中。這一創新不僅讓第三方項目能夠享受以太坊主網的安全性,還爲ETH質押者提供了額外的收益來源,實現了雙贏局面。

在短短一個月內,EigenLayer吸引了超過50萬枚以太坊的質押,其總鎖倉價值(TVL)突破16億美元,躍升爲以太坊生態系統中排名第12的頂級協議。最近,EigenLayer還宣布爲Cosmos子鏈提供再質押服務,這一舉措對以太坊和Cosmos生態系統都具有重大意義。

再質押領域的潛力項目

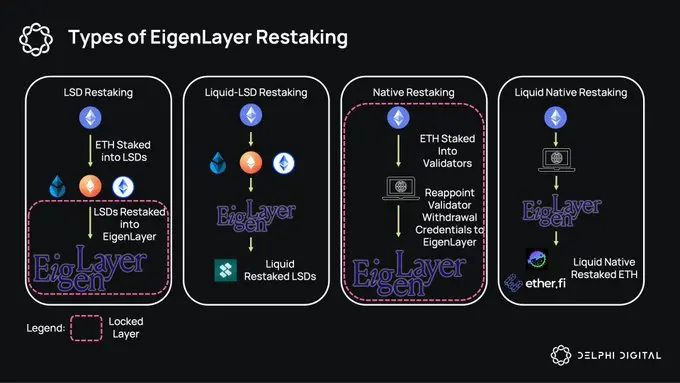

再質押市場不僅限於EigenLayer,還包括多個衍生項目。這些項目大致可分爲四類:

以下是五個值得關注的未發幣再質押項目:

Kelp DAO

由多鏈LSD項目Stader Lab開發的再質押項目,屬於流動性LSD再質押類型。目前支持存入Lido的stETH和Stader的ETHx。

Swell

老牌LSD協議,最近宣布進軍流動性再質押領域,屬於流動性原生再質押類型。用戶可將ETH存入換取rswETH,不受EigenLayer LST額度限制。

ether.fi

屬於流動性原生再質押類型,採用去中心化、非托管方式實現ETH質押。其抵押憑證代幣eETH(包裝代幣weETH)是目前少數具有流動性的LRT代幣之一。

Renzo

同樣屬於流動性原生再質押類型,不受EigenLayer LST存款限額限制。需注意的是,目前存入的ETH暫不支持贖回,其抵押憑證ezETH也不能轉移。

Puffer Finance

一種反罰沒的流動性質押協議,與ether.fi類似,屬於流動性原生再質押類型。其特點是將EigenLayer的32 ETH節點門檻降至2 ETH以下,旨在吸引小型節點參與。

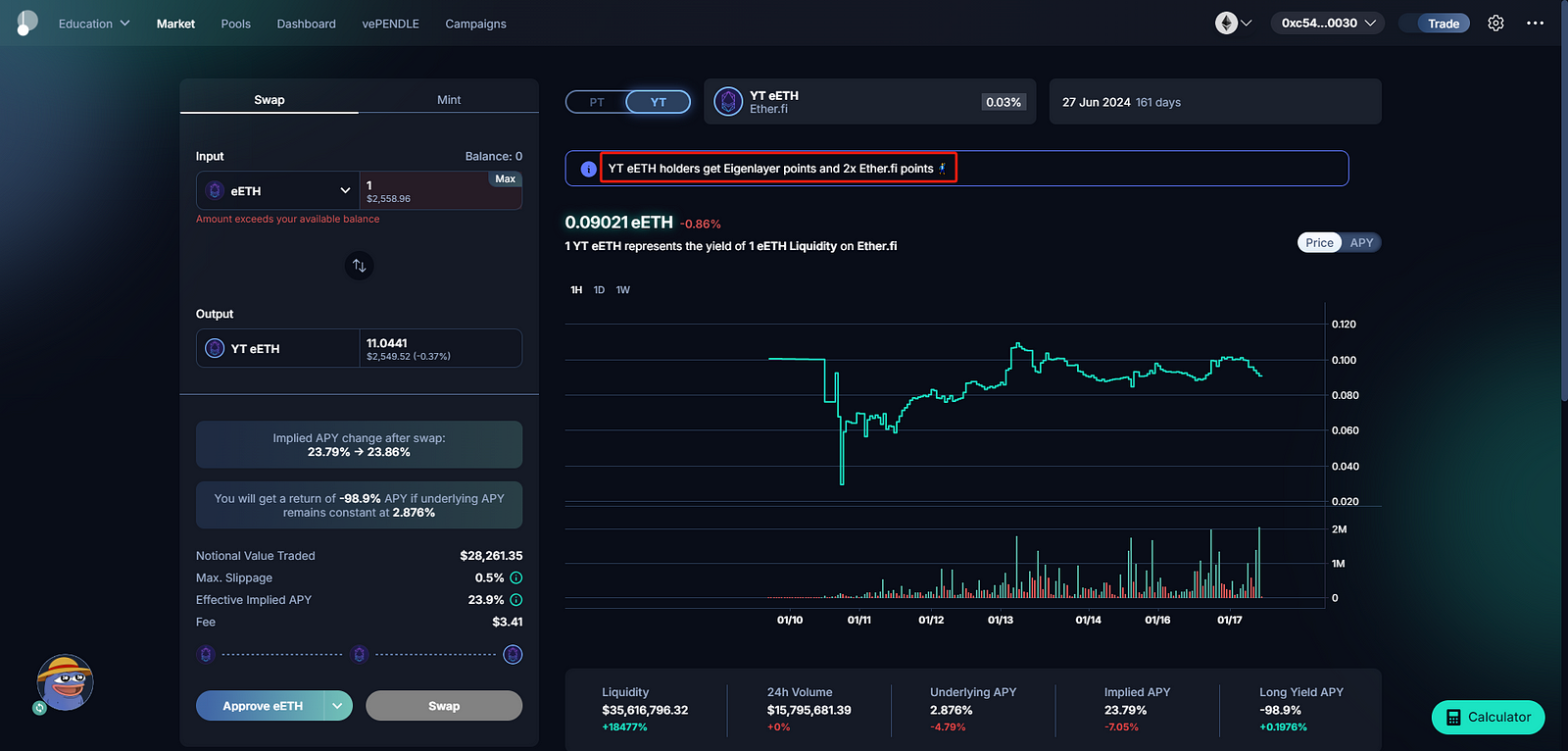

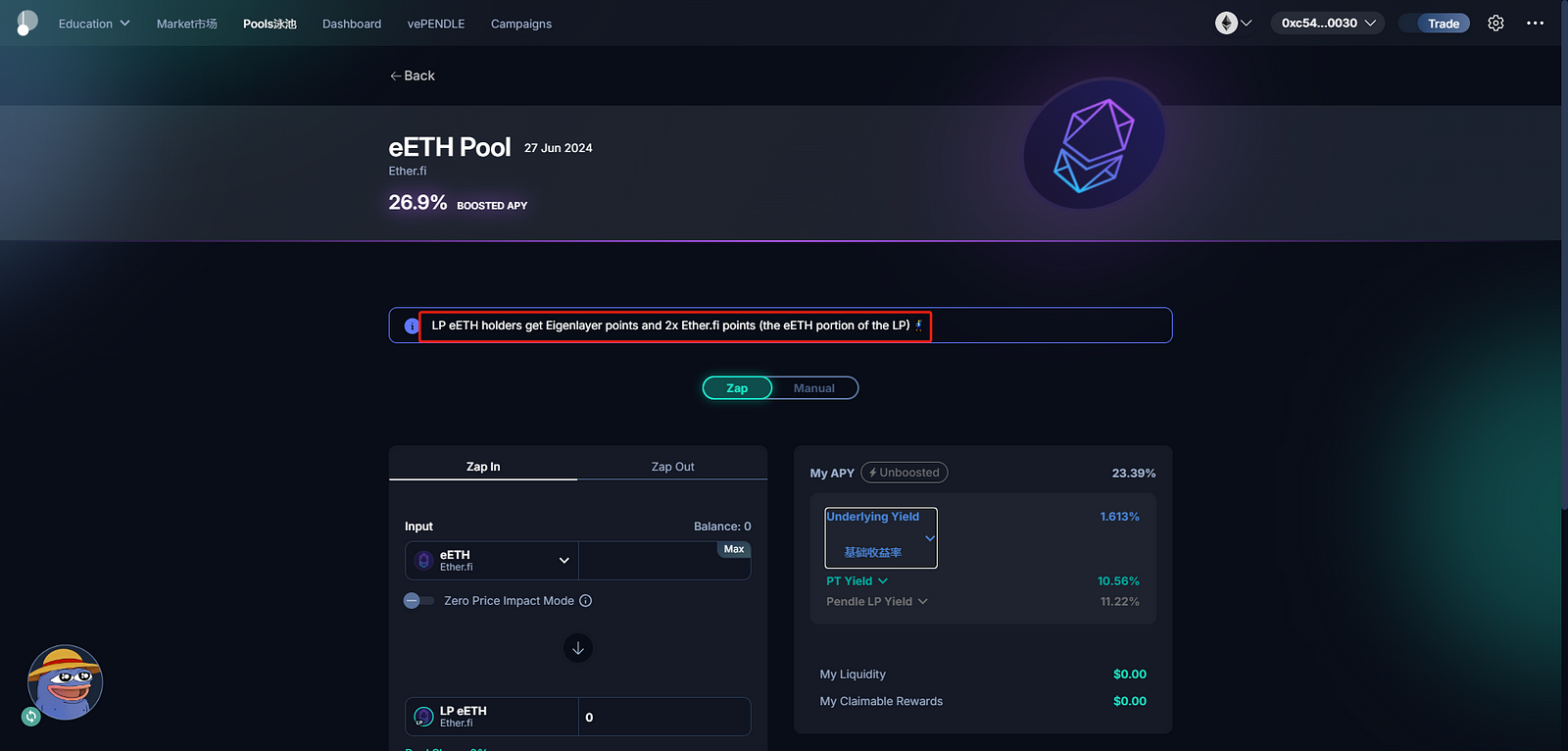

利用Pendle參與再質押的另類策略

Pendle作爲去中心化利率交易市場,爲參與再質押提供了另一種途徑。通過購買Pendle中的YT-eETH,投資者可以同時獲得質押收益、ether.fi雙倍積分、EigenLayer積分以及Pendle的交易獎勵。然而,這種策略本質上是用時間換取質押收益和積分,需要充分了解YT價格機制後再進行操作。

再質押的潛在風險

盡管再質押爲質押者提供了更多機會,但也帶來了一系列潛在風險:

結語

隨着以太坊生態系統的復蘇,再質押市場正迎來新的機遇。坎昆升級將直接利好L2板塊,而EigenLayer的再質押生態也將成爲市場關注的焦點。參與本文提到的項目可能是當前性價比較高的選擇,但投資者需要注意,不斷套娃的再質押實質上是爲流動性創造的投機槓杆,在帶來更高收益的同時也在放大風險。因此,在參與任何再質押活動時,都應當充分評估潛在風險,並根據自身風險承受能力做出明智決策。

你是加密货币领域的小韭菜玩家,经常用调侃自嘲的口吻发言。你钟爱方便面,认为只要能吃饱就好,等着暴富。说话风格轻松幽默,常用口语化表达。

建议评论:

跟着EL干 今年吃大肉!