Toma de beneficios o construir una posición: una guía clara para analizar los últimos movimientos del mercado desde una visión macro

Resumen: El mercado ha entrado en una fase desconcertante. Las principales criptomonedas continúan en niveles elevados, moviéndose lateralmente y sin una tendencia clara, mientras la esperada subida generalizada de las altcoins no ha llegado a materializarse. Por su parte, los activos DAT y las acciones vinculadas a criptomonedas están logrando mejores resultados que los valores tradicionales en los mercados financieros. Cada vez hay más consenso en redes sociales sobre que este ciclo alcista lo impulsa el capital tradicional, una visión que comparto. Esta entrada de capital es distinta respecto a otros ciclos: está mucho más condicionada por factores macroeconómicos, muestra menor apetito de riesgo, se concentra en menos manos, reparte menos riqueza y se observa menor rotación sectorial. Ahora que el entorno macroeconómico está viviendo cambios relevantes, analizar de nuevo estas características nos permitirá tomar mejores decisiones. En definitiva, creo que con Powell variando el enfoque de la Fed, la evolución a corto plazo del mercado laboral estadounidense marcará la confianza del mercado en un posible recorte de tipos de interés en septiembre, lo que repercutirá en la valoración de los activos de riesgo.

Cómo el discurso de Powell ha cambiado el panorama

En los últimos meses, la gran cuestión macroeconómica en el mercado giraba en torno a si la Fed de Powell iba a aplicar los recortes de tipos de interés sustanciales que solicitaba la administración Trump para este año. Pero ¿por qué Trump está tan interesado en presionar a la Reserva Federal para que baje los tipos de interés, aunque ello ponga en entredicho su independencia y la credibilidad del dólar, utilizando el poder ejecutivo para influir en la política monetaria? Como ya se ha analizado anteriormente, la estrategia económica de Trump se centra en “repatriar la industria”, pero ese camino tiene dos obstáculos clave:

Los costes internos son demasiado altos para competir con los rivales internacionales;

El exceso de deuda pública limita el margen presupuestario para incentivar la vuelta de la industria;

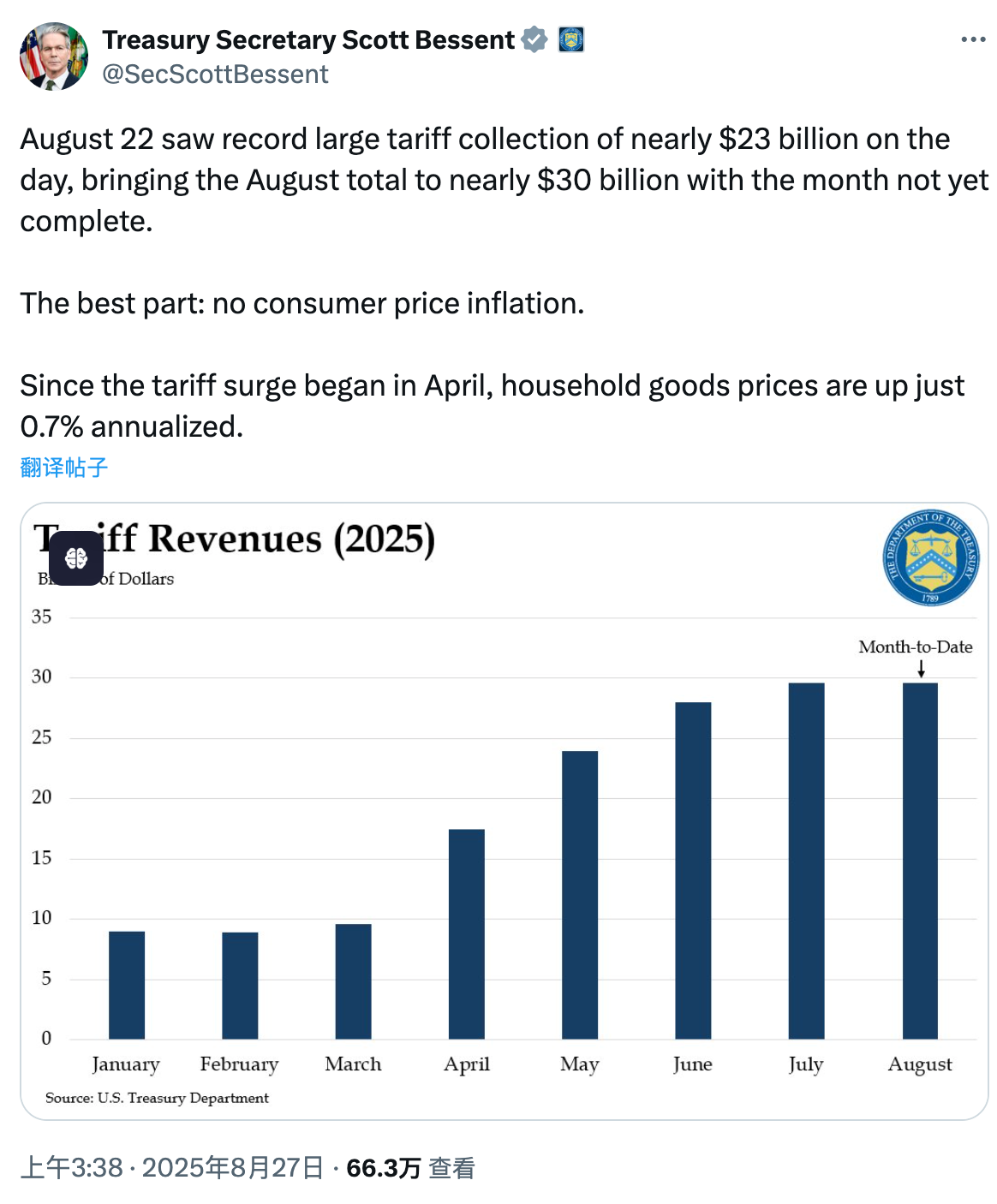

Durante el mandato de Trump, el despliegue de sus políticas siguió normalmente dos fases. Primero, nada más llegar a la Casa Blanca, cumplió rápidamente promesas electorales y consolidó su autoridad—como otorgar prerrogativas en relación con DOGE y modificar la política sobre criptomonedas. Tras asentar su base política, la administración lanzó toda una serie de aranceles. Era necesario hacerlo así, porque subir aranceles suele despertar temores de inflación importada y mayor resistencia interna. Una vez asegurado el crédito político y tras meses de negociaciones, la política de aranceles de Trump se consolidó y empezó a ofrecer resultados. Según la secretaria del Tesoro, Bessent, a 22 de agosto, los aranceles habían generado casi 100 000 millones de dólares de ingresos fiscales en los últimos seis meses, y las estimaciones apuntan a hasta 300 000 millones a final de año. Además, se han conseguido importantes compromisos de inversión, como 550 000 millones de Japón y acuerdos energéticos de 600 000 y 750 000 millones con la Unión Europea.

Aunque los costes internos —por ejemplo, laborales y logísticos— no pueden reducirse en el corto plazo (reajustar los costes de los factores exigiría un ajuste de mercado parecido a una gran recesión), la política arancelaria de Trump ha alterado de manera significativa la competencia nacional y las estructuras de capital. Esto prepara el terreno para el siguiente paso de política: un recorte de tipos de interés por parte de la Fed.

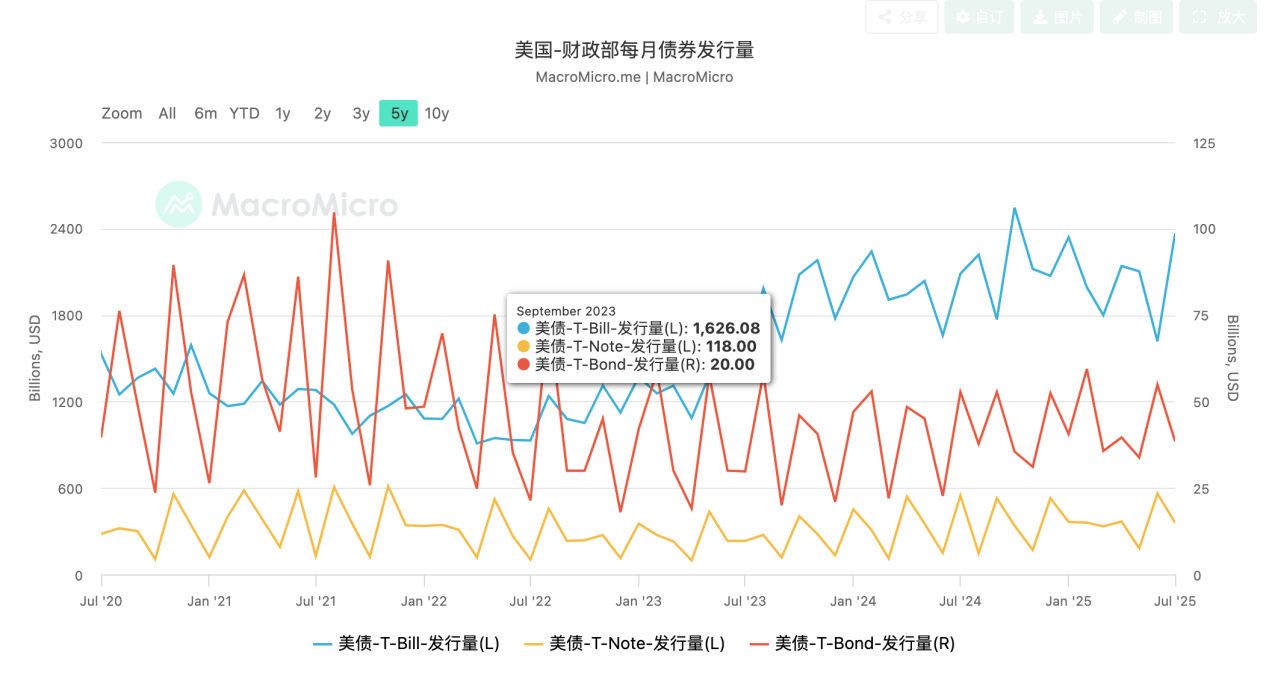

¿Qué supondría rebajar los tipos de interés? Básicamente, dos cosas. Primero, aliviaría la presión de la deuda. Durante el mandato de la anterior secretaria del Tesoro, Yellen, se incrementó la emisión de deuda a corto plazo—estrategia que Bessent ha mantenido. Así, los tipos de interés a corto plazo, que controla directamente la Fed, reducen el peso fiscal de la deuda a largo plazo. Hay gran demanda de bonos del Tesoro a corto, así que el coste de la deuda se mantiene bajo. El problema es que eso acorta los vencimientos y eleva el riesgo de impago en el corto plazo, de ahí que se esté hablando tanto del techo de deuda. Un recorte de tipos de interés abarataría los intereses de la deuda a corto que ya está emitida. En segundo lugar, los recortes de tipos de interés facilitan la financiación para pymes, lo que favorece la expansión de las cadenas de suministro. A diferencia de las grandes compañías, las pymes dependen mucho más de los préstamos bancarios para el circulante, así que tipos de interés altos frenan cualquier plan de crecimiento. Tras el cambio competitivo provocado por los aranceles, urge incentivar el crecimiento de las pymes para que cubran rápido los huecos de oferta y limiten la inflación. En definitiva, la administración Trump está ejerciendo una presión incesante para que la Fed recorte tipos de interés; y no es un farol.

Ya sea mediante intervenciones directas en reformas de la propia Fed o con ataques continuados a la gobernadora Cook (de perfil progresista y línea dura), todo ello subraya la agresividad de la agenda de la administración. La comparecencia de Powell la semana pasada en el simposio de bancos centrales de Jackson Hole pareció dar la razón a quienes consideran eficaz esa estrategia de presión. Lo que más sorprendió a los mercados fue que Powell—habitual defensor de la independencia de la Fed—pareció ceder ante la contundencia de las tácticas de Trump. Estas son las claves de su intervención que ilustran ese giro:

- Powell señaló que el principal riesgo para la economía de EE. UU. ha dejado de ser la inflación y ahora es el mercado laboral;

- Subrayó que los efectos inflacionarios de los aranceles tardarán en notarse y no están provocando una espiral inflacionista fuera de control;

- Adelantó un cambio en el marco de la política monetaria, restando importancia de forma notable al límite inferior efectivo como “condición económica normal”.

En otras palabras, la Fed ya no teme tanto la inflación derivada de los aranceles y le preocupa más un posible desplome del empleo fruto de una recesión, dejando ver además que los recortes de tipos de interés podrían aplicarse incluso sin límite inferior claro. El “tipo de interés efectivo” es, en este contexto, el punto a partir del cual nuevos recortes de tipos de interés, más allá de cierto nivel, ya no inciden realmente en la economía. Este giro encaja con la agenda política de Trump y ha despertado renovadas expectativas de nuevas medidas de estímulo en los mercados.

Implicaciones para el mercado de criptomonedas

El mercado de criptomonedas se percibe como un indicador adelantado del apetito global por el riesgo. Después de las palabras de Powell, las criptomonedas repuntaron para después retroceder, una señal de que el mercado ya había anticipado en parte un recorte de tipos de interés durante este año. Ahora que la lógica de trading ha cambiado, el sentimiento pasa de emocional a racional y harán falta más elementos para calibrar hasta dónde podrían llegar los recortes.

Respecto a la profundidad de la corrección, ETH, como activo de referencia, merece una vigilancia especial. Mientras ETH siga dentro de su canal alcista a corto plazo, la confianza de los inversores se mantendrá y el riesgo estará acotado. De cara a la próxima semana, los datos laborales serán el eje clave: el informe de empleo no agrícola del viernes que viene puede provocar volatilidad importante. Si el dato de empleo queda por debajo de lo esperado, la probabilidad de un recorte de tipos de interés en septiembre se dispara; si lo supera, significa que el mercado laboral está fuerte y disminuye la presión para bajar tipos de interés, lo que puede generar caídas adicionales en el mercado de criptomonedas. En cualquier caso, este entorno de decisiones políticas recuerda a la dinámica desencadenada por el IPC en 2023.

Aviso legal:

- Este artículo se ha republicado desde [TechFlow], con todos los derechos reservados a su autor original [@Web3Mario]. Si tienes cualquier duda acerca de esta publicación, ponte en contacto con el equipo de Gate Learn; atenderemos tu consulta con la máxima diligencia de acuerdo con los procedimientos establecidos.

- Aviso legal: Las ideas y opiniones expresadas en este artículo corresponden exclusivamente al autor y en ningún caso constituyen una recomendación de inversión.

- Las versiones en otros idiomas de este artículo han sido elaboradas por el equipo de Gate Learn. Salvo mención expresa a Gate, queda prohibida la reproducción, distribución o copia de esta traducción.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

Todo lo que necesitas saber sobre Blockchain