以太坊未能在一段時間內跟隨比特幣的漲趨勢的原因歸因於華爾街的基礎策略。華爾街對沖基金一直在使用一種策略,即在CME以太坊期貨市場上進行空頭,同時購買現貨資產以賺取質押獎勵。

這一結構使他們能夠獲得約9.5%的穩定年回報,這成爲了抑制價格漲的一個因素。

事實上,CME 以太坊空頭達到了歷史最高點,ETH 現貨 ETF 資金流入也創下了紀錄,表明這一策略被廣泛採用。

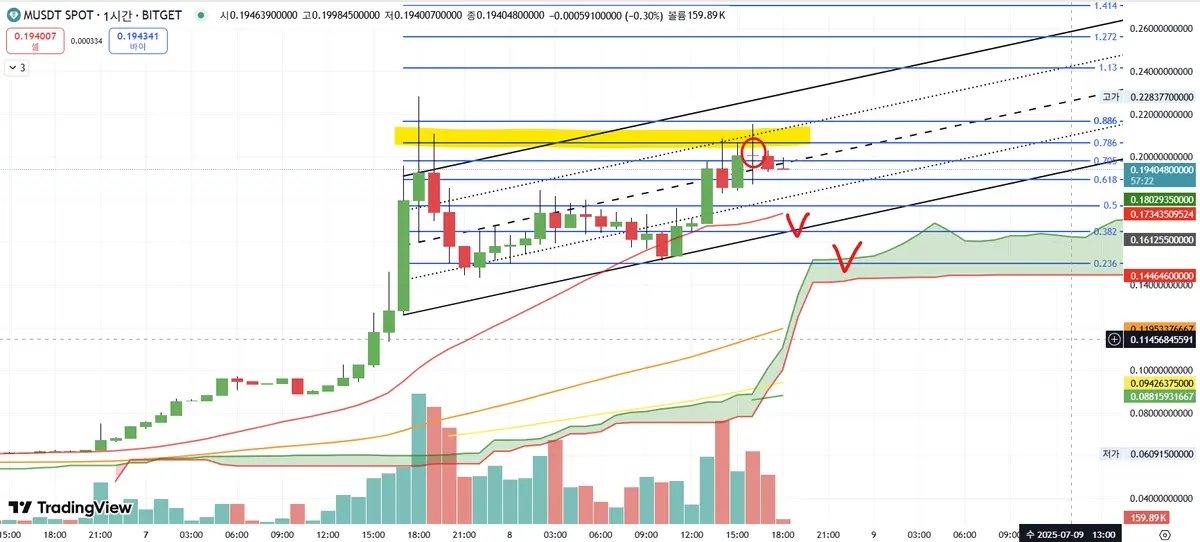

然而,以太坊最近的急劇漲可以歸因於CME空頭擠壓。

正如過去比特幣所示,期貨溢價的崩潰和策略盈利能力的惡化引發了一系列的頭寸清算,導致了一場空頭擠壓,成爲短期內快速推高以太坊價格的力量。

這進一步得到了機構投資者大規模短期購買的支持。

特別是,包括破產公司和債務發行公司在內的各種機構,在短時間內購買了大量資產,加劇了平倉空頭的壓力。

然而,這一現象不能僅僅以積極的眼光來看待。

這種機構購買代表着具有強烈目的的資本流入,例如債務發行和股價支持,如果長期持有意圖較低或盈利能力下降,可能會隨時被出售。

此外,與比特幣不同,以太坊的供應量是無限的,這使得它在長期內很難扮演“鑽石手”的角色。

最終,目前以太坊的漲得益於機構的採用(,例如天才法案的通過)、質押、去中心化金融和NFT,但重要的是不要高估機構購買的動能,並以風險意識作出反應。雖然現在開空頭頭寸爲時尚早,但有必要在考慮機構資本外流的可能性下監測市場。

#ETH#